Phân tích kỹ thuật và gợi ý Entry vàng (Ngày 4 tháng 2)Sau cú điều chỉnh mạnh mang tính chốt lời kỹ thuật kéo dài nhiều phiên, giá vàng đang cho thấy dấu hiệu phục hồi rõ rệt và có tổ chức, thay vì chỉ là một nhịp bật kỹ thuật ngắn hạn.

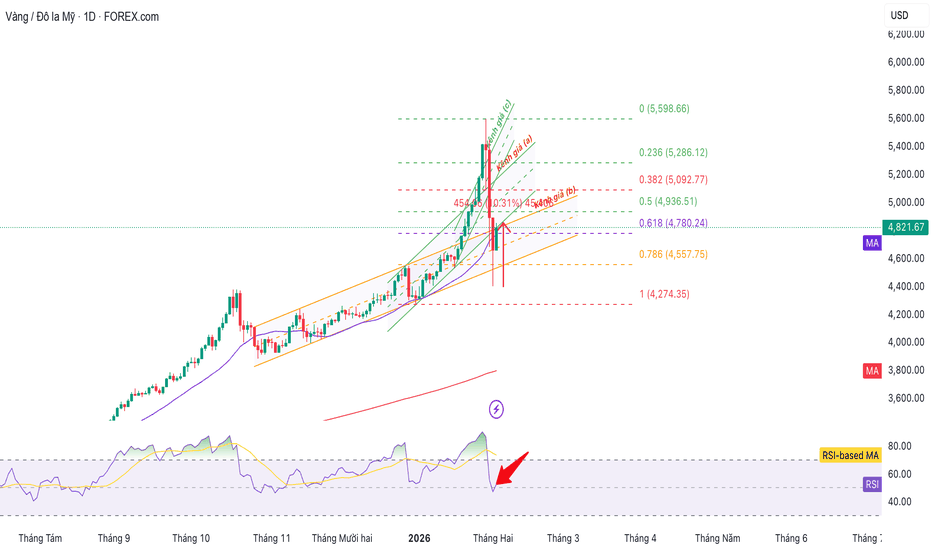

Trên khung ngày, xu hướng chủ đạo vẫn là tăng, khi giá duy trì cấu trúc đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước. Nhịp giảm vừa qua chủ yếu phản ánh sự xả áp sau giai đoạn tăng quá nóng, chứ chưa làm tổn hại cấu trúc xu hướng dài hạn.

Đáng chú ý, vùng điều chỉnh đã dừng lại chính xác trong khu vực hợp lưu kỹ thuật quan trọng:

• Fibo 0.5 – 0.618 của toàn bộ sóng tăng trước đó

• Kênh giá tăng trung hạn (kênh b)

• Vùng hỗ trợ động của MA trung hạn

Sự xuất hiện của nến hồi mạnh đi kèm khối lượng cải thiện cho thấy lực mua quay lại mang tính chủ động, không còn là phản xạ bắt đáy cảm tính.

Ở chỉ báo động lượng, RSI đã thoát khỏi vùng suy yếu, bật lên từ vùng quá bán tương đối và tạo phân kỳ dương ngắn hạn. Đây là tín hiệu thường xuất hiện trong các pha tiếp diễn xu hướng tăng, sau khi thị trường đã “xả đủ”.

Các mốc kỹ thuật quan trọng

• Kháng cự gần: 5.090 – 5.100 USD (Fibo 0.382 & vùng cung ngắn hạn)

• Kháng cự mạnh: 5.280 – 5.300 USD(Fibo 0.236, đỉnh hồi kỹ thuật)

• Mục tiêu kế tiếp nếu bứt phá thành công: vùng 5.450 – 5.600USD, tương ứng biên trên kênh tăng lớn (kênh c)

Rủi ro giảm giá

Rủi ro chính nằm ở khả năng giá không vượt được vùng 5.090 – 5.100USD, từ đó hình thành nhịp pullback sâu hơn:

• Kịch bản tiêu cực ngắn hạn sẽ mở lại vùng kiểm định 4.780 – 4.940 USD

• Mất vùng 4.780 USD sẽ làm suy yếu nhịp phục hồi hiện tại và kéo dài pha tích lũy

Tuy nhiên, chỉ khi phá vỡ rõ ràng vùng 4.550 – 4.580USD, cấu trúc tăng trung hạn mới thực sự bị đe dọa.

Gợi ý Entry trong ngày

Lưu ý: Đây là gợi ý kỹ thuật ngắn hạn, không phải khuyến nghị đầu tư.

Kịch bản ưu tiên: Buy theo xu hướng

• Vùng canh mua: 4.980 – 5.020 USD

• Điều kiện: giá giữ trên kênh tăng (kênh b), không đóng nến H1 dưới vùng 4.960 USD

• Mục tiêu ngắn hạn: 5.090 – 5.120 USD

• Dừng lỗ: dưới 4.940 USD

Góc nhìn tổng thể

Đây chưa phải nhịp kết thúc xu hướng, mà giống một pha “reset động lượng” sau giai đoạn tăng dựng đứng. Trong bối cảnh bất ổn địa chính trị và niềm tin tiền tệ toàn cầu vẫn mong manh, vàng nhiều khả năng tiếp tục được mua vào khi điều chỉnh, hơn là bị bán tháo một cách có hệ thống.

X-indicator

Một cú bật dữ dội, và không hề ngẫu nhiênSau cú sụp đổ được xem là một trong những đợt thanh lý khốc liệt nhất của thị trường kim loại quý hiện đại, giá vàng vừa ghi nhận mức tăng trong ngày lớn nhất kể từ khủng hoảng tài chính 2008. Chỉ trong 24 giờ, vàng tăng 285 USD/ ounce, và tiếp tục tăng thêm hơn 2% ở ngay phiên châu Á hôm nay (thứ Tư ngày 4 tháng 2) một con số đủ để buộc thị trường phải dừng lại và tự hỏi: liệu điều tồi tệ nhất đã thực sự ở phía sau?

Nội dung được biên tập, phân tích và xuất bản bởi @BestSC

Trong phiên giao dịch ngày 3 tháng 2, giá vàng giao ngay tăng 6,12%, lên gần 4.946USD/ ounce, phục hồi mạnh từ vùng đáy 4.403 Dollar thiết lập chỉ một ngày trước đó. Bạc cũng không kém phần ấn tượng, tăng gần 8%, sau khi vừa trải qua cú giảm lịch sử hơn 27% vào cuối tuần trước. Đây không còn là biến động thông thường, mà là dấu hiệu của một thị trường vừa bị “bẻ gãy”, đang cố gắng tự sắp xếp lại trật tự.

Điểm đáng chú ý là lực mua quay lại rất nhanh, đặc biệt từ châu Á, với Trung Quốc nổi lên như bệ đỡ quan trọng. Khi giá lao dốc ở phương Tây, chênh lệch giá trên Sàn giao dịch vàng Thượng Hải vẫn duy trì ở mức cao, một tín hiệu cho thấy nhu cầu vật chất không hề biến mất, trái lại đang tranh thủ “mua rẻ” trong lúc thị trường hoảng loạn.

Ở chiều ngược lại, nguyên nhân của cú sập vừa qua không đến từ sự sụp đổ của các yếu tố nền tảng, mà mang nhiều màu sắc kỹ thuật và chính sách. Việc Tổng thống Mỹ Donald Trump lựa chọn Kevin Warsh làm Chủ tịch Cục Dự trữ Liên bang kế nhiệm Jerome Powell đã tạo ra một cú sốc tâm lý. Warsh được xem là người thận trọng với kích thích tiền tệ, ưu tiên kỷ luật bảng cân đối kế toán, điều khiến thị trường phải định giá lại kỳ vọng lãi suất. Cùng lúc, CME Group nâng yêu cầu ký quỹ đối với hợp đồng tương lai kim loại quý, buộc các vị thế đòn bẩy cao phải rút lui trong hoảng loạn.

Kết quả là một làn sóng giải chấp dây chuyền, nơi vàng và bạc vốn được coi là “trú ẩn an toàn” lại bị bán tháo cùng lúc với các tài sản rủi ro. Nhưng chính tốc độ và quy mô của cú hồi hiện tại đang củng cố một luận điểm quan trọng: đợt giảm vừa qua mang tính thanh lọc vị thế hơn là đảo chiều xu hướng.

Nhiều tổ chức lớn vẫn giữ lập trường lạc quan. Deutsche Bank tái khẳng định mục tiêu 6.000 USD/ ounce vào cuối năm, cho rằng logic đầu tư cốt lõi của vàng không hề thay đổi: bất ổn địa chính trị kéo dài, cấu trúc nợ của các nền kinh tế G7 ngày càng mong manh, và niềm tin vào tiền pháp định lẫn trái phiếu chính phủ vẫn thiếu bền vững. Trong bối cảnh đó, vàng tiếp tục được nhìn nhận như một dạng tài sản hữu hình mang tính phòng thủ dài hạn.

Tuy nhiên, sự thận trọng là cần thiết. Như một số nhà phân tích cảnh báo, vàng hiện nay không còn hành xử hoàn toàn như “hầm trú ẩn” truyền thống. Mức độ đầu cơ cao và sử dụng đòn bẩy lớn khiến vàng đôi lúc vận động giống một tài sản rủi ro, thậm chí có những phiên mang dáng dấp của “cổ phiếu meme”. Điều này làm suy yếu mối tương quan nghịch lịch sử giữa vàng và thị trường tài chính, đồng thời khiến biến động lan rộng tới mọi danh mục đầu tư, kể cả những danh mục vốn được thiết kế để phòng thủ.

Tóm lại, cú tăng 285 Dollar trong một ngày không phải là tín hiệu cho sự bình yên đã trở lại, nhưng cũng không đơn thuần là một nhịp hồi kỹ thuật ngẫu nhiên. Nó phản ánh một thực tế rõ ràng hơn: thị trường đã bước qua giai đoạn hoảng loạn nhất, các vị thế yếu đã bị loại bỏ, và vàng đang quay lại vai trò trung tâm trong cuộc tranh luận lớn hơn về lạm phát, nợ công và trật tự tiền tệ toàn cầu. Phía trước có thể vẫn nhiều biến động nhưng cuộc chơi rõ ràng là chưa hề kết thúc.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Phân tích thị trường XAUUSD ngày 4/2BÁN/SELL - KỊCH BẢN KIÊM NHẪN: BÁN SỰ THẤT BẠI TẠI ĐỈNH CŨ

Tư duy: Thị trường có xu hướng "kiểm tra lại" (retest) các vùng đỉnh/đáy cũ quan trọng. Chúng ta sẽ bán nếu giá thất bại trong việc chinh phục lại vùng 5.080-5.100.

Điều kiện kích hoạt:

Giá tiến vào 5.080 - 5.100.

Hình thành mẫu hình đảo chiều GIẢM RÕ RÀNG trên khung H4 (Ví dụ: Evening Star, Bearish Engulfing với khối lượng cao).

RSI (H4) cho thấy phân kỳ giảm (Bearish Divergence).

Điểm vào lệnh: Sau khi tín hiệu hoàn tất, vào quanh 5.065 - 5.075.

Cắt lỗ (SL): 5.115 (trên vùng kháng cự chính).

Chốt lời (Mục tiêu thực tế):

TP1: 5.000 (chốt 60% lệnh).

TP2: 4.950 (mục tiêu chính).

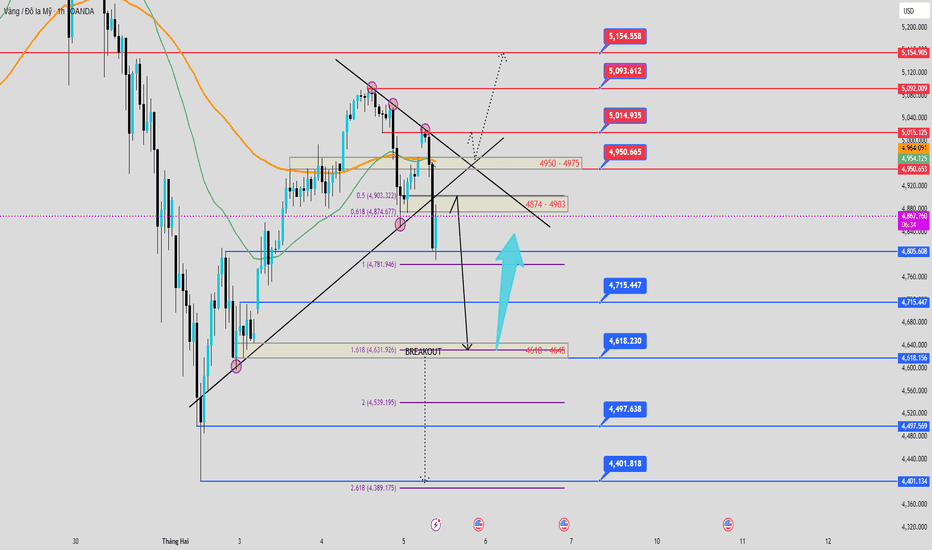

Sự phục hồi tăng kỹ thuật hay trở lại trend chính?Sau nhịp giảm mạnh trước đó, giá vàng đã tạo đáy và phục hồi trở lại, hình thành cấu trúc hồi kỹ thuật. Hiện tại, thị trường đang ở trạng thái pullback trong xu hướng giảm lớn hơn, chưa xác nhận đảo chiều sang giảm hoàn toàn.

Giá đã break lên trên EMA 34 và EMA 89 và EMA 200 Xu hướng tăng điều chỉnh đang mạnh

Điểm hồi 5000 là điểm quan trọng trong đợt điều chỉnh đầu phiên Âu hôm nay. nếu có sự điều chỉnh về quanh 5000 và bật tăng thì giá vàng sẽ trở lại sóng tăng chính và đạt ATH sớm.

Cấu trúc hiện tại ưu tiên những tín hiệu BUY khi có hành vi giá điều chỉnh về. 4810 trở thành hỗ trợ then chốt cho xu hướng tăng đang hình thành từ hôm qua đến nay. ngược lại khi giá giao dịch dưới 4810 rất dễ để tiếp tục giá vàng giảm mạnh.

SUPPORT: 5000-4950-4887-4811.

RESISTANCE: 5090-5140-5190-5230

BUY GOLD 5000-4998

🚫STOPLOSS : 4985

✅TP1 : 5020

✅TP2 : 5050

SELL GOLD 5138-5140

🚫STOPLOSS : 5150

✅TP1 : 5120

✅TP2 : 5000

Phân tích thị trường EURUSD ngày 4/2Hướng: SELL (BÁN)

Điểm vào lệnh (Entry) - Có điều kiện: 1.1835 - 1.1842

Lý do & Điều kiện: KHÔNG vào lệnh ngay tại 1.1828. Chúng ta chờ giá tiến sâu hơn một chút vào vùng kháng cự và quan trọng nhất, phải xuất hiện một tín hiệu từ chối không thể nhầm lẫn trên khung H1. Đó có thể là:

Một cây Pin Bar giảm dài với bóng trên dài.

Một mẫu Bearish Engulfing.

Hoặc đơn giản là giá chạm 1.1840 rồi lập tức quay đầu giảm mạnh với lực bán rõ rệt.

Điểm Dừng Lỗ (SL): 1.1865 (Điều chỉnh chặt hơn)

Lý do: Vì chúng ta vào ở vùng giá cao hơn và rõ ràng hơn, SL có thể được thắt chặt lại. Đặt trên đỉnh của mẫu hình từ chối và trên vùng 1.1855. Nếu giá vượt qua đây, lực mua đã quá mạnh.

Điểm Chốt Lời 1 (TP1): 1.1790

Điểm Chốt Lời 2 (TP2): 1.1760

Chiến lược giao dịch cho BTC ngày 4/2

KHÔNG CỐ BẮT ĐÁY. KHÔNG ĐUỔI THEO GIÁ XUỐNG. Chúng ta chỉ hành động khi giá cung cấp set-up có lợi thế cao.

Chiến lược chính - An toàn và tỉnh táo: BÁN TRÊN ĐỢT HỒI VỀ KHÁNG CỢ MỚI

Tư duy: Xu hướng giảm vẫn nguyên vẹn. Chúng ta bán ở các vùng giá cao hơn với kỳ vọng xu hướng tiếp diễn.

Điều kiện vào lệnh (SELL):

Giá hồi phục lên vùng 77,500 - 78,500.

Xuất hiện tín hiệu DỪNG LẠI, MẤT ĐÀ rõ ràng tại đó (Ví dụ: *Pin bar giảm, Doji, Bearish Engulfing trên khung 1H/4H, RSI chạm 50-55 và quay đầu*).

Entry (Vào lệnh): 77,800 - 78,300.

Stop Loss (SL): 79,300 (Trên vùng kháng cự chính).

Take Profit 1 (TP1): 76,200.

Take Profit 2 (TP2): 75,300.

Phân tích kỹ thuật và gợi ý Entry vàng (Ngày 3 tháng 2)Sau chuỗi giảm mạnh và giàu tính “thanh lọc”, giá vàng đang cho thấy dấu hiệu phục hồi đáng kể, cả về mặt giá lẫn động lượng. Trên khung ngày, giá đã bật lên dứt khoát từ vùng Fibonacci 0.786, đồng thời lấy lại mốc 0.618, một khu vực kỹ thuật then chốt từng đóng vai trò hỗ trợ và kháng cự trong suốt nhịp tăng trước đó.

Quan trọng hơn, giá đang tiệm cận và tạm thời vượt trở lại EMA21, cho thấy áp lực bán ngắn hạn đã suy yếu rõ rệt. Đây là tín hiệu đầu tiên cho thấy thị trường không còn ở trạng thái “rơi tự do”, mà đang bước vào giai đoạn tái cân bằng xu hướng.

Về động lực, RSI bật mạnh từ vùng dưới 50 và quay trở lại trên mốc trung tính, xác nhận lực cầu đã quay lại thị trường. Việc RSI giữ vững trên 50 trong các phiên tới sẽ là điều kiện cần để nhịp phục hồi hiện tại phát triển thành một chu kỳ tăng kỹ thuật.

Điều kiện để hình thành chu kỳ tăng mới:

• Giá giữ vững trên 0.618 và EMA21 trong các nhịp điều chỉnh ngắn.

• RSI duy trì trên mốc 50, hướng lên vùng 55–60.

• Không xuất hiện nến đảo chiều giảm mạnh tại vùng kháng cự gần.

Mục tiêu tăng giá trong kịch bản tích cực:

• Ngắn hạn: vùng 0.5 – 0.382 Fibonacci.

• Xa hơn, nếu động lượng được củng cố: kiểm định lại đỉnh cũ trong vùng kênh giá tăng.

Rủi ro cần theo dõi:

• Giá bị đẩy trở lại dưới 0.618, kèm RSI trượt xuống dưới 50 → phục hồi thất bại, thị trường quay lại pha tích lũy hoặc điều chỉnh sâu hơn.

Gợi ý Entry (phục vụ phân tích, không thay thế một lời mời đầu tư)

Entry:

• Canh mua khi giá hồi kỹ thuật về vùng 0.618 – EMA21 và xuất hiện tín hiệu giữ giá.

• Chỉ xem xét bán nếu giá không giữ được 0.618 và RSI quay lại dưới 50.

Mục tiêu tăng giá: Quanh khu vực Fibonacic thoái lui 0.5 → 0.382.

Mục tiêu giảm giá: Trở lại quanh khu vực Fibonacci thoái lui 0.786

Dừng lỗ cho kỳ vọng tăng giá: Đóng cửa dưới 0.618.

Dừng lỗ cho kỳ vọng giảm giá: Giá vượt lên trên EMA21

Nhịp phục hồi hiện tại của vàng không còn mang tính ngẫu nhiên, mà đang hội tụ đủ các yếu tố kỹ thuật ban đầu để mở ra một chu kỳ tăng mới có kiểm soát. Tuy nhiên, đây vẫn là giai đoạn “kiểm định niềm tin”, nơi kỷ luật giao dịch và quản trị rủi ro quan trọng hơn việc dự đoán đỉnh – đáy.

@BestSC – Phân tích và xuất bản nội dung

Phân tích thị trường XAUUSD ngày 3/2 Xu hướng giảm cấp độ trung hạn vẫn chưa bị phá vỡ. Đợt hồi này là cơ hội để tham gia vào xu hướng chính với mức risk/reward tốt hơn.

Điều kiện vào lệnh: Giá tiến vào 4.880 - 4.900 và thể hiện sự kiệt sức, từ chối.

Tín hiệu cụ thể: Hình thành một trong các mẫu nến sau trên khung H1 hoặc H4 tại vùng đó:

Shooting Star (Sao băng)

Bearish Engulfing (Nến bao trùm giảm)

Doji với bóng trên dài sau một loạt nến tăng.

Điểm vào lệnh: Vào lệnh sau khi nến từ chối đóng cửa, quanh 4.875 - 4.895.

Cắt lỗ (SL): 4.920 (trên vùng kháng cự chính).

Chốt lời:

TP1: 4.820 (chốt 50-60% lệnh).

TP2: 4.780 (mục tiêu chính).

Phân tích thị trường BTC ngày 3/2Xu hướng giảm chưa kết thúc. Mọi đợt hồi lên gần các kháng cự lớn đều là cơ hội để tham gia vào xu hướng chính với R:R tốt.

Điều kiện vào lệnh (SELL):

Giá tiến vào vùng 79,800 - 80,800.

Xuất hiện tín hiệu từ chối RÕ RÀNG tại đó (Ví dụ: *Pin bar giảm, Bearish Engulfing trên khung 1H/4H, RSI trên 60 và quay đầu*).

Khối lượng tăng lên giảm dần.

Entry (Vào lệnh): 80,000 - 80,300.

Stop Loss (SL): 81,500 (Trên toàn bộ vùng kháng cự).

Take Profit 1 (TP1): 78,000.

Take Profit 2 (TP2): 76,800.

Vàng điên rồi, chỉ nên đứng ngoài và xem giá chạyTrên khung H1, giá vàng đã có một nhịp tăng mạnh trước đó và duy trì cấu trúc uptrend rõ ràng với các đáy sau cao hơn đáy trước. Tuy nhiên, sau khi tiếp cận vùng kháng cự mạnh quanh 5,44x – 5,45x, thị trường không thể tiếp tục mở rộng đà tăng mà xuất hiện áp lực bán rõ rệt.

Cú giảm mạnh từ vùng kháng cự đã khiến giá phá vỡ cấu trúc tăng ngắn hạn, đồng thời xuyên xuống dưới các đường EMA quan trọng, cho thấy động lượng tăng đã suy yếu. Hiện tại, giá đang trong trạng thái pullback và điều chỉnh, với xu hướng nghiêng về giảm trong ngắn hạn.

Ở phía dưới, các vùng hỗ trợ cần chú ý lần lượt nằm tại 5,11x, 5,00x và sâu hơn là vùng 4,91x – 4,99x. Đây là những khu vực giá có thể phản ứng hoặc xuất hiện nhịp hồi kỹ thuật. Nếu áp lực bán tiếp tục duy trì, kịch bản giá tìm về vùng hỗ trợ thấp hơn là hoàn toàn có cơ sở.

Trong bối cảnh hiện tại, ưu tiên quan sát phản ứng giá tại các vùng hỗ trợ thay vì mua đuổi. Xu hướng lớn vẫn cần thời gian để xác nhận lại, và thị trường đang bước vào giai đoạn điều chỉnh sau một nhịp tăng mạnh.

Các tín hiệu giao dịch tương đối khó trong thời điểm hiện tại nên chú ý việc quan sát và chờ thị trường ổn định

Giá vàng đảo chiều bất ngờ, tăng gần 196USD ở đầu phiênSau cú sụt giảm được xem là mạnh nhất trong hơn một thập kỷ, thị trường vàng bất ngờ chứng kiến một nhịp phục hồi dứt khoát trong phiên giao dịch châu Á ngày 3/2. Giá vàng giao ngay tăng gần 196 USD, phần nào lấy lại những gì đã mất sau cú đảo chiều dữ dội khiến giá giảm khoảng 13% trong hai ngày trước đó.

Nội dung được biên tập và xuất bản bởi @BestSC

Tại thời điểm ghi nhận, vàng giao dịch quanh 4.838USD/ ounce, có lúc chạm 4.856,65USD/ ounce. Trước đó, thị trường vừa trải qua một phiên giảm gần 5%, nối dài cú rơi bắt đầu từ cuối tuần trước và đánh dấu mức sụt giảm trong ngày lớn nhất kể từ hơn mười năm qua.

Bạc cũng đi theo cùng một quỹ đạo. Giá bạc giao ngay tăng hơn 5%, vượt mốc 83USD/ ounce, sau khi vừa lao dốc 7% trong phiên thứ Hai và ghi nhận ngày giảm sâu kỷ lục hôm 30/1.

Một cú “bật lại” trong bối cảnh niềm tin bị thử thách

Điều đáng chú ý là nhịp phục hồi này diễn ra không lâu sau khi vàng và bạc vừa thiết lập các mức đỉnh lịch sử mới hồi tháng trước, một đợt tăng nhanh đến mức ngay cả những nhà giao dịch kỳ cựu cũng không kịp thích nghi.

Động lực khi đó khá quen thuộc: bất ổn địa chính trị gia tăng, lo ngại về sự mất giá tiền tệ, và đặc biệt là các dấu hỏi ngày càng lớn xoay quanh tính độc lập của Cục Dự trữ Liên bang Mỹ. Trong môi trường ấy, vàng và bạc một lần nữa được kích hoạt đúng vai trò truyền thống: nơi trú ẩn khi niềm tin vào hệ thống tài chính bị lung lay.

Tuy nhiên, chính tốc độ tăng quá nhanh lại gieo mầm cho cú đảo chiều sau đó. Khi đồng USD phục hồi mạnh vào cuối tuần trước, áp lực chốt lời lập tức xuất hiện, kéo theo một làn sóng bán tháo mang tính đồng loạt.

Trung Quốc: mắt xích then chốt của nhịp hồi

Một biến số quan trọng trong nhịp phục hồi hiện tại nằm ở dòng tiền từ Trung Quốc.

Bloomberg lưu ý rằng mức độ sẵn sàng “bắt đáy” của nhà đầu tư Trung Quốc sẽ đóng vai trò then chốt trong việc định hình xu hướng tiếp theo của thị trường kim loại quý. Cuối tuần qua, người mua đã đổ về Thâm Quyến, trung tâm giao dịch vàng lớn nhất Trung Quốc để gom vàng trang sức và vàng thỏi, chuẩn bị cho mùa cao điểm trước Tết Nguyên đán.

Dòng tiền này không chỉ mang ý nghĩa tiêu dùng, mà còn phản ánh tâm lý phòng thủ của hộ gia đình Trung Quốc trong bối cảnh thị trường bất động sản và chứng khoán trong nước vẫn chưa thực sự ổn định.

Tuy nhiên, thị trường cũng cần lưu ý một mốc thời gian quan trọng: Trung Quốc sẽ đóng cửa hơn một tuần từ ngày 16/2 do kỳ nghỉ lễ. Điều này có thể khiến thanh khoản suy giảm tạm thời, đồng thời làm gián đoạn vai trò “lực đỡ” của cầu vật chất trong ngắn hạn.

Phục hồi hay chỉ là nhịp thở sau cú sốc?

Một số tổ chức tài chính lớn vẫn giữ quan điểm lạc quan. Deutsche Bank, trong báo cáo công bố đầu tuần, tiếp tục duy trì dự báo giá vàng có thể tiến tới mốc 6.000USD/ ounce trong trung hạn, phản ánh niềm tin rằng những rủi ro cấu trúc của kinh tế toàn cầu chưa hề biến mất.

Tuy vậy, dưới góc nhìn thận trọng hơn, nhịp tăng mạnh trong phiên châu Á nhiều khả năng mang tính phục hồi kỹ thuật sau trạng thái bán quá mức, hơn là sự khởi đầu ngay lập tức của một xu hướng tăng mới bền vững.

Điều thị trường đang tìm kiếm không chỉ là lực mua, mà là một câu chuyện đủ thuyết phục để tái neo kỳ vọng: liệu Fed sẽ đi theo con đường nào, căng thẳng địa chính trị có tiếp tục leo thang, và đồng Dollar Mỹ sẽ duy trì sức mạnh đến đâu.

Chốt!

Cú bật của giá vàng trong phiên châu Á là một lời nhắc rằng thị trường kim loại quý vẫn cực kỳ nhạy cảm với kỳ vọng vĩ mô và dòng tiền toàn cầu. Nhưng nó cũng đồng thời phơi bày một thực tế: niềm tin hiện tại còn mong manh, và mỗi nhịp tăng hay giảm đều mang dáng dấp của sự dò đường hơn là khẳng định xu hướng.

Trong bối cảnh đó, vàng đang không chỉ phản ánh nỗi sợ, mà còn phản ánh sự do dự của cả hệ thống tài chính toàn cầu trước những ngã rẽ lớn đang đến gần.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

EURUSD H1 hôm nay: Hồi phục sau cú phá hỗ trợEURUSD H1 hôm nay: Hồi phục sau cú phá hỗ trợ, ưu tiên buy theo xác nhận để ăn nhịp kéo lên kháng cự

1) Hành vi giá H1 đang nói gì

Trên khung H1, EURUSD đã có một pha giảm rõ ràng sau khi xuyên thủng vùng hỗ trợ nền (vùng xanh quanh 1.183x–1.184x). Cú breakdown này tạo “đáy mới” quanh 1.178x rồi bật hồi trở lại, hiện giá đang giao dịch quanh 1.18122.

Điểm cần nhớ: khi một vùng hỗ trợ bị phá, nó thường chuyển vai thành kháng cự nếu giá quay lại retest. Vì vậy hôm nay trọng tâm là quan sát phản ứng của giá khi tiến lên lại các vùng cản phía trên, đồng thời canh buy theo cấu trúc hồi phục (break – retest) thay vì mua đuổi.

2) Key level hỗ trợ – kháng cự theo chart

Hỗ trợ quan trọng

1.1780 – 1.1790: đáy bật hồi gần nhất, là “mốc sống còn” của phe mua trong ngày.

1.1800 – 1.1810: hỗ trợ ngắn hạn (giá đang bám quanh khu vực này). Mất 1.1800 dễ quay lại test đáy 1.178x.

1.1830 – 1.1845: vùng đã bị phá (vùng xanh). Nếu giá quay lên lại mà bị từ chối mạnh, đây sẽ là tín hiệu sell theo “đổi vai”.

Kháng cự quan trọng (mục tiêu lên)

1.1880 – 1.1890: kháng cự trung gian đầu tiên (đúng vùng bạn đang kẻ line gần giá).

1.1990 – 1.2000: vùng tròn số + đỉnh hồi trước, thường có lực chốt lời lớn.

1.2085 – 1.2100: đỉnh vùng cao nhất trong nhịp trước, là mục tiêu xa nếu thị trường thuận lợi.

3) Fibonacci: đo nhịp hồi từ đỉnh về đáy để xác định vùng bán/mua hợp lý

Bạn có thể kéo Fibonacci Retracement cho nhịp giảm gần nhất (ước lượng Swing High quanh 1.2090 → Swing Low quanh 1.1780). Khi đó các mốc hồi kỹ thuật đáng chú ý:

Fibo 0.382: quanh 1.1898 (trùng kháng cự 1.188–1.189)

Fibo 0.5: quanh 1.1935

Fibo 0.618: quanh 1.1972

Cụm 1.1898–1.1972 là “vùng quyết chiến” của nhịp hồi: nếu giá chỉ hồi yếu và bị đạp xuống tại 0.382/0.5, xu hướng giảm có thể tiếp diễn; nếu vượt 0.5 và giữ được, cơ hội kéo lên 1.2000 sẽ sáng hơn.

4) Trendline: xác nhận đổi pha nằm ở việc phá cấu trúc giảm

Vẽ trendline giảm nối các đỉnh thấp dần từ vùng 1.208 về các đỉnh hồi sau đó. Kịch bản đẹp cho phe mua trong ngày:

Giá phá trendline giảm + đóng nến H1 chắc trên vùng 1.1845

Sau đó retest 1.1830–1.1845 giữ được (retest thành công)

Nếu thiếu bước retest mà giá chỉ bật nhanh rồi quay đầu, rất dễ trở thành “false break”.

5) EMA và RSI: bộ lọc giúp tránh vào lệnh cảm tính

EMA (gợi ý dùng EMA20/EMA50/EMA200 trên H1)

Buy thuận hơn khi giá đóng nến trên EMA20 và EMA20 bắt đầu hướng lên.

Nếu EMA50 còn dốc xuống và giá nằm dưới EMA50/EMA200, hãy coi nhịp tăng hiện tại là hồi kỹ thuật, ưu tiên vào theo xác nhận tại vùng retest thay vì FOMO.

RSI(14)

Tín hiệu mạnh cho nhịp hồi: RSI vượt 50 và giữ trên 50 khi giá điều chỉnh nhẹ.

Cảnh báo đảo chiều: giá chạm 1.188–1.190 nhưng RSI tạo đỉnh thấp dần (phân kỳ giảm) → dễ có nhịp đạp lại hỗ trợ.

6) Chiến lược giao dịch hiệu quả trong ngày (kèm điều kiện rõ ràng)

Kịch bản A: Buy theo break – retest (ưu tiên)

Điều kiện:

Giá vượt và đóng H1 trên 1.1845

Retest lại 1.1830–1.1845 và xuất hiện nến xác nhận tăng (đuôi dưới rõ, engulfing, hoặc đóng cửa lại trên vùng)

Kế hoạch:

Entry: sau nến xác nhận retest

Stop loss: dưới 1.1820 hoặc dưới đáy retest (tùy cấu trúc)

Take profit:

TP1: 1.1880–1.1890

TP2: 1.1935–1.1972 (vùng Fibo 0.5–0.618)

TP3: 1.1990–1.2000

Quản trị lệnh: chốt một phần ở TP1, dời SL về hòa vốn để tránh bị đảo chiều quét.

Kịch bản B: Sell theo “đổi vai” tại vùng xanh (giao dịch phản ứng)

Điều kiện:

Giá kéo lên 1.1830–1.1845 nhưng bị từ chối mạnh

RSI không vượt 50 hoặc xuất hiện nến đảo chiều rõ (pin bar đuôi trên, bearish engulfing)

Sau đó phá xuống đáy nhỏ trên M15/H1

Kế hoạch:

Entry: khi xác nhận breakdown lại dưới 1.1830

Stop loss: trên đỉnh nến từ chối / trên 1.1850

Take profit:

TP1: 1.1810–1.1800

TP2: 1.1780–1.1790

Kịch bản C: Buy bắt nhịp từ đáy (chỉ áp dụng khi có tín hiệu đẹp)

Điều kiện:

Giá test lại 1.1780–1.1790 tạo đáy đôi hoặc higher low

RSI tạo phân kỳ tăng, giá đóng nến xác nhận tăng

Kế hoạch:

Entry: sau nến xác nhận

Stop loss: dưới 1.1775

TP: 1.1830–1.1845 rồi 1.1880–1.1890

7) Kết luận xu hướng EURUSD hôm nay

EURUSD đang trong pha hồi phục sau cú phá hỗ trợ 1.183x–1.184x, với mục tiêu ngắn hạn là vùng 1.188–1.189 và xa hơn là 1.200. Tuy nhiên vùng 1.183x–1.184x vẫn là điểm quyết định: nếu vượt và retest giữ được thì ưu tiên buy theo break–retest; nếu bị từ chối mạnh tại vùng này thì canh sell theo đổi vai về lại 1.180 rồi 1.178.

Chiến lược vàng tìm điểm hồi để SELLSau giai đoạn tăng mạnh trước đó, XAUUSD trên khung H1 đã chính thức đánh mất cấu trúc tăng khi giá giảm mạnh từ vùng 5,300 và xuyên thủng hàng loạt vùng hỗ trợ quan trọng. Lực bán xuất hiện dứt khoát cho thấy phe bán đang kiểm soát thị trường trong ngắn hạn. Nhịp tăng hiện tại chủ yếu mang tính hồi kỹ thuật sau cú giảm sâu, khi giá phản ứng nhẹ quanh các vùng hỗ trợ cũ. Trong khi đó, EMA 34 và EMA 89 tiếp tục dốc xuống và đóng vai trò là kháng cự động, củng cố thêm cho kịch bản xu hướng chính vẫn là giảm. Chừng nào giá còn nằm dưới các vùng kháng cự quan trọng, khả năng tiếp diễn xu hướng giảm vẫn được ưu tiên.

📐 Vùng giá quan trọng

Resistance mạnh:

5,099 – 5,110 (vùng cung + EMA + đỉnh cũ)

Kháng cự hồi: 4,944; 4,816

Hỗ trợ trung gian: 4,682;4,597

Support chính: 4,430 – 4,450 (vùng cầu mạnh, đáy quan trọng)

SELL GOLD 4937-4939 Stoploss 4947

SELL GOLD 5099-5101 Stoploss 5109

BUY GOLD 4440-4438 Stoploss 4430

Chiến lược bán vàng sẽ mang đến thành công📉 XAUUSD – PHÂN TÍCH KỸ Thuật (H1)

Sau nhịp tăng mạnh trước đó, vàng đã đảo chiều giảm sâu, phá vỡ hàng loạt vùng hỗ trợ quan trọng. Hiện tại giá đang ở giới hạn rút gọn định hướng, với cấu trúc low high – low low rõ ràng.

CẤU TRÚC

Giá nằm dưới EMA 34 – EMA 89 – EMA 200 → xu hướng giảm xác nhận Nhịp đập chỉ mang tính kỹ thuật pullback. Lực bán lợi thế sau khi mất tích lũy phía trên

KHÁNG CỰ (SELL ZONE)

4.970 – 4.972

5.100 – 5.104 (vùng cung mạnh, hỗ trợ trước → kháng cự)

👉 Ưu tiên BÁN khi đánh giá lên các vùng này, tìm tín hiệu đảo chiều H1/H15.

HỖ TRỢ (MỤC TIÊU/PHẢN ỨNG MUA)

4.868 – 4.863 (hỗ trợ trung gian)

4.605 – 4.604

4,456 – 4,450 (Vùng hỗ trợ mạnh, vùng cầu)

👉 Khả năng giá đi ngang giảm – hồi phục – tiếp tục giảm về vùng hỗ trợ thấp hơn.

🧠 KỊCH BẢN CHÍNH

BÁN VÀNG 4870-4872 SL 4885

BÁN VÀNG 4975-4977 SL 4990

BÁN VÀNG 5100-5102 SL 5115

VÀNG - HỒI PHỤC MẠNH MẼ TRỞ LẠI HAY TIẾP TỤC ĐIỀU CHỈNH?- Dữ liệu ISM chế tạo tối qua mặc dù tốt nhưng không đè BÁN vàng được quá sâu mà ngược lại gia tăng hồi trở lại hơn 200 giá.

- Tình hình Mỹ - Iran cũng đã dịu lại, chỉ khi nào Iran không chấp nhận các điều kiện của Trump - điều mà Trump đã cảnh báo Iran là sẽ nhận lấy hậu quả khủng khiếp nếu không đạt được thỏa thuận thì Vàng mới có thể tăng mạnh trở lại.

- Trong ngắn và trung hạn, các dữ liệu kinh tế Mỹ cùng phát biểu và định hướng chính sách từ FED vẫn là những yếu tố cần theo dõi sát sao, vì đây sẽ là động lực chính dẫn dắt xu hướng giá.

- EMA đa khung thời gian cho thấy xu hướng giảm ngắn hạn vẫn còn tiếp diễn. Tuy nhiên trên khung H4 xu hướng tăng chưa bị phá vỡ khi EMA 34 vẫn nằm trên EMA 89.

- Trendline tăng được giữ vững, đồng thời giá breakout trendline giảm trước đó và và cấu trúc Higher Low - Higher High được hình thành.

✅ VIEW:

Hiện tại giá đang giao động quanh biên (474x - 485x) cho thấy thị trường đang bước vào giai đoạn tích lũy trước khi xác định xu hướng tiếp theo.

1. Nếu giá breakout và giữ vững trên vùng (5000 - 5005) + hợp lưu vùng fibo 0.5 thì view BUY khả năng sẽ hồi phục trở lại.

- Mức target lên : 505x - 509x - 512x - 514x - 520x.

2. Nếu giá breakout vùng (4605 - 4600) + breakout trenline tăng thì vàng có khả năng có thể tiếp tục điều chỉnh.

- Mức target về : 455x - 452x - 450x - 449x.

BUY LIMIT GOLD : 4761 - 4763

STOPLOSS : 4757

TP1 : 4766

TP2 : 4778

BUY LIMIT GOLD : 4710 - 4712

STOPLOSS : 4706

TP1 : 4715

TP2 : 4727

SELL LIMIT GOLD : 4943 - 4945

STOPLOSS : 4949

TP1 : 4940

TP2 : 4928

- Tuân thủ SL - TP như kế hoạch, nếu canh được thì chủ động.

- Ưu tiên scalp - Chủ động - Kỉ luật - Quản lý vốn.

Một cú sụp đổ không báo trước của “tài sản trú ẩn”Chỉ trong 3 ngày giao dịch, thị trường vàng và bạc đã trải qua một trong những cú điều chỉnh mạnh nhất trong nhiều thập kỷ. Hai tài sản vốn được coi là “nơi trú ẩn cuối cùng” của dòng tiền phòng thủ đã cùng nhau bốc hơi xấp xỉ 8 nghìn tỷ Dollar giá trị thị trường, một con số đủ lớn để buộc giới đầu tư phải đặt lại câu hỏi: điều gì thực sự đang diễn ra bên dưới bề mặt thị trường tài chính toàn cầu?

Nội dung được biên tập và xuất bản bởi @BestSC

Sau khi liên tiếp lập đỉnh mới vào đầu năm 2026, vàng và bạc bất ngờ bị bán tháo mạnh từ cuối tháng Giêng sang đầu tháng Hai. Tại thời điểm viết bài, giá vàng ở quanh 4.840USD/ ounce, trong khi bạc giảm xuống khoảng 83 USD/ ounce.

Với trữ lượng vàng ước tính khoảng 216.265 tấn đang lưu thông trên mặt đất, riêng vàng đã làm “bốc hơi” khoảng 5,5 nghìn tỷ Dollar giá trị thị trường. Bạc, dù có biên độ giảm sâu hơn từ khoảng 118 xuống loanh quanh 80 USD mỗi ounce cũng xóa sổ thêm khoảng 2,5 nghìn tỷ Dollar, dựa trên ước tính trữ lượng toàn cầu gần 1,6 triệu tấn.

Cần nhấn mạnh rằng các con số này chỉ mang tính xấp xỉ. Trữ lượng thực tế của hai kim loại quý vẫn là ẩn số, đồng nghĩa quy mô thiệt hại thực có thể chênh lệch hàng nghìn tỷ đô la so với ước tính hiện tại. Nhưng ngay cả trong kịch bản thận trọng nhất, mức độ sụt giảm vẫn là bất thường.

Khi “trú ẩn an toàn” không còn đứng ngoài cơn bão

Vấn đề không chỉ nằm ở việc vàng mất gần 1.000 Dollar hay bạc giảm hơn 30 Dollar, những con số đã vượt xa biên độ biến động thường niên của hàng hóa. Điều đáng lo hơn là bức tranh đồng pha đang hình thành trên toàn bộ hệ thống tài chính.

Trong những phiên gần đây, thị trường chứng kiến sự sụt giảm đồng thời của:

• Vàng và bạc

• Bitcoin và nhóm tiền điện tử

• Chỉ số chứng khoán Mỹ, bao gồm cả S&P 500

Theo logic truyền thống, kịch bản này gần như không nên xảy ra. Trong các giai đoạn bất ổn, dòng tiền thường rút khỏi tài sản rủi ro để tìm đến kim loại quý. Nhưng lần này, mọi thứ cùng giảm, từ tài sản đầu cơ cao đến nơi trú ẩn an toàn.

Điều đó cho thấy vấn đề không nằm ở một thị trường riêng lẻ, mà là sự rạn nứt niềm tin trên diện rộng.

Fed, chính trị Mỹ và cú sốc kỳ vọng chính sách

Một trong những chất xúc tác quan trọng nhất, theo đánh giá cá nhân tôi, đến từ chính sách tiền tệ Mỹ và tương lai của Cục Dự trữ Liên bang.

Việc Tổng thống Donald Trump lựa chọn Kevin Warsh làm người kế nhiệm Chủ tịch Fed Jerome Powell đã làm gia tăng đáng kể mức độ bất định. Ông Warsh từ lâu được biết đến là người có lập trường thắt chặt, từng phản đối nhiều chương trình nới lỏng và kích thích của Fed trong quá khứ.

Trong bối cảnh ông Trump liên tục gây sức ép đòi cắt giảm lãi suất, sự xuất hiện của một nhân vật mang màu sắc “diều hâu” như Warsh khiến thị trường rơi vào trạng thái xung đột kỳ vọng: không ai chắc Fed sẽ đi theo hướng nào trong những quý tới.

Sự mơ hồ này đặc biệt bất lợi cho vàng và bạc, những tài sản sống dựa vào niềm tin dài hạn vào chính sách tiền tệ và giá trị tiền pháp định.

Bức tranh địa chính trị: nhiều mồi lửa, ít điểm tựa

Bên ngoài nước Mỹ, môi trường địa chính trị cũng không mang lại cảm giác an toàn.

Quan hệ giữa Washington và các đồng minh tiếp tục rạn nứt, đặc biệt sau các tuyên bố cứng rắn xoay quanh ý tưởng “sáp nhập Greenland”. Đồng thời, các tín hiệu quân sự cho thấy Mỹ đang gia tăng hiện diện, trong bối cảnh căng thẳng với Iran có nguy cơ vượt ngưỡng ngoại giao.

Ở trong nước, chính phủ Mỹ bước vào giai đoạn đóng cửa một phần, trong khi hàng loạt tài liệu mới liên quan đến “Hồ sơ Epstein” được công bố, kéo theo những cáo buộc nhạy cảm nhắm vào các nhân vật chính trị và doanh nghiệp cấp cao dù tính xác thực vẫn còn gây tranh cãi.

Tất cả những yếu tố này không tạo ra một cú sốc đơn lẻ, nhưng cộng hưởng với nhau, chúng làm xói mòn tâm lý ổn định vốn đã mong manh của thị trường.

Khi chính nhà đầu tư trở thành tác nhân bất ổn

Cuối cùng, không thể loại trừ vai trò của chính nhà đầu tư. Sau nhiều năm chứng kiến thị trường liên tục lập đỉnh bất chấp các cảnh báo suy thoái, tâm lý phòng thủ có thể đã chuyển sang lo âu cực đoan.

Khi cả tài sản rủi ro lẫn tài sản trú ẩn cùng bị bán tháo, điều đó thường phản ánh nỗi sợ mang tính hệ thống: không phải sợ một kịch bản cụ thể, mà là sợ không còn kịch bản nào đủ chắc chắn để bám víu.

Một tín hiệu cảnh báo hơn là một sự cố đơn lẻ

Cú sụp đổ của vàng và bạc không nên được nhìn nhận đơn thuần như một nhịp điều chỉnh giá. Nó giống một tín hiệu cảnh báo sớm về trạng thái bất ổn sâu hơn của hệ thống tài chính toàn cầu, nơi niềm tin vào chính sách, địa chính trị và chu kỳ kinh tế đang bị thử thách đồng thời.

Trong bối cảnh đó, câu hỏi quan trọng không phải là vàng hay bạc sẽ hồi phục ở mức nào, mà là: niềm tin của thị trường sẽ được tái thiết bằng cách nào, và với cái giá bao nhiêu.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

VÀNG - Pullback để tiếp tục tăng trưởng trở lại???- Cuộc đàm phán Mỹ - Iran đang được sắp xếp vào ngày mai tại Oman đã làm sống lại những hy vọng giảm leo thang ở Trung Đông và phiên Á đang bị đè BÁN mạnh.

- Và tâm điểm đáng chú ý đang được đổ dồn vào người kế nhiệm FED. Trump đang gây sức ép và có những phát biểu nếu ông Warsh không đồng ý cắt giảm lãi suất thì khả năng sẽ tìm người thay thế ông.

- Khung H4 xu hướng tăng trung hạn vẫn được giữ vững khi EMA 34 nằm trên EMA 89.

- Khung H1 giá đi ngang, chưa xác nhận xu hướng rõ ràng.

- Khung thời gian nhỏ đang cho thấy điều chỉnh ngắn hạn.

- Khung H1 giá đã break trendline tăng và hình thành dow giảm cho thấy áp lực điều chỉnh đang chiếm ưu thế.

✅ VIEW:

1.Hiện tại khung H1 hình thành đủ các yếu tố cho xu hướng giảm ngắn hạn khi:

- Break trendline tăng (H1) + hình thành dow giảm (H1) + đóng dưới EMA 34 (H1) + breakout vùng trọng tâm fibo (0.5 - 0.618). Nên ưu tiên SELL theo sóng điều chỉnh ở phiên Á.

- Mức target về: 480x - 478x - 474x - 471x - 468x - 464x - 462x - 461x.

❗Tại vùng (4618 - 4645) theo dõi phản ứng giá nếu falsebreak thì khả năng xuất hiện nhịp hồi kỹ thuật.

2. Nếu giá breakout vùng (4618 - 4645) thì khả năng có thể vàng sẽ điều chỉnh sâu hơn nữa.

- Mức target về : 456x - 453x - 449x - 440x

3. Nếu vàng tăng trưởng trở lại sau những nhịp quét thanh khoản + giá breakout vùng (4950 - 4975) và đóng nến trên EMA 34 (H4) thì lúc đó view BUY mới hồi phục trở lại.

- Mức target lên: 500x - 501x - 504x - 509x - 515x.

BUY LIMIT GOLD : 4630 - 4632

STOPLOSS : 4626

TP1 : 4635

TP2 : 4647

BUY LIMIT GOLD : 4713 - 4715

STOPLOSS : 4709

TP1 : 4718

TP2 : 4730

SELL LIMIT GOLD : 4903 - 4905

STOPLOSS : 4909

TP1 : 4900

TP2 : 4888

SELL LIMIT GOLD : 4950 - 4952

STOPLOSS : 4956

TP1 : 4947

TP2 : 4935

- Tuân thủ SL - TP như kế hoạch, nếu canh được thì chủ động.

- Ưu tiên scalp - Chủ động - Kỉ luật - Quản lý vốn.

Thị trường kim loại quý: cú sụp đổ không đến từ ngẫu nhiênThị trường kim loại quý vừa trải qua một cú sốc hiếm gặp, không phải vì thiếu thanh khoản, mà vì niềm tin bị rút đi cùng lúc.

Trong phiên giao dịch châu Á ngày 5 tháng 2, bạc lao dốc tới 16%, còn vàng mất 165USD. Đây không còn là một nhịp điều chỉnh thông thường, mà là một pha xả vị thế mang tính hệ thống, sau khi thị trường đã đi quá xa so với nền tảng chính sách và kỳ vọng vĩ mô.

Bạc giao ngay, sau khi vọt lên trên 90USD/ ounce ở đầu phiên, nhanh chóng sụp xuống còn 74,01 USD/ ounce. Vàng cũng không tránh khỏi làn sóng bán tháo, giảm 3,3%, xuyên thủng mốc 4.800 USD/ ounce trong một phiên giao dịch đầy biến động.

Đây là cú đảo chiều mạnh nhất của vàng kể từ năm 2013, còn với bạc, thị trường vừa chứng kiến một trong những phiên giảm sâu nhất trong lịch sử hiện đại.

Nội dung được biên tập, phân tích và xuất bản bởi @BestSC

Khi đầu cơ rút lui, thị trường trở về với chính sách

Tháng trước, kim loại quý tăng dựng đứng nhờ sự cộng hưởng của 3 yếu tố:

đầu cơ mạnh, bất ổn địa chính trị, và những lo ngại xoay quanh tính độc lập của Cục Dự trữ Liên bang. Tuy nhiên, chính sự tăng tốc quá nhanh này đã khiến thị trường trở nên mong manh.

Điểm kích hoạt lần này không nằm ở dữ liệu lạm phát hay tăng trưởng, mà ở rủi ro chính sách tiền tệ.

Thị trường bắt đầu định giá khả năng ông Kevin Warsh được đề cử làm Chủ tịch Cục Dự trữ Liên bang, một cái tên gắn với lập trường tiền tệ thận trọng hơn. Phản ứng chính sách từ Nhà Trắng nhanh chóng làm tăng thêm độ nhiễu.

Tổng thống Mỹ Donald Trump tuyên bố ông sẽ không đề cử Warsh nếu có ý định tăng lãi suất, đồng thời nhấn mạnh rằng khả năng Fed tiếp tục cắt giảm lãi suất là “gần như chắc chắn”. Về lý thuyết, đây là thông tin tích cực với vàng và bạc, những tài sản không sinh lãi.

Nhưng thị trường lúc này không phản ứng theo lý thuyết. Nhà đầu tư không tìm kiếm câu trả lời, họ tìm kiếm sự rõ ràng.

Biến động là hệ quả, không phải nguyên nhân

Standard Chartered nhận định rằng biến động giá có thể còn kéo dài cho đến khi định hướng chính sách tiền tệ trở nên minh bạch hơn. Một phần áp lực ngắn hạn đến từ việc dòng vốn rút khỏi các sản phẩm ETP, buộc thị trường phải thanh lý nhanh các vị thế đòn bẩy cao.

Tuy nhiên, điểm đáng chú ý nằm ở đánh giá phía sau: các động lực cấu trúc của kim loại quý vẫn chưa bị phá vỡ, và xu hướng dài hạn vẫn được kỳ vọng sẽ phục hồi.

Bank of America cũng đưa ra góc nhìn tương tự. Theo các chỉ số đo lường biến động, vàng đang ở mức biến động cao nhất kể từ khủng hoảng tài chính 2008, trong khi bạc chứng kiến mức dao động mạnh nhất kể từ năm 1980.

Đây không phải dấu hiệu của một thị trường “chết”, mà là của một thị trường đang tự điều chỉnh sau khi bị đẩy quá xa.

“Sàng lọc” thay vì sụp đổ

Niklas Westermark, người đứng đầu bộ phận giao dịch hàng hóa khu vực EMEA của Bank of America, mô tả những gì vừa diễn ra là một quá trình “sàng lọc”. Theo ông, thị trường sẽ bước vào một môi trường biến động cao hơn trước, nhưng trừ khi xuất hiện một bong bóng đầu cơ mới, các cú sốc cực đoan như vài phiên vừa qua sẽ khó lặp lại.

Quan trọng hơn, luận điểm đầu tư dài hạn của vàng vẫn còn nguyên vẹn. Giá cao và biến động lớn có thể buộc nhà đầu tư thu hẹp quy mô vị thế, nhưng không làm thay đổi vai trò của vàng trong bối cảnh nợ công cao, địa chính trị phân mảnh và niềm tin tiền tệ mong manh.

Góc nhìn cá nhân

Những gì thị trường kim loại quý vừa trải qua không phải là sự phủ nhận xu hướng, mà là một phép thử đối với niềm tin. Sau cơn hoảng loạn, thị trường đang quay lại câu hỏi cốt lõi: chính sách tiền tệ sẽ đi về đâu, và ai đang thực sự kiểm soát nó.

Khi câu trả lời còn mờ nhạt, biến động sẽ còn ở lại. Nhưng chính trong những giai đoạn như vậy, thị trường thường loại bỏ được phần “nhiễu” để chuẩn bị cho một xu hướng bền vững hơn phía trước.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Vàng chậm lại sau nhiều ngày điênTrong khung H1, có thể thấy thị trường đang ở trong giai đoạn hồi kỹ thuật sau một nhịp giảm mạnh, nhưng cấu trúc giá hiện tại chưa đủ thuyết phục để xác nhận đảo chiều tăng.|

Sau khi tạo đáy quanh vùng 4400, giá bật lên khá tốt và hình thành sóng hồi, tuy nhiên các nhịp tăng đều bị chặn lại dưới vùng kháng cự 5100 va f5,24x, nơi hội tụ những vùng giá có áp lực bán mạnh trước đó.

Các đường EMA 34 và 89 vẫn đan xen, độ dốc chưa rõ ràng, cho thấy động lượng tăng yếu và thị trường đang trong trạng thái giằng co. Việc giá liên tục thất bại khi tiếp cận kháng cự, đồng thời tạo các đỉnh thấp dần ở ngắn hạn, cho thấy phe bán vẫn đang kiểm soát.

BUY GOLD 4690-4685 Stoploss 4675

STOPLOSS 4675

✅TP1 : 4710

✅TP2 : 5200

SELL GOLD 5240-5245

STOPLOSS 5255

✅TP1 : 5220

✅TP2 : 5100

Thị trường lao động và thu nhập của Mỹ đang làm suy yếu giá t...Thị trường lao động và thu nhập của Mỹ đang làm suy yếu giá trị tài sản

Báo cáo Việc làm Quốc gia ADP mới nhất cho thấy các nhà tuyển dụng tư nhân đã tạo ra 22.000 việc làm trong tháng 1 năm 2026, thấp hơn nhiều so với mức 48.000 mà các nhà kinh tế dự đoán.

ADP cũng đã điều chỉnh lại chuỗi dữ liệu lịch sử của mình, hạ dự báo tăng trưởng việc làm tư nhân năm 2025 xuống 398.000 từ mức 771.000 được báo cáo trước đó.

Do đó, giá vàng đã giảm bớt mức tăng trước đó vào thứ Tư. Trong bối cảnh đó, Tổng thống Donald Trump có thể đang hỗ trợ giá vàng một phần thông qua bình luận với NBC News, cho rằng Lãnh tụ tối cao Iran Ayatollah Ali Khamenei “nên rất lo lắng”.

Cổ phiếu Mỹ cũng giảm mạnh vào thứ Tư, dẫn đầu là ngành công nghệ. Chỉ số S&P 500 giảm khoảng 0,5%, và Nasdaq giảm khoảng 1,7%, với ngành bán dẫn là tâm điểm của đợt giảm này. AMD giảm khoảng 16% do triển vọng yếu hơn, và đợt giảm này lan sang phần còn lại của ngành chip, với các khoản lỗ tại Broadcom, Micron và Applied Materials.

VÀNG - TĂNG TRƯỞNG MẠNH MẼ TRỞ LẠI?- Tình hình căng thẳng Mỹ - Iran đang leo thang, khi quân đội Mỹ đã bắn hạ một máy bay không người lái của Iran đã hung hăng tiếp cận tàu sân bay Abraham ở biển ả rập.

- Tại eo hiểm Hormuz giữ Vịnh Ba Tư và Vịnh Oman một nhóm tàu chiến Iran đã tiếp cận một tàu chở dầu treo cờ Mỹ ở phía bắc Oman.

- EMA đa khung cho thấy cấu trúc tăng trưởng đang dần được xác nhận trở lại :

+ Trên khung H1 EMA 34 hiện vẫn chưa cắt lên EMA 89 động lượng tăng ngắn hạn chưa hoàn toàn rõ ràng.

+ khung H4 xu hướng tăng trung - dài hạn đã được xác nhận.

- Trendline tăng được giữ vững giá tiếp tục bám sát trendline cho thấy lực mua vẫn chiếm ưu thế.

- Khung H1 hình thành Dow tăng + Cấu trúc Higher Low được hình thành rõ ràng.

✅ VIEW:

- Ưu tiên chờ các nhịp pullback về các vùng thanh khoản để tìm tín hiệu BUY thuận xu hướng.

Mức target : 3 - 6 -10 - 15 giá.

- Nếu giá breakout và giữ vững trên vùng (5154 - 5171) + EMA 34 H1 cắt lên EMA 89 + Trenline tăng vẫn được giữ vững thì view BUY còn tăng mạnh mẽ.

Mức target lên : 520x - 525x - 528x - 530x - 540x - 550x.

- Nếu giá điều chỉnh mạnh + breakout trenline tăng + đóng ngược lại dưới EMA 34 (H4) + breakout vùng (5000 - 5005) + phá vỡ cấu trúc Higher Low thì khả năng điều chỉnh trong biên lớn tiếp tục tích lũy trước khi bức phá mạnh mẽ.

Mức target về : 49xx - 488x - 484x - 480x.

❗Ngưỡng quan trọng:

- Biên độ biến động hiện tại rất lớn, ưu tiên quản trị rủi ro, cài SL - TP đầy đủ, chủ động xử lý lệnh.

- Nếu breakout vùng (4802 - 4850) thì khả năng điều chỉnh mạnh.

- Nếu breakout vùng (5154 - 5171) thì view BUY hồi phục mạnh mẽ.

✅Giai đoạn này cần theo sát tin tức địa chính trị, dữ liệu kinh tế Mỹ, cùng các thông tin xoay quanh người kế nhiệm FED để tối ưu timing và đảm bảo an toàn giao dịch.

BUY LIMIT GOLD : 5003 - 5005

STOPLOSS : 4999

TP1 : 5008

TP2 : 5020

BUY LIMIT GOLD : 4950 - 4952

STOPLOSS : 4946

TP1 : 4955

TP2 : 4967

SELL LIMIT GOLD : 5154 - 5156

STOPLOSS : 5160

TP1 : 5151

TP2 : 5139

- Tuân thủ SL - TP như kế hoạch, nếu canh được thì chủ động.

- Ưu tiên scalp - Chủ động - Kỉ luật - Quản lý vốn.

Phân tích JPYUSD H1 hôm nay: Xu hướng giảm bám trendlinePhân tích JPYUSD H1 hôm nay: Xu hướng giảm bám trendline, ưu tiên Sell theo nhịp hồi

Trên khung H1, JPYUSD đang nằm trong một xu hướng giảm khá “sạch”: giá liên tục tạo lower high – lower low, đồng thời bị ép dưới trendline giảm kéo từ đỉnh về hiện tại. Các nhịp hồi lên đều bị bán xuống lại ngay tại vùng cung (supply) màu xám, cho thấy phe bán vẫn kiểm soát hành vi giá.

Giá hiện quanh 0.0063989, nằm sát đáy vùng tích lũy nhỏ. Trong bối cảnh cấu trúc giảm chưa bị phá, kịch bản xác suất cao hôm nay vẫn là hồi nhẹ rồi tiếp tục giảm theo hướng mũi tên bạn đã vẽ.

Vùng kháng cự – hỗ trợ quan trọng

Kháng cự (vùng canh Sell)

0.0064200 – 0.0064400: cụm kháng cự gần (đúng vùng giá vừa tích lũy và bị breakdown). Đây là điểm “retest” đẹp để canh Sell theo xu hướng.

0.0064500 – 0.0064700: vùng cung kế tiếp (đỉnh hồi trước), thường là nơi tạo bẫy tăng trước khi rơi tiếp.

0.0065400 – 0.0065600: vùng cung lớn phía trên (đỉnh nhịp giảm), chỉ xét khi thị trường bật hồi mạnh.

Hỗ trợ (mục tiêu chốt lời)

0.0063900 – 0.0063800: hỗ trợ gần. Nếu phá rõ ràng, xác suất mở rộng giảm sẽ tăng mạnh.

0.0063600: mục tiêu tiếp theo theo hướng trendline.

0.0063200 – 0.0063000: vùng hỗ trợ sâu hơn, phù hợp làm TP2/TP3 nếu thị trường có xung lực giảm mạnh.

0.0062800: đáy biên dưới, mục tiêu xa của cả nhịp.

Trendline: “xương sống” của kịch bản hôm nay

Trendline giảm hiện đang đóng vai trò như một “đường cung động”. Khi giá còn nằm dưới trendline và mỗi cú hồi vẫn tạo đỉnh thấp dần, thì ưu tiên vẫn là:

Không buy ngược xu hướng ở giữa đường

Chỉ sell khi giá hồi về vùng kháng cự hoặc retest trendline rồi bị từ chối

Nếu trong ngày xuất hiện nến H1 đóng cửa vượt trendline và tạo BOS tăng (phá đỉnh hồi gần nhất), khi đó mới tính lại bias.

Fibonacci: chọn vùng Sell có lợi thế R:R

Bạn có thể kéo Fibonacci theo nhịp giảm gần nhất (từ đỉnh hồi gần về đáy gần). Thông thường trong xu hướng giảm:

Vùng 0.5 – 0.618 là vùng “premium sell” tốt nhất

Vùng 0.618 – 0.786 phù hợp nếu có quét thanh khoản (spike) rồi đóng xuống lại

Trên chart, các vùng này thường trùng với 0.0064200–0.0064700, nên đây là cụm giá đáng ưu tiên hơn là bán đuổi ở đáy.

EMA và RSI: cách lọc tín hiệu để tránh sell muộn

EMA (gợi ý EMA20/EMA50)

Xu hướng giảm khỏe khi EMA20 nằm dưới EMA50 và giá liên tục bị từ chối khi hồi chạm EMA.

Canh Sell khi giá hồi lên EMA20/EMA50 + xuất hiện nến đảo chiều giảm sẽ cho xác suất cao hơn.

RSI (14)

Trong xu hướng giảm, RSI thường bị “đè” dưới 50.

Setup đẹp: RSI hồi lên vùng 45–55 rồi quay đầu giảm (xác nhận lực bán trở lại).

Tránh Sell khi RSI đã quá thấp và giá đang chạm hỗ trợ mạnh vì dễ bật hồi kỹ thuật.

Chiến lược giao dịch hiệu quả cho hôm nay

Kịch bản 1: Sell pullback về 0.0064200–0.0064400 (ưu tiên số 1)

Điều kiện:

Giá hồi lên vùng 0.0064200–0.0064400

Có tín hiệu từ chối: nến rút chân trên, engulfing giảm, hoặc phá đáy cấu trúc nhỏ sau cú hồi

Kế hoạch:

Entry: trong vùng 0.0064200–0.0064400 sau khi có xác nhận

Stop-loss: trên đỉnh hồi gần nhất hoặc trên 0.0064500 (tùy cấu trúc)

Take-profit: 0.0063900 trước, xa hơn 0.0063600 và 0.0063200–0.0063000

Kịch bản 2: Sell retest trendline (điểm vào kỹ thuật)

Điều kiện:

Giá bật lên chạm trendline giảm rồi bị từ chối rõ ràng (đóng nến H1 dưới trendline)

Kế hoạch:

Entry: sau cây nến xác nhận từ chối trendline

Stop-loss: trên trendline/đỉnh vừa quét

Take-profit: 0.0063900 → 0.0063600 → 0.0063200

Kịch bản 3: Sell breakdown 0.0063800 (chỉ vào khi có retest)

Điều kiện:

H1 đóng dưới 0.0063800

Retest lại 0.0063800–0.0063900 thất bại

Kế hoạch:

Entry: sau retest fail

Stop-loss: trên vùng retest

Take-profit: 0.0063600, xa hơn 0.0063200–0.0063000

Lưu ý quản trị lệnh để tránh bị quét

Không đặt SL quá sát ngay trên vùng kháng cự vì JPYUSD hay có nhịp quét mỏng rồi mới đi đúng hướng

Ưu tiên chờ xác nhận bằng cấu trúc (BOS nhỏ) thay vì sell ngay khi chạm vùng

Nếu giá phá trendline và đóng H1 phía trên, nên dừng mọi lệnh Sell theo kịch bản cũ