Phân Tích XAU/USD H1: Xác Nhận Đúng Vùng Đáy 458x Phân Tích XAU/USD H1: Xác Nhận Đúng Vùng Đáy 458x – Thị Trường Bắt Đầu Có Phản Ứng

1. Đánh Giá Lại Nhận Định Hôm Qua

Trong bài viết ngày hôm qua, tôi đã nhấn mạnh vùng 458x là:

Vùng hỗ trợ quan trọng (Key Buy) trên H4

Khu vực giá có xác suất cao xuất hiện phản ứng kỹ thuật

Diễn biến thực tế cho thấy:

Giá đã quét xuống đúng vùng 458x

Xuất hiện rút chân mạnh, cho thấy lực bán suy yếu và lực mua bắt đầu tham gia

Cấu trúc chưa bị phá vỡ hoàn toàn → nhận định vùng đáy là chính xác

👉 Đây không phải là bắt đáy cảm tính, mà là giao dịch theo vùng giá đã được chuẩn bị trước.

2. Phân Tích Cấu Trúc Giá Hiện Tại

Trên khung H1, XAUUSD đang ở trạng thái:

Giảm ngắn hạn trong xu hướng tăng trung hạn

Nhịp giảm vừa rồi mang tính liquidity sweep hơn là breakdown cấu trúc

Sau khi chạm 458x:

Giá bật lên và tạo phản ứng hồi kỹ thuật

Tuy nhiên, lực hồi chưa đủ mạnh để xác nhận đảo chiều tăng ngay

Thị trường hiện tại đang trong giai đoạn retest – tích lũy lại sau cú quét đáy

3. Các Vùng Giá Quan Trọng Cần Theo Dõi

🔹 Vùng hỗ trợ chính

4580 – 4590:

Vùng đáy đã được xác nhận, nơi lực mua bắt đầu xuất hiện

🔹 Vùng kháng cự gần

4616 – 4620:

Vùng hồi kỹ thuật đầu tiên, giá cần vượt qua để duy trì nhịp hồi

🔹 Vùng kháng cự mạnh phía trên

4645 – 4670:

Vùng cung lớn, nơi trước đó giá đã bị từ chối mạnh

→ Đây là khu vực dễ xuất hiện sell phản ứng hoặc phân phối

4. Kịch Bản Giao Dịch Từ Thời Điểm Hiện Tại

Kịch bản 1: Buy theo vùng đáy (ưu tiên nếu có retest)

Canh Buy: 4580

Điều kiện:

Giá retest vùng hỗ trợ

Có tín hiệu xác nhận (pin bar / engulfing / break structure nhỏ)

Stop loss: Dưới 4570

Take profit:

TP1: 4615 – 4620

TP2: 4645 – 4650

👉 Kịch bản giao dịch thuận cấu trúc trung hạn, R:R tốt nếu kiên nhẫn chờ giá.

Kịch bản 2: Sell ngắn hạn tại vùng hồi

Canh Sell: 4617 – 4621

Điều kiện:

Giá hồi lên vùng cung

Xuất hiện tín hiệu từ chối rõ ràng

Stop loss: Trên 4633

Take profit:

TP1: 4610

TP2: 4590 – 4580

👉 Phù hợp cho scalp / intraday, giao dịch theo phản ứng vùng giá.

5. Kết Luận

Việc giá phản ứng chính xác tại vùng đáy 458x một lần nữa cho thấy:

Thị trường đang vận động rất tôn trọng vùng giá

Giao dịch hiệu quả không nằm ở việc dự đoán đỉnh đáy, mà là chuẩn bị sẵn kịch bản

Ở thời điểm hiện tại:

Chưa có tín hiệu đảo chiều tăng hoàn chỉnh

Ưu tiên quan sát phản ứng giá tại các vùng then chốt

Kiên nhẫn chờ xác nhận, không FOMO theo nến

“Giá luôn cho cơ hội, nhưng chỉ dành cho người có kế hoạch.”

Ý tưởng về cộng đồng

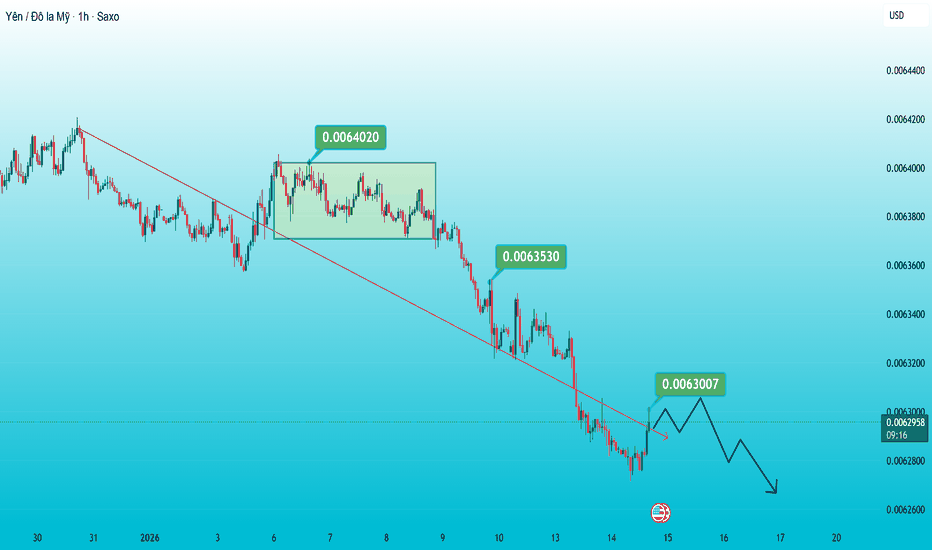

XAU/USD Trend Analysis 15/01/20261. Phân tích cơ bản:

a) Kinh tế:

• USD: Hồi phục nhẹ sau nhịp điều chỉnh, nhưng vẫn chưa hình thành xu hướng tăng mạnh. Áp lực lên vàng chỉ mang tính ngắn hạn.

• Chứng khoán Mỹ: Dao động giằng co, dòng tiền chưa quay lại mạnh vào tài sản rủi ro → vàng vẫn được giữ vai trò phòng thủ.

• FED: Thị trường tiếp tục kỳ vọng FED sẽ nới lỏng trong các kỳ tới, chưa có tín hiệu “hawkish” rõ ràng.

• TRUMP: Yếu tố chính trị Mỹ vẫn tiềm ẩn biến động, chưa đủ mạnh để tạo xu hướng mới nhưng hỗ trợ tâm lý nắm giữ vàng.

• ETF vàng (SPDR): Dòng vốn ETF duy trì trạng thái ổn định, không có lực xả mạnh → xu hướng trung hạn của vàng vẫn được ủng hộ.

b) Chính trị:

• Căng thẳng địa chính trị toàn cầu chưa hạ nhiệt hoàn toàn → vàng vẫn giữ được nền giá cao.

c) Tâm lý thị trường:

• Risk-off nhẹ: Nhà đầu tư thận trọng, không FOMO giá cao → ưu tiên BUY khi giá điều chỉnh.

-------------------------------------

2. Phân tích kỹ thuật:

• Xu hướng tổng thể: Tăng trung hạn – điều chỉnh ngắn hạn.

• Giá đã nhiều lần test vùng kháng cự trendline trên (khu ATH) và xuất hiện phản ứng bán.

• Hiện tại giá đang pullback về vùng hỗ trợ động MA + vùng giá 4,600

• RSI hạ nhiệt từ vùng cao → điều chỉnh lành mạnh, chưa có dấu hiệu breakdown xu hướng tăng.

• Cấu trúc vẫn là Higher High – Higher Low nếu giữ được vùng 4,590–4,600.

------------------------------------

KHÁNG CỰ: 4.618 - 4.630 - 4.640 - 4.680

HỖ TRỢ: 4.600 - 4.577 - 4.550

------------------------------------

3. Thị trường hôm trước (14/01/26):

• Vàng vượt nhẹ vùng đỉnh cũ → xuất hiện lực chốt lời ngắn hạn. Trendline vẫn khá mạnh.

• Biên độ dao động trung bình, rũ bỏ các lệnh BUY đuổi.

• Lực bán mạnh nhưng chưa phá cấu trúc tăng, chủ yếu là điều chỉnh kỹ thuật.

-------------------------------------

4. Chiến lược hôm nay (15/01/26):

🟢 BUY khi:

- Giá chạm hỗ trợ 4.600 - 4.577 - 4.550 (bật lại kèm nến M5 xác nhận)

- Giá phá kháng cự 4.618 - 4.630 - 4.640 - 4.680 (phá qua kèm nến M5 xác nhận)

🔴 SELL khi:

- Giá chạm kháng cự 4.618 - 4.630 - 4.640 - 4.680 (bật lại kèm nến M5 xác nhận)

- Giá thủng hỗ trợ 4.600 - 4.577 - 4.550 (phá qua kèm nến M5 xác nhận)

ĐẶT CẢNH BÁO CHO CÁC MỨC CẢN KHI CHUÔNG REO THÌ VÀO LẤY TIỀN !

- SL dưới râu cây nến M5 đóng xác nhận, nếu bị quét thì thị trường Sideways - dừng trade đoạn giá đó chờ qua khỏi vùng nguy hiểm thì tiếp tục. Nếu cây M5 đó ngắn thì tăng khối lượng để đảm bảo rủi ro luôn cố định, lợi nhuận luôn gia tăng. Điều chỉnh khối lượng theo mức lỗ cho 1 lệnh là 3% vốn, không điều chỉnh mức lỗ theo khối lượng. Cần xác định mức lỗ ngày khoảng 9% vốn. Chia nhỏ vốn, nộp nhiều lần, không nộp quá lớn, khoảng 200% mức lỗ ngày.

- TP đảm bảo tỷ lệ R:R tốt. Muốn gồng lãi phải chốt một phần, SL hoà phần còn lại, không gồng bằng tiền của mình. Giữ tiền quan trọng hơn lấy tiền. Không để mất tiền quá sức chịu đựng. Vì mất tiền sẽ mất bình tĩnh dẫn đến quyết định sai và mất to hơn.

- Khi vàng sập không nên bắt dao rơi, không sell đuổi (Lệnh sell rất nguy hiểm vì bán trong hoảng loạn, mua trong tham lam), chờ giá chạm hỗ trợ mạnh có tín hiệu tăng lại thì mua mạnh hay hơn.

-------------------------------

5. Lưu ý khi Scalping XAU/USD:

- KHÔNG GỒNG LỖ – Cắt lỗ ngay khi có tín hiệu sai không cần đợi SL. Giữ tiền quan trọng hơn lấy tiền.

- Không DCA âm mà không có điểm tựa, không vào khối lượng quá sức tài khoản.

- RSI khung M5 là tín hiệu quan trọng: quá bán → canh mua, quá mua → canh bán. Cá mập quét SL thường để lại phân kỳ.

- SL tối thiểu R:R 1:1, không giữ lệnh quá lâu.

- Ưu tiên thuận xu hướng H1–H4, không vào lệnh ngược sóng lớn.

- Buy khi nến M5 đóng trên MA20, Sell khi nến M5 đóng dưới MA20 sẽ tốt hơn.

- Nắm vững ba chiêu PHÂN KỲ - PHÁ HỘP - PHÁ MÔ HÌNH ad đã cung cấp. Nắm cách tạo Stop hunt của cá mập. Không trade khi thị trường Sideways, tích luỹ, phân phối, nén.

-----------------------------------

Chúc anh em giao dịch thuận lợi!

LIT/USDT Trên đây là ý kiến của tôi đối với vị trí này trong thời điểm hiện tại ...

và thị trường tài chính luôn tiềm ẩn nhiều rủi ro. Hãy suy nghĩ kỹ trước khi quyết định đầu tư

CẢNH BÁO RỦI RO!!!

TỪ CHỐI CHÁCH NHIỆM!!!

NHẬN ĐỊNH này chỉ thể hiện ý kiến cá nhân của chúng tôi.

Giao dịch thị trường tài chính liên quan đến rủi ro , và không phù hợp với tất cả các nhà đầu tư.

Chúng tôi không chịu trách nhiệm cho bất kỳ tổn thất nào liên quan đến giao dịch của bạn hoặc bất kỳ điều gì khác.

Chúng tôi không khuyến nghị bất kỳ giao dịch hoặc hành động cụ thể nào và bất kỳ giao dịch nào bạn quyết định thực hiện là của riêng bạn.

GBPNZD (14/01) | Mô hình tam giác tăng trong xu hướng tăngOANDA:GBPNZD đã bước vào giai đoạn tích lũy trong xu hướng tăng và đang hình thành thêm một cấu trúc bullish mới. Tập trung theo dõi mốc kích hoạt 2.340.

Xu hướng tổng thể của cặp tiền này vẫn là tăng giá. Trong bối cảnh xu hướng chính, thị trường đang hình thành mô hình tam giác tăng, đây thường là một cấu trúc bullish khá mạnh. Nếu vùng kháng cự bị phá vỡ, giai đoạn tích lũy có thể chuyển sang pha phân phối.

Sau cú short squeeze, phản ứng của giá khá yếu và thị trường nhanh chóng đưa giá quay trở lại vùng kháng cự 2.340. Việc đóng cửa trên mốc này có thể kích hoạt một nhịp tăng lên vùng 2.35.

Vùng kháng cự: 2.34, 2.355

Vùng hỗ trợ: 2.338, 2.336

Trước khi kháng cự bị phá vỡ, thị trường có thể xuất hiện một long squeeze xuống vùng hỗ trợ cục bộ. Tuy nhiên, nếu giá retest nhanh vùng kháng cự và đóng cửa phía trên, điều này có thể kích hoạt quá trình phân phối giá hướng lên vùng 2.355.

GOLD (14/01) | Tích lũy trước thềm tin tức, Retest ATHOANDA:XAUUSD hiện đang giao dịch quanh mức 4630 USD, khá sát với đỉnh lịch sử. Tuy nhiên, kể từ khi phiên giao dịch mở cửa, giá đã tăng rất mạnh do lực mua quyết liệt từ phe bò, điều này có thể dẫn tới một nhịp điều chỉnh kỹ thuật. Thị trường đang chờ đợi các tin tức quan trọng phía trước…

Lạm phát Mỹ (CPI) trong tháng 12 đã chậm lại, và thị trường hiện kỳ vọng Fed sẽ có 2–3 lần cắt giảm lãi suất trong năm 2026, cao hơn so với dự báo chính thức của cơ quan này. Bên cạnh đó, các cuộc biểu tình tại Iran và nguy cơ Mỹ có thể can thiệp; những căng thẳng xoay quanh tính độc lập của Fed (điều tra liên quan đến Powell); cùng với tình hình căng thẳng tại Đông Âu đang làm gia tăng rủi ro địa chính trị.

• Dữ liệu PPI của Mỹ sẽ được công bố trong hôm nay.

• Nếu lạm phát cao hơn kỳ vọng, USD có thể được hỗ trợ tạm thời và hạn chế đà tăng của vàng.

• Thị trường cũng đang chờ quyết định của Tòa án Tối cao Mỹ về thuế quan của Trump, với xác suất 72% bị hủy bỏ. Nếu điều này được xác nhận, thị trường có thể phản ứng rất mạnh.

Vùng kháng cự: 4630, 4650, 4675

Vùng hỗ trợ: 4600, 457 7

Về mặt kỹ thuật, kịch bản lý tưởng là chờ một nhịp điều chỉnh, ví dụ về vùng 4605–4600, hoặc lùi về vùng hỗ trợ của biên giao dịch để tạo điểm vào lệnh đẹp hơn. Tuy nhiên, trong bối cảnh thị trường đang rất hưng phấn, phe mua nhiều khả năng sẽ tiếp tục đẩy giá lên ngay từ khu vực 4630.

SELL XAUUSD PRICE 4652 - 4650⚡️

↠↠ Stop Loss 4656

→Take Profit 1 4644

↨

→Take Profit 2 4638

BUY XAUUSD PRICE 4558 - 4560⚡️

↠↠ Stop Loss 4554

→Take Profit 1 4566

↨

→Take Profit 2 4572

Chiến lược vàng sau PPI📣Vàng hôm nay sideway trong biên (461x – 463x), cho thấy trạng thái tích lũy trước khi xác định hướng đi rõ ràng.

📣Yếu tố tin tức và địa chính trị vẫn đang ủng hộ xu hướng tăng.

📣EMA đa khung tiếp tục xác nhận cấu trúc tăng, giá duy trì bám kênh trendline tăng khá tốt.

❗TIN TỨC:

📣20H30 dữ liệu PPI sẽ được công bố.

📣Lạm phát cao hơn kỳ vọng có thể hỗ trợ đồng usd và tạo áp lực ngắn hạn cho vàng.

📣Song song đó, thị trường đang chờ phán quyết của Tòa án Tối cao Mỹ liên quan đến thuế xuất nhập khẩu của Trump (xác suất hủy ~72%). Nếu được xác nhận biến động mạnh có thể xuất hiện.

VIEW:

🟢Nếu break trendline tăng + breakout (4640 – 4645) thì khả năng vàng sẽ tiếp tục tăng trưởng lên các mức target 465x - 466x - 468x - 4700.

🟢Nếu false break (4640 – 4645) + break trendline tăng + đóng dưới EMA34 M30 + breakout (4620 - 4618) thì không giữ BUY chờ nhịp pullback về SELL theo sóng điều chỉnh về mức target : 461x - 460x - và xa hơn (4584-4590).

✅Sau đó sẽ BUY lại theo đúng cấu trúc tăng trưởng chính.

CHƯƠNG 10: CHU KỲ CẢM XÚC – MÙA THAY LÁ TRONG MỖI TRADERKhông ai có thể tồn tại lâu trong thị trường nếu chưa từng đối diện với chính cảm xúc của mình. Giá, khối lượng, thời gian – tất cả đều quan trọng, nhưng kết quả sau cùng được định hình bởi điều diễn ra giữa hai tai và trong lồng ngực. Trading tưởng là trò chơi của dữ liệu, nhưng thật ra là trò chơi của cảm xúc; và đối thủ lớn nhất không phải thị trường, mà là bản ngã chưa được nhìn thấy.

Thị trường đi qua bốn giai đoạn: tích lũy, tăng, phân phối, sụp đổ. Con người đi qua bốn cảm xúc tương ứng: hy vọng, hưng phấn, sợ hãi, tuyệt vọng. Mỗi khi giá tăng, lòng tham trỗi dậy; mỗi khi giá giảm, nỗi sợ chiếm lĩnh. Biểu đồ thay đổi theo năm tháng, nhưng chu kỳ cảm xúc vẫn lặp lại – như bốn mùa trong cùng một mảnh tâm.

Hy vọng là ngọn lửa khởi đầu, nhưng cũng là sợi dây trói chân người ở lại. Sau vài lệnh thắng, niềm tin lớn dần, khối lượng tăng theo, và khi thị trường đi ngược, lệnh được giữ lại trong sự chờ đợi mù quáng. Hy vọng trở thành ảo tưởng rằng mình không thể sai, và chính lúc đó, sự học bắt đầu.

Không có cảm giác nào ngọt bằng những chuỗi thắng liên tiếp. Tâm trí bay cao, tưởng rằng đã hiểu hết mọi chuyển động, tưởng rằng thị trường tuân theo ý mình. Nhưng hưng phấn là đỉnh của ảo tưởng. Nó khiến con người đánh lớn hơn, quên quản trị rủi ro, và quên rằng mọi sóng đều có lúc tan. Thị trường chưa từng khác – chỉ cảm xúc thay đổi.

Khi thua, nỗi sợ xuất hiện. Bàn tay ngập ngừng, ánh nhìn né tránh biểu đồ, từng cây nến đỏ trở thành nhát dao khắc sâu ký ức. Sợ hãi không giết chết, nhưng khiến con người đứng ngoài khi cơ hội thật sự xuất hiện. Giống như trong cuộc sống, sợ hãi không lấy đi sinh mệnh, mà lấy đi dũng khí để sống trọn vẹn.

Rồi tuyệt vọng đến. Có lúc mở máy mà không còn muốn nhìn chart, đóng lệnh nào cũng thấy sai, tự hỏi “có lẽ mình không sinh ra cho việc này.” Nhiều người dừng lại ở đó, nhưng có những người bỗng nhận ra: thị trường không ghét ai, nó chỉ phản chiếu lại tâm thế của mỗi người. Khi mất hết, ánh nhìn trở nên trong suốt. Khi mọi ồn ào biến mất, sự hiểu biết bắt đầu nảy mầm.

Và rồi một ngày, sau nhiều chu kỳ như thế, con người mở biểu đồ, thấy giá tăng hay giảm mà tim không còn đập nhanh nữa. Cảm xúc vẫn còn, nhưng không điều khiển hành động. Không còn muốn thắng, chỉ muốn hiểu. Đó là khoảnh khắc của “Trading Zen” – nơi người quan sát hòa vào nhịp thở của giá, thấy trong từng cây nến là hơi thở của chính mình. Trader giỏi không phải là người luôn đúng, mà là người không cần đúng vẫn thấy bình yên.

Không ai loại bỏ được cảm xúc, nhưng có thể học cách quan sát chúng. Khi hưng phấn – hãy giảm nhịp, thu nhỏ khối lượng. Khi sợ hãi – hãy mở lại nhật ký giao dịch, để nhớ rằng mình từng vượt qua. Khi tuyệt vọng – hãy nghỉ ngơi, vì thị trường vẫn sẽ còn đó ngày mai. Trading không phải cuộc chiến để tiêu diệt cảm xúc, mà là nghệ thuật sống hòa bình cùng chúng.

Mỗi người có một biểu đồ cảm xúc của riêng mình. Có lúc ở đỉnh, có lúc chạm đáy, nhưng quan trọng là vẫn còn đang đi. Vì cảm xúc, cũng như thị trường, luôn vận động. Sau mỗi lần sụp đổ là một lần hồi sinh, sau mỗi lần mất mát là một cơ hội để hiểu sâu hơn về chính mình.

Thị trường dạy về giá, nhưng cảm xúc dạy về tâm. Khi hiểu được cả hai, con người không chỉ là trader – mà trở thành người tự do, trong trading cũng như trong đời sống.

Phân tích EURUSD hôm nay khung H11 kịch bản khác:

Phân tích EURUSD hôm nay : Canh buy hồi phục về 1.1745, vùng 1.1650 là điểm then chốt

EURUSD trên khung 1H đang cho thấy dấu hiệu hồi phục sau pha giảm kéo dài. Giá hiện quanh 1.1650 và đang hình thành nhịp đi lên theo dạng bậc thang. Trọng tâm trong ngày là chờ pullback về hỗ trợ để buy theo xu hướng hồi, với mục tiêu lớn hướng tới vùng kháng cự ngang 1.17452.

Bài phân tích sử dụng Fibonacci, trendline, EMA, RSI kết hợp hỗ trợ kháng cự để xây kịch bản vào lệnh rõ ràng.

Tổng quan xu hướng và hành vi giá (H1)

Pha trước là giảm, tuy nhiên đã xuất hiện cú bật mạnh tạo đỉnh hồi tại 1.17008.

Sau khi tạo đỉnh 1.17008, giá điều chỉnh về vùng 1.1650 và tích lũy, cho thấy lực bán không còn áp đảo như trước.

Vùng 1.17452 là kháng cự ngang quan trọng, là nơi giá có xu hướng hút thanh khoản và quyết định nhịp đi tiếp.

Trong bối cảnh này, chiến lược hiệu quả nhất là buy theo hồi phục, không đuổi theo nến tăng, ưu tiên mua ở vùng hỗ trợ khi có tín hiệu xác nhận.

Kháng cự quan trọng EURUSD hôm nay

1.17008: kháng cự ngắn hạn, mốc xác nhận tiếp diễn nhịp hồi

1.17452: kháng cự chính trong ngày, vùng mục tiêu lớn

1.17693: kháng cự xa, đỉnh cũ phía trái chart (chỉ kỳ vọng nếu phá 1.1745 mạnh)

Hỗ trợ quan trọng EURUSD hôm nay

1.1650 – 1.1646: vùng hỗ trợ hiện tại, giá đang phản ứng quanh khu vực này

1.1630 – 1.1620: vùng hỗ trợ dưới, thường dễ xảy ra quét thanh khoản rồi bật

1.1600 – 1.1580: hỗ trợ sâu, mất vùng này thì kịch bản hồi phục suy yếu rõ

Fibonacci cho nhịp hồi gần nhất (1.1620 → 1.17008)

Dùng Fibonacci để xác định vùng buy pullback tối ưu:

Fib 38.2%: 1.1651

Fib 50%: 1.1660

Fib 61.8%: 1.1670

Điểm đáng chú ý là vùng 1.1650–1.1670 đang tạo cụm hội tụ giữa fib và vùng giá phản ứng thực tế. Nếu giá giữ được cụm này và bật lên, xác suất quay lại 1.1700 và 1.1745 sẽ cao.

EMA và RSI: cách dùng để tránh vào lệnh sớm

EMA 20/50: ưu tiên buy khi giá hồi về EMA và xuất hiện nến xác nhận tăng (đóng cửa vượt lại EMA20 càng tốt).

RSI: trong kịch bản hồi phục, RSI nên giữ trên vùng trung tính và tạo đáy cao dần. Nếu RSI yếu dần khi giá tiệm cận 1.1700 hoặc 1.1745, cần dè chừng phá giả.

Chiến lược giao dịch EURUSD hiệu quả trong ngày

Kịch bản 1: Buy pullback theo hồi phục (ưu tiên cao)

Vùng vào lệnh: 1.1650 – 1.1660

Stop loss: dưới 1.1620

Chốt lời:

TP1: 1.1700 – 1.1701

TP2: 1.1740 – 1.1745

TP3: 1.1769 nếu phá 1.1745 dứt khoát

Điều kiện đẹp để kích hoạt: nến rút chân hoặc engulfing tăng tại vùng 1.1650–1.1660, RSI quay lên, giá lấy lại EMA20.

Kịch bản 2: Buy breakout nếu vượt 1.17008 rõ ràng

Điều kiện: H1 đóng trên 1.1701, sau đó retest giữ được 1.1700

Stop loss: dưới 1.1685 hoặc dưới đáy retest

Mục tiêu: 1.17452

Kịch bản này phù hợp khi thị trường có động lượng mạnh, tránh vào trước khi nến xác nhận đóng cửa.

Kịch bản 3: Sell chỉ khi gãy cấu trúc hồi (ưu tiên thấp)

Điều kiện: H1 đóng dưới 1.1620 và không kéo lên lại ngay

Entry: sell retest 1.1620 – 1.1630

Stop loss: trên 1.1650

TP: 1.1600, xa hơn 1.1580

Không nên sell khi giá đang ở 1.1650 nếu chưa có tín hiệu breakdown, vì dễ dính nhịp quét rồi bật theo hồi phục.

Điều kiện vô hiệu hướng buy

Giá thủng 1.1620 và hình thành đáy thấp mới rõ ràng

Các nhịp hồi lên yếu và bị bán xuống trước khi quay lại 1.1700

Kết luận: EURUSD ưu tiên buy theo vùng 1.1650, mục tiêu 1.1745

EURUSD hôm nay nghiêng về kịch bản hồi phục, trong đó vùng 1.1650–1.1660 là điểm then chốt để canh buy, mục tiêu gần 1.1701 và mục tiêu lớn 1.17452. Chỉ chuyển sang sell khi có xác nhận gãy cấu trúc dưới 1.1620.

Nếu bạn thấy các mốc này hữu ích, hãy theo dõi và lưu lại để cập nhật tiếp kịch bản khi giá phản ứng tại 1.1701 và 1.1745.

EURUSD hôm nay khung H1EURUSD hôm nay khung H1: Kịch bản hồi phục hướng về 1.1745, trọng tâm vùng 1.1650

Trên khung 1H, EURUSD đang ở giai đoạn chuyển trạng thái từ giảm sang tích lũy và hồi phục. Sau nhịp bật mạnh tạo đỉnh gần 1.17008, giá điều chỉnh về vùng 1.16500 và đi theo dạng “bậc thang” (pullback nông rồi tiếp diễn). Trọng tâm giao dịch hôm nay là canh buy theo cấu trúc hồi, nhắm mục tiêu về vùng kháng cự lớn 1.17452.

Bài phân tích dùng đúng các công cụ cốt lõi: Fibonacci, trendline, EMA, RSI và vùng hỗ trợ kháng cự.

1) Bức tranh xu hướng và hành vi giá (H1)

Pha trước đó là giảm liên tục, nhưng đã xuất hiện một cú bật mạnh tạo nhịp hồi rõ rệt.

Đỉnh hồi gần nhất nằm tại 1.17008. Hiện giá đang điều chỉnh sau cú bật, nhưng chưa có dấu hiệu breakdown mạnh.

Vùng 1.17452 là kháng cự ngang quan trọng (đã từng tạo phản ứng mạnh), đây là nơi giá dễ hút thanh khoản và quyết định xu hướng tiếp theo.

Kết luận hành vi giá: ưu tiên giao dịch theo hướng hồi phục, chờ pullback về hỗ trợ để vào lệnh thay vì đuổi giá.

2) Kháng cự quan trọng hôm nay

1.17008: đỉnh hồi gần nhất, kháng cự ngắn hạn (mốc xác nhận continuation)

1.17452: kháng cự ngang chính, mục tiêu lớn trong ngày

1.17693: đỉnh cao hơn phía trái chart, mục tiêu xa nếu phá 1.1745 dứt khoát

3) Hỗ trợ quan trọng hôm nay

Các vùng hỗ trợ theo cấu trúc và vùng giá phản ứng:

1.1650 – 1.1646: hỗ trợ hiện tại (giá đang đóng quanh vùng này)

1.1630 – 1.1620: hỗ trợ dưới (vùng dễ có quét thanh khoản trước khi đi lên)

1.1600 – 1.1580: hỗ trợ sâu, nếu thủng vùng này thì kịch bản hồi phục yếu đi rõ

4) Fibonacci cho nhịp hồi gần nhất (low → high: 1.1620 → 1.17008)

Dùng Fibonacci cho nhịp tăng gần để tìm điểm buy pullback:

Fib 38.2%: quanh 1.1651 (trùng vùng giá hiện tại)

Fib 50%: quanh 1.1660

Fib 61.8%: quanh 1.1670

Cách hiểu: nếu giá giữ được cụm 1.1650–1.1670 và bật lên, nhịp hồi vẫn đang “khỏe”. Nếu xuyên mạnh xuống 1.1620, cấu trúc hồi ngắn hạn bị phá.

5) EMA và RSI: điều kiện xác nhận vào lệnh

EMA 20/50: ưu tiên buy khi giá hồi về EMA20/EMA50 rồi xuất hiện nến xác nhận tăng (đóng cửa vượt lại EMA20 càng tốt).

RSI: trong kịch bản hồi phục, RSI nên giữ trên vùng trung tính và tạo đáy cao dần. Nếu RSI phân kỳ giảm mạnh khi test 1.1701 hoặc 1.1745, cần thận trọng với cú phá giả.

6) Chiến lược giao dịch EURUSD hôm nay (thực chiến, bám cấu trúc)

Kịch bản A: Buy pullback theo xu hướng hồi (ưu tiên cao)

Vùng vào lệnh: 1.1650 – 1.1660 (cụm fib 38.2–50 và hỗ trợ hiện tại)

Stop loss: dưới 1.1620 (tránh nhiễu quét)

Chốt lời:

TP1 1.1700 – 1.1701

TP2 1.1740 – 1.1745

TP3 1.1769 nếu phá 1.1745 rõ ràng

Tín hiệu đẹp để kích hoạt: nến rút chân tại 1.1650–1.1660, sau đó đóng H1 cao hơn, RSI quay đầu tăng.

Kịch bản B: Buy breakout nếu vượt 1.17008 rõ ràng

Điều kiện: nến H1 đóng trên 1.1701, sau đó retest giữ được 1.1700

Stop loss: dưới 1.1685 hoặc dưới đáy retest gần nhất

Mục tiêu: 1.17452 là mục tiêu chính

Kịch bản này phù hợp khi thị trường có động lượng tăng nhanh, tránh vào sớm trước khi có nến xác nhận.

Kịch bản C: Sell chỉ khi gãy hồi (ưu tiên thấp)

Điều kiện: H1 đóng dưới 1.1620 và không kéo lên lại ngay

Entry: sell retest 1.1620 – 1.1630 sau breakdown

Stop loss: trên 1.1650

TP: 1.1600, xa hơn 1.1580

Không sell khi giá đang ở hỗ trợ 1.1650 nếu chưa có dấu hiệu gãy cấu trúc, vì dễ dính nhịp quét rồi bật.

7) Kịch bản vô hiệu cho hướng buy

Giá thủng 1.1620 và hình thành đáy thấp mới rõ ràng

Các nhịp hồi lên bị bán xuống mạnh trước khi chạm 1.1700, RSI suy yếu liên tục

Tóm tắt mốc giao dịch nhanh

Xu hướng intraday: ưu tiên hồi phục, canh buy pullback

Kháng cự: 1.17008, 1.17452, 1.17693

Hỗ trợ: 1.1650–1.1646, 1.1630–1.1620, 1.1600–1.1580

Plan đẹp nhất: buy tại 1.1650–1.1660, mục tiêu 1.1701 → 1.1745

Nếu bạn thấy các vùng giá này hữu ích, hãy theo dõi và lưu lại để cập nhật tiếp kịch bản khi EURUSD phản ứng tại 1.1701 và 1.1745.

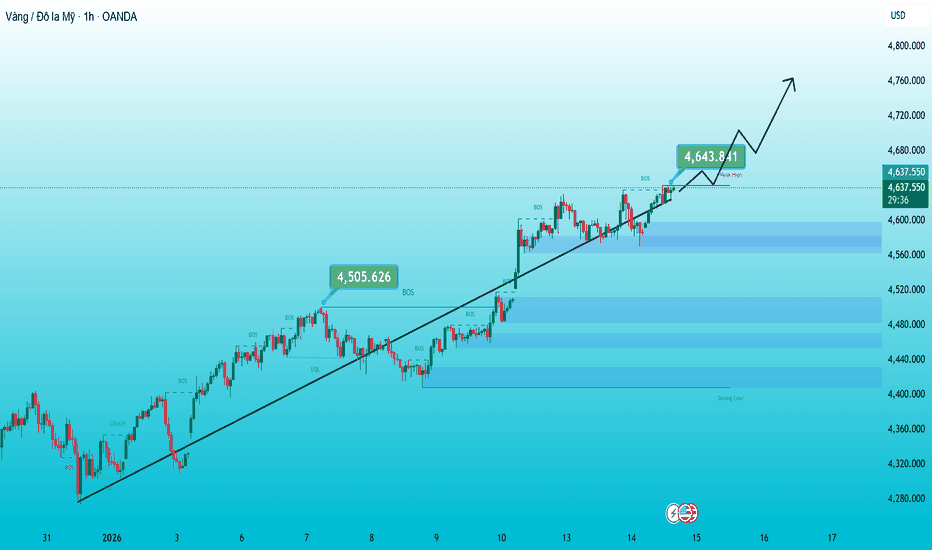

Phân tích XAUUSD hôm nay khung H1Phân tích XAUUSD hôm nay khung H1: Xu hướng tăng còn giữ, chú ý vùng Weak High 4643.8

Trên khung 1H, vàng đang duy trì cấu trúc tăng rõ ràng với trendline dốc lên và nhiều tín hiệu BOS trong quá trình đi lên. Giá hiện nằm ngay dưới vùng weak high 4643.841. Đây là điểm dễ xảy ra 2 kịch bản: hoặc phá lên và chạy mạnh, hoặc quét thanh khoản rồi kéo về demand trước khi tiếp tục tăng.

Bài này tập trung đúng bộ công cụ: Fibonacci, trendline, EMA, RSI, kháng cự hỗ trợ để xây kịch bản giao dịch trong ngày.

1) Cấu trúc thị trường và hành vi giá (H1)

Xu hướng chính vẫn là tăng: đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước.

Trendline tăng đang đóng vai trò “xương sống” của nhịp tăng.

Vùng 4643.841 là weak high: thường là nơi giá hút thanh khoản, dễ có phá giả hoặc quét rồi mới đi đúng hướng.

Các vùng xanh (demand) bên dưới cho thấy thị trường đang tạo “bậc thang” hỗ trợ. Pullback về các bậc này vẫn là pullback khỏe nếu chưa gãy trendline và chưa thủng fib quan trọng.

2) Kháng cự quan trọng hôm nay

4643.8 – 4645.0: weak high, kháng cự ngắn hạn số 1

4680: mục tiêu gần sau khi breakout xác nhận

4720: mục tiêu tiếp theo

4760 – 4800: vùng mục tiêu xa nếu tăng tốc mạnh

3) Hỗ trợ quan trọng hôm nay

Lấy swing nhìn thấy trên chart: 4505.626 → 4643.841, áp Fibonacci:

4591.0: Fib 38.2% (hỗ trợ pullback đầu tiên)

4574.7: Fib 50% (hỗ trợ giữa nhịp)

4558.4: Fib 61.8% (vùng phản ứng mạnh nhất thường gặp)

4535.2: Fib 78.6% (đi sâu, rủi ro cao hơn)

4505.6: đáy swing (mốc lớn, mất mốc này coi như đổi trạng thái)

Theo vùng demand trên chart:

4600 – 4560: dải demand chính intraday

4520 – 4480: demand sâu hơn (nếu có nhịp quét mạnh)

4) EMA và RSI: Cách đọc để vào lệnh đúng nhịp

EMA 20/50: Trong xu hướng tăng, ưu tiên coi EMA là hỗ trợ động. Pullback về vùng fib + EMA hội tụ thường cho điểm mua “đẹp” nhất.

RSI: Trong uptrend RSI thường giữ vùng bullish. Tuy nhiên gần weak high, cần để ý:

Phân kỳ giảm (giá tạo đỉnh nhỉnh hơn nhưng RSI không tăng theo)

RSI bị từ chối ở vùng cao, thường kéo giá về 4591–4558 rồi mới tiếp tục tăng

5) Chiến lược giao dịch hiệu quả cho hôm nay

Kịch bản 1: Breakout vượt 4643.8 và tiếp diễn tăng

Ưu tiên theo xu hướng nếu giá “đứng được” trên weak high.

Điểm vào: Buy khi H1 đóng trên 4645, hoặc buy cú retest 4640–4643 sau breakout

Stop loss: dưới 4630 (chặt) hoặc dưới 4615 (an toàn hơn khi rung lắc)

Chốt lời:

TP1 4680

TP2 4720

TP3 4760

Điều kiện đẹp để vào:

Trendline vẫn giữ

RSI không phân kỳ xấu

Giá giữ EMA20 dốc lên

Kịch bản 2: Pullback về demand rồi buy tiếp (xác suất cao trong uptrend)

Đây là kịch bản “ăn theo trend” bền nhất: chờ giá quét rồi vào vùng hỗ trợ.

Vùng mua chính (fib + demand hội tụ):

4591 → 4575

Vùng mua thứ hai:

4558 → 4560

Vùng mua sâu (chỉ dùng khi biến động mạnh):

4535

Stop loss gợi ý:

Mua 4591–4575: SL dưới 4558 (hoặc dưới 4535 nếu muốn rộng hơn)

Mua 4558: SL dưới 4535

Mục tiêu:

TP1 4638–4644

TP2 4680

TP3 4720+ nếu breakout xác nhận

Tín hiệu xác nhận nên có trước khi buy:

nến rút chân/bật lên mạnh tại vùng hỗ trợ

RSI quay đầu tăng lại

giá reclaim EMA20 sau khi chạm demand

Kịch bản 3: Sell ngược xu hướng chỉ khi gãy cấu trúc (ưu tiên thấp)

Chỉ sell khi có dấu hiệu đổi trạng thái rõ ràng.

Điều kiện:

H1 đóng dưới 4558 và trendline bị phá dứt khoát (không reclaim nhanh)

Điểm vào: Sell retest 4558–4560 sau khi breakdown

Stop loss: trên 4591

Chốt lời:

TP1 4535

TP2 4505

TP3 4480–4520 tùy phản ứng vùng demand

6) Điều kiện vô hiệu kịch bản tăng

Giá duy trì dưới 4558 và không thể lấy lại trendline

Các nhịp hồi lên yếu, bị bán xuống ngay dưới 4591

Tóm tắt nhanh cho hôm nay

Xu hướng H1 vẫn tăng, trọng tâm là vùng 4643.8 weak high.

2 cơ hội chính:

Breakout thật trên 4645 để theo sóng lên 4680–4720

Hoặc chờ pullback về 4591–4575 và 4558 để buy theo trend

Hạn chế “sell vì thấy cao”, chỉ sell khi gãy cấu trúc.

Vàng điều chỉnh phiên Á, Sớm lấy lại vị thế tăngVàng được sự ủng hộ tăng giá giao dịch quanh mức đỉnh mọi thời đại. Thị trường có một vài sự chốt lời của phe bán dẫn đến việc giá có sự giảm nhẹ trong phiên Á ngày 13 tháng 1. Sự điều chỉnh có thể sớm kết thúc và phe mua sớm lấy lại vị thế của mình.

Hỗ trợ 4575-4550-4516

Kháng cự 4600-4619-4650

Các vùng BUY SELL được thiết lập khi giá có phản ứng tại vùng hỗ trợ và kháng cự với Stoploss MAX 6 giá từ Entry.

Chiến lược giao dịch Vàng ngày 14 tháng 1📌 Nhận định tổng quan

Vàng ghi nhận lực bán trong phiên Mỹ, cho thấy sự giằng co mạnh giữa phe mua và phe bán quanh vùng ATH. Mặc dù áp lực chốt lời xuất hiện, xu hướng chính vẫn nghiêng về phe mua, do đó các kịch bản BUY vẫn cần được ưu tiên theo dõi.

Việc thoát khỏi vùng tích lũy 4645 – 4575 sẽ là tín hiệu mở ra một chu kỳ vận động mới của giá.

Ở góc độ tin tức, PPI và Retail Sales đang thiên về hỗ trợ USD, vì vậy cần lưu ý khả năng:

Giá tăng trong phiên Á – Âu

Sang phiên Mỹ có thể xuất hiện nhịp xả mạnh, tạo râu nến khung D1

📉 Kịch bản SELL (kháng cự trên)

🔽 SELL GOLD: 4645 – 4647

🛑 SL: 4651

📈 Kịch bản BUY (hỗ trợ dưới)

🆙 BUY GOLD: 4601 – 4599

🛑 SL: 4595

🆙 BUY GOLD: 4590 – 4588

🛑 SL: 4584

Giá vàng hôm nay 14/01/2026 Lưu ý gì cho tin PPI?Hôm nay có tin PPI cũng sẽ là 1 trong các tin mạnh.

thường những lúc Nonfarm và CPI ko chạy mạnh thì PPI sẽ chạy rất khủng khiếp biên độ có khi đến 200 giá.

Hiện tại Rio sẽ canh sell 1 nhịp ở 4620 nhịp 2 ở 4630

SL 10 giá

TP: 4587

Trường hợp sell mà chạm SL 2 lần thì ta chấp nhận nha, vì xu hướng đã phá sideway khó có thể quay đầu.

Phe buy thì ta có thế chờ ở 4610 hoặc xâu hơn 4587 ở phiên Mỹ khi có tin PPI

SL: 10 giá

TP: 4630 hoặc xa hơn

Lưu ý: chiến lược tối ưu vẫn là SL ngắn TP xa nhé.

Phân tích kỹ thuật và gợi ý Entry vàng (Ngày 14 tháng 1)Giá vàng đang vận động trong một xu hướng tăng chủ đạo rõ rệt, được duy trì bởi cấu trúc đáy sau cao hơn đáy trước và các nhịp điều chỉnh đều dừng lại tại các vùng kỹ thuật quan trọng.

Trên đồ thị ngày, giá tiếp tục bám sát kênh tăng trung hạn, trong khi các vùng Fibonacci từng là kháng cự nay đã chuyển hóa thành hỗ trợ động, phản ánh sự thay đổi về trạng thái cung – cầu.

Đáng chú ý, vùng 4.420–4.450 (Fibo 0,5) đã được kiểm định và giữ vững, sau đó giá bật lên lại khu vực 4.600+, cho thấy lực mua vẫn hiện diện mỗi khi thị trường điều chỉnh. RSI duy trì trên vùng trung tính, không cho thấy trạng thái phân phối, củng cố luận điểm rằng các nhịp giảm hiện tại chủ yếu mang tính tái tích lũy hơn là đảo chiều xu hướng.

Về mặt cấu trúc, khi giá vẫn nằm trong kênh tăng và trên các mốc hỗ trợ Fibonacci then chốt, vàng đã hội tụ đủ điều kiện cho một chu kỳ tăng mới. Mục tiêu kỹ thuật kế tiếp nằm tại vùng 4.720–4.760 (Fibo 0,786), xa hơn là 4.900–4.950, tương ứng biên trên của kênh giá trung hạn.

Rủi ro điều chỉnh vẫn tồn tại, đặc biệt khi giá tiếp cận các vùng mục tiêu. Tuy nhiên, trong bối cảnh xu hướng chính chưa bị phá vỡ, các nhịp giảm về khu vực 4.450–4.420 hoặc sâu hơn là 4.300–4.280 (Fibo 0,382) nên được nhìn nhận như các điểm tái định vị vị thế mua, hơn là tín hiệu đảo chiều.

Gợi ý Entry (phục vụ phân tích, không thay thế một lời mời đầu tư)

Canh mua theo xu hướng với khu vực ưu tiên tại 4.450–4.420; xa hơn là 4.300–4.280 nếu xuất hiện nhịp điều chỉnh sâu.

Mục tiêu ngắn hạn: 4.720–4.760.

Mục tiêu mở rộng: 4.900–4.950 nếu đà tăng được duy trì.

Quản trị rủi ro: Cân nhắc dừng lỗ khi giá đóng cửa dưới 4.280, nơi cấu trúc tăng trung hạn bị suy yếu.

Trong bức tranh hiện tại, giảm giá là điều chỉnh chứ không phải đảo chiều. Với xu hướng tăng vẫn được bảo toàn, mọi nhịp lùi về hỗ trợ có xác suất cao trở thành cơ hội mua trong chu kỳ tăng mới của vàng.

@BestSC – Biên tập, phân tích và xuất bản nội dung

Đỉnh mới của vàng và cú lùi cần thiếtVàng OANDA:XAUUSD vừa lập đỉnh mới nhưng sau đó lại có một nhịp giảm mạnh. Diễn biến này không phải là cú đảo chiều xu hướng, mà là khoảnh khắc thị trường “hạ nhiệt” sau một chuỗi tăng quá nhanh.

Nội dung được biên tập và xuất bản bởi @BestSC

Nguyên nhân trực tiếp nằm ở đồng Dollar. Khi DXY phục hồi và tăng 0,3% lên 99,18, vàng mất đi một phần lợi thế ngắn hạn. Song song đó, hoạt động chốt lời của các vị thế mua hình thành từ những phiên bứt phá trước đã khiến áp lực bán dồn về cuối ngày. Đây là kiểu điều chỉnh mang tính kỹ thuật hơn là sự thay đổi về nền tảng.

Điều đáng chú ý là bức tranh vĩ mô không quay lưng với vàng. Dữ liệu lạm phát Mỹ công bố cùng ngày cho thấy CPI lõi tháng 12 chỉ tăng 0,2% theo tháng và 2,6% theo năm, thấp hơn kỳ vọng.

Thông điệp từ con số này khá rõ: áp lực giá đang dịu lại, và kỳ vọng Fed tiếp tục cắt giảm lãi suất trong năm nay được củng cố. Dù đồng Dollar có phục hồi trở lại sau phản ứng ban đầu, môi trường lãi suất thấp vẫn là chất xúc tác trung hạn cho một tài sản không sinh lãi như vàng.

Ở tầng sâu hơn, câu chuyện không chỉ là kinh tế mà là niềm tin thể chế. Cuộc điều tra hình sự nhằm vào Chủ tịch Fed Jerome Powell dưới thời chính quyền Trump đã thổi bùng những nghi vấn về tính độc lập của ngân hàng trung ương Mỹ. Phản ứng chỉ trích từ các cựu lãnh đạo Fed và giới chức ngân hàng trung ương toàn cầu cho thấy đây không còn là vấn đề nội bộ, mà là rủi ro thể chế có thể tác động tới cách thị trường định giá đồng Dollar và tài sản Mỹ nói chung.

Trong bối cảnh đó, vàng tiếp tục được xem như một “hàng rào” trước sự xói mòn niềm tin chính sách.

Cùng lúc, địa chính trị lại bước vào một nhịp căng mới. Washington tuyên bố áp thuế 25% với các quốc gia giao dịch với Iran. Nga gia tăng tấn công tên lửa và máy bay không người lái vào các thành phố Ukraine trong đêm. Những động thái này không chỉ khuấy động rủi ro khu vực, mà còn kéo theo các bất định về năng lượng, chuỗi cung ứng và trật tự thương mại. Đó là loại bất ổn mà thị trường tài chính thường phản ứng bằng việc tìm tới tài sản trú ẩn.

Về chính sách tiền tệ, Fed nhiều khả năng giữ nguyên lãi suất tại cuộc họp cuối tháng 1. Tuy nhiên, định giá của thị trường vẫn đang nghiêng về kịch bản hai lần cắt giảm trong năm nay. Khi lãi suất thực giảm dần và bức tranh chính trị, địa chính trị ngày càng phức tạp, vàng tiếp tục giữ được vị thế chiến lược trong danh mục phòng thủ.

Tóm lại, nhịp giảm sau khi lập đỉnh không phải là sự phủ định xu hướng, mà là bước điều chỉnh trong một bối cảnh nền tảng vẫn ủng hộ vàng. Đồng Dollar mạnh lên có thể gây áp lực ngắn hạn. Nhưng lãi suất kỳ vọng đi xuống, nghi vấn về tính độc lập của Fed và rủi ro địa chính trị gia tăng đang tạo ra lớp “sàn” trung hạn cho giá vàng. Đây là thị trường của những cú rung lắc, không phải của một sự đảo chiều.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Phân Tích XAU/USD: Xác Nhận Đúng Vùng Đỉnh Đáy Phân Tích XAU/USD: Xác Nhận Đúng Vùng Đỉnh Đáy – Kế Hoạch Giao Dịch Phiên Hôm Nay

1. Tổng Quan & Đánh Giá Nhận Định Trước Đó

Trong bài nhận định trước, tôi đã xác định chính xác:

Vùng kháng cự phía trên nơi giá có khả năng phản ứng và xuất hiện lực bán.

Vùng hỗ trợ quan trọng bên dưới – khu vực có thể thu hút lực mua quay trở lại.

Diễn biến thực tế cho thấy XAUUSD đã phản ứng đúng tại các vùng giá này, xác nhận việc thị trường tôn trọng cấu trúc kỹ thuật và các mốc cung – cầu đã được xác định từ trước. Điều này giúp phiên giao dịch hôm nay có cơ sở rõ ràng hơn để tiếp tục bám theo kịch bản đã xây dựng.

2. Cấu Trúc Giá Hiện Tại Trên H1

Trên khung H1, XAUUSD vẫn đang duy trì cấu trúc tăng, với các nhịp điều chỉnh chỉ mang tính pullback sau tăng mạnh. Giá chưa phá vỡ vùng đáy cấu trúc quan trọng, cho thấy xu hướng chính vẫn chưa bị đảo chiều.

Tuy nhiên, thị trường hiện tại đang nằm trong giai đoạn dao động giữa hai vùng cung – cầu lớn, phản ánh sự giằng co rõ rệt giữa phe mua và phe bán. Đây là bối cảnh phù hợp để giao dịch theo kịch bản và vùng giá, thay vì đuổi theo chuyển động ngắn hạn.

3. Các Vùng Giá Then Chốt Hôm Nay

466x:

Vùng kháng cự mạnh phía trên, nơi giá đã và đang xuất hiện phản ứng bán. Đây là vùng ưu tiên theo dõi hành vi giá để tìm tín hiệu từ chối.

4630 – 4640:

Vùng trung gian, đóng vai trò là mốc cân bằng ngắn hạn. Phản ứng giá tại đây sẽ quyết định việc giá tiếp tục mở rộng lên trên hay quay đầu điều chỉnh.

458x (Key Buy H4 – H1):

Vùng hỗ trợ quan trọng được đánh dấu trên chart, nơi kỳ vọng dòng tiền mua sẽ quay lại nếu giá điều chỉnh sâu hơn.

4. Kế Hoạch Giao Dịch Phiên Hôm Nay (Theo Đúng Plan Trong Hình)

Plan Buy – Giao Dịch Theo Xu Hướng Chính

Canh Buy: 4570 – 4580

(Zone hỗ trợ H4 – H1, đã được xác định từ trước)

Điều kiện vào lệnh:

Giá điều chỉnh về vùng hỗ trợ

Xuất hiện tín hiệu xác nhận tăng trên H1 hoặc M30

Stop loss:

Dưới 4560

Take profit:

TP1: 4630 – 4640

TP2: 4650 – 4670

👉 Đây là kịch bản mua theo cấu trúc, tận dụng nhịp điều chỉnh trong xu hướng tăng.

Plan Sell – Phản Ứng Tại Vùng Kháng Cự

Canh Sell: 4660 – 4670

Điều kiện vào lệnh:

Giá tiếp cận vùng kháng cự

Xuất hiện tín hiệu đảo chiều rõ ràng trên H1/M30

Stop loss:

Trên 4680

Take profit:

TP1: 4630

TP2: 4590 – 4580

👉 Đây là kịch bản sell ngắn hạn, giao dịch theo phản ứng giá tại vùng cung.

5. Kết Luận & Quan Điểm Giao Dịch

Việc giá phản ứng chính xác tại các vùng đã được nhận định từ trước cho thấy thị trường đang vận động rất kỹ thuật. Trong bối cảnh này, ưu tiên giao dịch theo kế hoạch và vùng giá sẽ mang lại lợi thế rõ ràng hơn so với giao dịch cảm tính.

Phiên hôm nay tiếp tục tập trung:

Buy tại vùng hỗ trợ H4 – H1

Sell khi giá tiếp cận kháng cự mạnh

Luôn chờ xác nhận từ hành vi giá trước khi vào lệnh

Thị trường không cần dự đoán, chỉ cần đọc đúng cấu trúc và kiên nhẫn chờ giá về vùng.

XAU/USD Trend Analysis 14/01/20261. Phân tích cơ bản:

a) Kinh tế:

• USD: Sau CPI, USD hồi phục kỹ thuật nhưng không duy trì được đà tăng mạnh, cho thấy lực mua USD chưa đủ bền.

• Chứng khoán Mỹ: Dao động phân hóa, dòng tiền chưa quay lại mạnh vào tài sản rủi ro → vàng vẫn được giữ vai trò phòng thủ.

• FED: Kỳ vọng hạ lãi suất vẫn còn trong trung–dài hạn, FED chưa có động thái đủ “hawkish” để đảo chiều xu hướng vàng.

• TRUMP: Các phát biểu và chính sách tiềm năng tiếp tục tạo bất định chính sách, có lợi cho vàng.

• SPDR mua thêm 3,43 tấn ủng hộ xu hướng tăng.

b) Chính trị:

• Địa chính trị chưa hạ nhiệt hoàn toàn, các rủi ro tiềm ẩn vẫn tồn tại → vàng được giữ vị thế trú ẩn.

c) Tâm lý thị trường:

• Trạng thái risk-off nhẹ: tiền chưa rời khỏi vàng.

• Sau nhịp điều chỉnh đầu tháng, tâm lý thị trường chuyển sang mua có chọn lọc, không FOMO.

------------------------------------

2. Phân tích kỹ thuật:

• Giá đã thoát khỏi vùng tích lũy (box) sau khi test thành công đáy.

• Cấu trúc Higher Low hình thành → xu hướng ngắn hạn chuyển sang tăng.

• Giá đang nằm trên MA, MA bắt đầu dốc lên.

• RSI đang hướng lên vùng 70, lực mua đang mạnh.

=> Xu hướng ngắn hạn: TĂNG – ưu tiên BUY theo nhịp hồi.

------------------------------------

KHÁNG CỰ: 4.618 - 4.630 - 4.683

HỖ TRỢ: 4.600 - 4.577 - 4.550

------------------------------------

3. Thị trường hôm trước (13/01/26):

• Đầu phiên: vàng bị ép giảm, rũ bỏ lệnh BUY yếu.

• Giữa phiên: giá đi ngang tích lũy, hấp thụ cung.

• Cuối phiên: break mạnh lên khỏi box, đóng nến cao -> xác nhận dòng tiền quay lại.

=> Đây là breakout sau tích lũy, tin ủng hộ không phải cú bật ngẫu nhiên.

-----------------------------------

4. Chiến lược hôm nay (14/01/26):

🟢 BUY khi:

- Giá chạm hỗ trợ 4.600 - 4.577 - 4.550 (bật lại kèm nến M5 xác nhận)

- Giá phá kháng cự 4.618 - 4.630 - 4.683 (phá qua kèm nến M5 xác nhận)

🔴 SELL khi:

- Giá chạm kháng cự 4.618 - 4.630 - 4.683 (bật lại kèm nến M5 xác nhận)

- Giá thủng hỗ trợ 4.600 - 4.577 - 4.550 (phá qua kèm nến M5 xác nhận)

ĐẶT CẢNH BÁO CHO CÁC MỨC CẢN KHI CHUÔNG REO THÌ VÀO LẤY TIỀN !

- SL dưới râu cây nến M5 đóng xác nhận, nếu bị quét thì thị trường Sideways - dừng trade đoạn giá đó chờ qua khỏi vùng nguy hiểm thì tiếp tục. Nếu cây M5 đó ngắn thì tăng khối lượng để đảm bảo rủi ro luôn cố định, lợi nhuận luôn gia tăng. Điều chỉnh khối lượng theo mức lỗ cho 1 lệnh là 3% vốn, không điều chỉnh mức lỗ theo khối lượng. Cần xác định mức lỗ ngày khoảng 9% vốn. Chia nhỏ vốn, nộp nhiều lần, không nộp quá lớn, khoảng 200% mức lỗ ngày.

- TP đảm bảo tỷ lệ R:R tốt. Muốn gồng lãi phải chốt một phần, SL hoà phần còn lại, không gồng bằng tiền của mình. Giữ tiền quan trọng hơn lấy tiền. Không để mất tiền quá sức chịu đựng. Vì mất tiền sẽ mất bình tĩnh dẫn đến quyết định sai và mất to hơn.

- Khi vàng sập không nên bắt dao rơi, không sell đuổi (Lệnh sell rất nguy hiểm vì bán trong hoảng loạn, mua trong tham lam), chờ giá chạm hỗ trợ mạnh có tín hiệu tăng lại thì mua mạnh hay hơn.

-------------------------------

5. Lưu ý khi Scalping XAU/USD:

- KHÔNG GỒNG LỖ – Cắt lỗ ngay khi có tín hiệu sai không cần đợi SL. Giữ tiền quan trọng hơn lấy tiền.

- Không DCA âm mà không có điểm tựa, không vào khối lượng quá sức tài khoản.

- RSI khung M5 là tín hiệu quan trọng: quá bán → canh mua, quá mua → canh bán. Cá mập quét SL thường để lại phân kỳ.

- SL tối thiểu R:R 1:1, không giữ lệnh quá lâu.

- Ưu tiên thuận xu hướng H1–H4, không vào lệnh ngược sóng lớn.

- Buy khi nến M5 đóng trên MA20, Sell khi nến M5 đóng dưới MA20 sẽ tốt hơn.

- Nắm vững ba chiêu PHÂN KỲ - PHÁ HỘP - PHÁ MÔ HÌNH ad đã cung cấp. Nắm cách tạo Stop hunt của cá mập. Không trade khi thị trường Sideways, tích luỹ, phân phối, nén.

-----------------------------------

Chúc anh em giao dịch thuận lợi!

CHƯƠNG 11: THOÁT KHỎI VÒNG XOÁY ĐÚNG – SAI

Có một ngày, sau nhiều năm nhìn bảng giá, câu hỏi “đúng hay sai” bỗng trở nên vô nghĩa. Khi đó, điều duy nhất đáng hỏi là: “Liệu vẫn còn đủ vốn, đủ tâm, đủ sức để tiếp tục ngày mai không?” Đó là lúc trưởng thành thật sự bắt đầu – không vì tài khoản lớn hơn, mà vì tâm đã bớt dao động.

Thị trường không phải kỳ thi, mà là thời tiết. Nó không chấm điểm, không khen thưởng, không trách phạt. Nó không quan tâm ai học cao, ai hiểu sâu, ai dùng hệ thống gì. Nó chỉ lặng lẽ đứng đó, xem ai còn có thể ở lại sau mười năm. Như bầu trời, có ngày nắng, có ngày mưa, có ngày bão. Không thể trách mưa vì ướt áo, chỉ có thể mặc áo mưa và tiếp tục đi. Trader trưởng thành hiểu điều ấy: không tự trách khi thua, không tự mãn khi thắng. Trong thế giới này, đúng và sai chỉ là tạm thời; sống sót mới là vĩnh viễn.

Trên hành trình đó, ba căn bệnh luôn chờ sẵn: tự mãn, tiếc nuối và tự phán xét. Tự mãn nảy sinh sau vài lệnh thắng, khi cảm giác kiểm soát tràn ngập. Nhưng chỉ một cú rơi đủ lớn sẽ lấy đi tất cả. Sau mỗi lần thắng, điều khôn ngoan nhất là nghỉ vài ngày để tâm quay lại điểm trung hòa. Tiếc nuối đến sau một lệnh thua, khi câu “giá như” vang lên. Nhưng “giá như” là cụm từ đắt nhất trong trading, bởi thị trường không trả tiền cho cảm xúc. Tự phán xét là căn bệnh sâu nhất: luôn thì thầm “mình sai rồi”, trong khi câu hỏi đúng phải là “đã tuân thủ nguyên tắc chưa?”. Nếu có – dù lỗ, vẫn là một lệnh tốt. Nếu không – dù lãi, vẫn là sai.

Tài khoản cũng có sức khỏe riêng như cơ thể. Không phải ai kiếm được nhiều nhất là giỏi, mà là ai duy trì được sự ổn định lâu nhất. Drawdown quá sâu khiến tâm mất thăng bằng, nên giới hạn là điều cần. Kỷ luật phải gần như tuyệt đối, vì chỉ một lần phá vỡ có thể xóa đi trăm lần đúng đắn. Và nghỉ ngơi là bắt buộc, bởi tâm trí cần khoảng trống để nhìn lại chính nó. Trading không chỉ là cuộc chơi của tiền, mà còn là hành trình của sức bền tinh thần.

Trên bàn giao dịch, có thể treo một tờ giấy nhỏ:

Không giao dịch để chứng minh mình đúng.

Giao dịch để còn vốn chơi tiếp hai mươi năm nữa.

Thắng hay thua hôm nay không định nghĩa bản thân.

Việc vẫn ngồi đây ngày mai mới định nghĩa điều đó.

Mưa thì mặc áo mưa.

Bão thì đóng cửa.

Nắng thì đi dạo và biết ơn.

Thị trường không nợ ai điều gì.

Mỗi người chỉ nợ chính mình một tài khoản khỏe mạnh.

Đọc nó mỗi sáng, không phải để tự trấn an, mà để nhớ rằng trading không phải trò thắng thua, mà là hành trình học cách ở lại đủ lâu để hiểu trò chơi này. Thị trường không trừng phạt người sai, nó chỉ loại bỏ những ai không chịu học từ sai lầm. Khi không còn cố đoán đúng, mọi thứ trở nên nhẹ hơn. Lúc ấy, thay vì phản ứng, chỉ còn quan sát. Một lệnh thua không nói gì về giá trị bản thân, cũng như một lệnh thắng không chứng minh tài năng. Trading không phải đi tìm công thức hoàn hảo, mà là tìm trạng thái tâm ổn định nhất giữa biến động.

Những người đi lâu trong nghề, dù phong cách khác nhau, đều có điểm chung: họ không còn quan tâm đến đúng hay sai. Họ chỉ quan tâm đến việc có thể tiếp tục. Trong trò chơi không có điểm kết thúc, người thắng không phải kẻ đi nhanh, mà là người đi xa. Không cần giỏi hơn tất cả, chỉ cần sống lâu hơn họ.

Và khi học được cách buông bỏ “đúng – sai”, con người không chỉ giỏi hơn trong trading, mà còn giỏi hơn trong cuộc sống. Bởi vì, cuối cùng, thị trường chỉ là tấm gương phản chiếu tâm. Khi nhìn được vào đó mà không dao động, nghĩa là đã thoát khỏi vòng xoáy – không chỉ của giá, mà của chính mình.

Bạc vẫn là thị trường mua vào khi giá giảm? Giá bạc tiếp tục tăng trở lại sau khi chỉ số CPI lõi của Mỹ bất ngờ giảm. Điều này đã kéo lãi suất và đồng đô la Mỹ xuống thấp hơn, và sự kết hợp này đang hỗ trợ cho các kim loại quý.

Các yếu tố cơ bản khác vẫn còn nguyên vẹn. Tình hình địa chính trị căng thẳng tại Venezuela và Iran tiếp tục diễn ra, cùng với áp lực từ Bộ Tư pháp Mỹ đối với Jerome Powell tại Cục Dự trữ Liên bang, đang giúp duy trì mức giá sàn.

Rủi ro ngắn hạn tiếp theo là quyết định của Tòa án Tối cao Mỹ về các mức thuế của Tổng thống Trump vào ngày mai. Nếu các mức thuế bị hủy bỏ, điều này có thể kích hoạt hoạt động chốt lời trong bạc và vàng sau một đợt tăng mạnh. Tuy nhiên, các quan chức của Trump đã đề cập đến các con đường thay thế để tái áp đặt thuế, vì vậy bất kỳ động thái ban đầu nào cũng có thể là cơ hội mua vào khi giá giảm.

Khu vực đầu tiên cần theo dõi khi giá giảm là vùng phá vỡ và tích lũy trước đó quanh mức 86.00 đến 86.50. Nếu người mua bảo vệ khu vực này, cấu trúc ngắn hạn sẽ được duy trì và mở ra cơ hội thử lại mức 89.11, với một sự phá vỡ rõ ràng có thể mở đường cho một thử nghiệm tâm lý tại mức 90.00.

Nếu đợt điều chỉnh sâu hơn, vùng hỗ trợ tiếp theo nằm quanh 84.00 đến 85.00, nơi giá đã tạm dừng trước khi tăng mạnh trở lại.

VN30 (HNX) — Weekly 13-01-2026 | Elliott Wave Outlook🔎 VN30 (HNX) — Weekly 13-01-2026 | Elliott Wave Outlook — Pha tăng cuối của chu kỳ đang được kích hoạt

• Trên khung Weekly, VN30 đang vận động trong chu kỳ tăng 5 sóng màu xanh lá, với thị trường hiện tại nằm trong sóng (5) xanh lá – pha mở rộng cuối của xu hướng dài hạn.

• Sóng (iv) xanh lá đã kết thúc tại vùng 1,801, tạo nền tích lũy trước khi VN30 tiếp tục mở rộng lên vùng cao hơn.

• Với cấu trúc hiện tại, VN30 đang bước vào giai đoạn tăng tốc của sóng (v) xanh lá, đồng thời là sóng đẩy cuối của chu kỳ tăng lớn.

📌 Kịch bản ưu tiên (Bullish – theo xu hướng):

• Tiếp tục ưu tiên nắm giữ và mua theo các nhịp điều chỉnh nhỏ trong sóng (v), giao dịch thuận pha mở rộng cuối của chu kỳ.

⛔️ Điểm cảnh báo cấu trúc:

• Khi VN30 phá vỡ kênh tăng của sóng (v) xanh lá, đó sẽ là tín hiệu sớm cho sự kết thúc chu kỳ và cần chuẩn bị cho pha điều chỉnh lớn.

🧭 Investment philosophy:

Chu kỳ không kết thúc bằng sợ hãi – mà bằng hưng phấn.

ETH (13/01) | Kiểm tra lại vùng kháng cự trước khả năng giảm giáBINANCE:ETHUSDT đang giao dịch trong vùng 3050–3150, với xu hướng giảm cả cục bộ lẫn toàn cầu. Thị trường vẫn đang chờ đợi các yếu tố tích cực xuất hiện, và cho đến khi có tín hiệu đó, có thể giao dịch trong các kênh giá này...

Trong bối cảnh xu hướng giảm toàn cầu, Bitcoin đang hình thành mô hình cái nêm tăng/ tam giác tăng dần, mà trong hoàn cảnh hiện tại tôi cho là mô hình tích lũy trước khả năng bị thanh lý và giảm về vùng 80.000–75.000 USD, điều này có thể kích hoạt đợt giảm trên toàn bộ thị trường. Ethereum đang hình thành một vùng giao dịch trong xu hướng giảm cục bộ.

Tập trung vào các vùng biên giao dịch, cụ thể là kháng cự ở mức 3150.

Sau một cú bóp ngắn (short squeeze) và sự giảm giá về 3060, một vùng thanh khoản từ 3060–3050 (khu vực quan tâm của các Market Maker) đã hình thành dưới mức cục bộ.

Các mức kháng cự: 3150 – 3181

Các mức hỗ trợ: 3083, 3056, 3000

Việc retest lại vùng 3150 mà không có động lực tăng rõ ràng có thể xác nhận áp lực bán chiếm ưu thế trên thị trường, từ đó hình thành một cú false breakout (phá vỡ giả) vùng kháng cự và đảo chiều về lại khu vực quan tâm và vùng thanh khoản quanh 3050.

GOLD (13/01) | Điều chỉnh giá trước khi có tin tứcOANDA:XAUUSD đang giao dịch trong vùng 4575–4600 USD (giai đoạn tích lũy/đi ngang) trước khi dữ liệu lạm phát Mỹ (CPI) tháng 12 được công bố.

Lạm phát vẫn đang cao hơn mục tiêu của Fed (2%), vì vậy dữ liệu này đóng vai trò then chốt trong việc đánh giá thời điểm cắt giảm lãi suất. Vàng hiện đang tích lũy bên dưới các đỉnh lịch sử, với hiện tượng chốt lời ngắn hạn xuất hiện trước thời điểm ra tin. Bên cạnh đó, rủi ro địa chính trị và những lo ngại liên quan đến tính độc lập của Fed tiếp tục hỗ trợ nhu cầu vàng trong dài hạn.

Phản ứng của thị trường với dữ liệu CPI có thể mang tính ngắn hạn, trong khi các yếu tố sau vẫn là trọng tâm:

• CPI cao hơn dự báo: USD tăng giá, vàng điều chỉnh về vùng 4550 – 4520.

• CPI thấp hơn dự báo: DXY suy yếu, vàng tăng lên vùng 4650 – 4700.

Vàng vẫn giữ tiềm năng tăng giá trong trung và dài hạn, tuy nhiên trong ngắn hạn, biến động giá sẽ phụ thuộc chủ yếu vào dữ liệu lạm phát. Bất kỳ nhịp điều chỉnh nào cũng có thể được xem là cơ hội mua trong bối cảnh rủi ro địa chính trị và chính sách tiền tệ vẫn còn hiện hữu.

Vùng kháng cự: 4600, 4630, 4650

Vùng hỗ trợ: 4577, 4560, 4550

Lần kiểm định đầu tiên quanh mốc 4600 có thể kết thúc bằng một nhịp điều chỉnh, và nếu giá đóng cửa dưới 4577, vàng có thể giảm về 4561 – 4550 trước khi nỗ lực tăng trở lại (khu vực thanh khoản). Tuy nhiên, trong bối cảnh phản ứng với tin tức, vàng cũng có thể kiểm tra sâu hơn vùng 4550 – 4520 trước khi tiếp tục xu hướng tăng. Nếu dữ liệu CPI rất yếu, thị trường có thể chứng kiến cú phá vỡ mạnh mốc 4600 và một nhịp tăng tốc rõ rệt. Vì vậy, việc theo dõi bối cảnh tin tức là điều đặc biệt quan trọng.

SELL XAUUSD PRICE 4652 - 4650⚡️

↠↠ Stop Loss 4656

→Take Profit 1 4644

↨

→Take Profit 2 4638

BUY XAUUSD PRICE 4558 - 4560⚡️

↠↠ Stop Loss 4554

→Take Profit 1 4566

↨

→Take Profit 2 4572

GBPUSD đang tăng trong một biên rộng📈 Phân tích kỹ thuật

Giá đang giao dịch phía trên EMA 34 & EMA 89, cho thấy xu hướng ngắn hạn đã chuyển sang tăng.

EMA có dấu hiệu hội tụ và hướng lên, hỗ trợ tốt cho phe mua.

Cấu trúc giá hiện tại là pullback – tích lũy, chưa xuất hiện tín hiệu đảo chiều giảm.

Vùng kháng cự gần đang bị test nhiều lần → áp lực bán suy yếu dần.

📌 Các vùng giá đáng chú ý

Hỗ trợ gần: 1.3450 – 1.3440

Hỗ trợ sâu: 1.3390

Kháng cự: 1.3485 – 1.3515 – 1.3560

📉 Kịch bản giao dịch ưu tiên

BUY khi giá breakout rõ ràng lên trên 1.3485

Mục tiêu 1: 1.3515

Mục tiêu 2: 1.3560

Stop Loss: dưới 1.3440

Kịch bản phụ

Nếu giá chưa breakout và hồi về vùng 1.3450, có thể canh BUY theo phản ứng giá tại EMA và vùng hỗ trợ.

👉 Tổng kết: Xu hướng hiện tại vẫn nghiêng về BUY. Ưu tiên chờ breakout hoặc pullback về hỗ trợ để vào lệnh an toàn, tránh FOMO khi giá đang nằm trong vùng tích lũy.