Một cú sụp đổ không báo trước của “tài sản trú ẩn”Chỉ trong 3 ngày giao dịch, thị trường vàng và bạc đã trải qua một trong những cú điều chỉnh mạnh nhất trong nhiều thập kỷ. Hai tài sản vốn được coi là “nơi trú ẩn cuối cùng” của dòng tiền phòng thủ đã cùng nhau bốc hơi xấp xỉ 8 nghìn tỷ Dollar giá trị thị trường, một con số đủ lớn để buộc giới đầu tư phải đặt lại câu hỏi: điều gì thực sự đang diễn ra bên dưới bề mặt thị trường tài chính toàn cầu?

Nội dung được biên tập và xuất bản bởi @BestSC

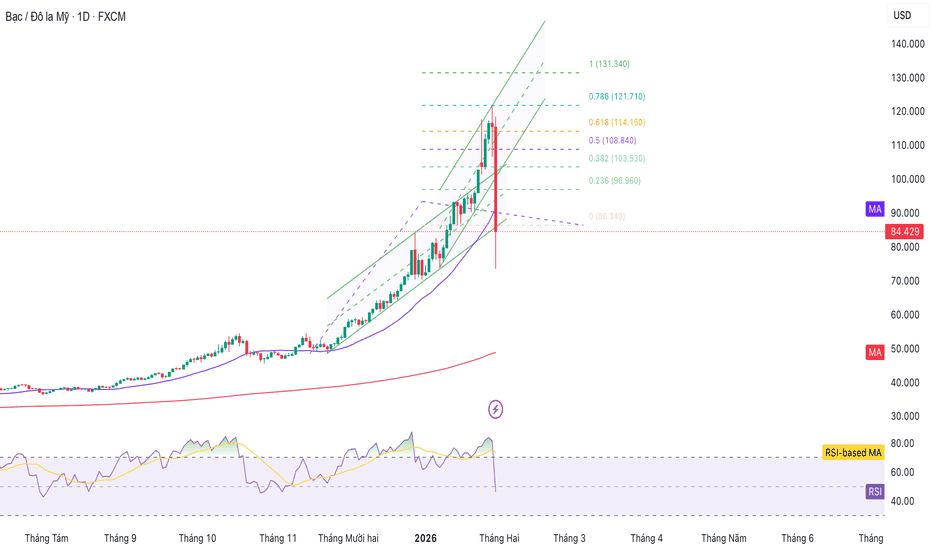

Sau khi liên tiếp lập đỉnh mới vào đầu năm 2026, vàng và bạc bất ngờ bị bán tháo mạnh từ cuối tháng Giêng sang đầu tháng Hai. Tại thời điểm viết bài, giá vàng ở quanh 4.840USD/ ounce, trong khi bạc giảm xuống khoảng 83 USD/ ounce.

Với trữ lượng vàng ước tính khoảng 216.265 tấn đang lưu thông trên mặt đất, riêng vàng đã làm “bốc hơi” khoảng 5,5 nghìn tỷ Dollar giá trị thị trường. Bạc, dù có biên độ giảm sâu hơn từ khoảng 118 xuống loanh quanh 80 USD mỗi ounce cũng xóa sổ thêm khoảng 2,5 nghìn tỷ Dollar, dựa trên ước tính trữ lượng toàn cầu gần 1,6 triệu tấn.

Cần nhấn mạnh rằng các con số này chỉ mang tính xấp xỉ. Trữ lượng thực tế của hai kim loại quý vẫn là ẩn số, đồng nghĩa quy mô thiệt hại thực có thể chênh lệch hàng nghìn tỷ đô la so với ước tính hiện tại. Nhưng ngay cả trong kịch bản thận trọng nhất, mức độ sụt giảm vẫn là bất thường.

Khi “trú ẩn an toàn” không còn đứng ngoài cơn bão

Vấn đề không chỉ nằm ở việc vàng mất gần 1.000 Dollar hay bạc giảm hơn 30 Dollar, những con số đã vượt xa biên độ biến động thường niên của hàng hóa. Điều đáng lo hơn là bức tranh đồng pha đang hình thành trên toàn bộ hệ thống tài chính.

Trong những phiên gần đây, thị trường chứng kiến sự sụt giảm đồng thời của:

• Vàng và bạc

• Bitcoin và nhóm tiền điện tử

• Chỉ số chứng khoán Mỹ, bao gồm cả S&P 500

Theo logic truyền thống, kịch bản này gần như không nên xảy ra. Trong các giai đoạn bất ổn, dòng tiền thường rút khỏi tài sản rủi ro để tìm đến kim loại quý. Nhưng lần này, mọi thứ cùng giảm, từ tài sản đầu cơ cao đến nơi trú ẩn an toàn.

Điều đó cho thấy vấn đề không nằm ở một thị trường riêng lẻ, mà là sự rạn nứt niềm tin trên diện rộng.

Fed, chính trị Mỹ và cú sốc kỳ vọng chính sách

Một trong những chất xúc tác quan trọng nhất, theo đánh giá cá nhân tôi, đến từ chính sách tiền tệ Mỹ và tương lai của Cục Dự trữ Liên bang.

Việc Tổng thống Donald Trump lựa chọn Kevin Warsh làm người kế nhiệm Chủ tịch Fed Jerome Powell đã làm gia tăng đáng kể mức độ bất định. Ông Warsh từ lâu được biết đến là người có lập trường thắt chặt, từng phản đối nhiều chương trình nới lỏng và kích thích của Fed trong quá khứ.

Trong bối cảnh ông Trump liên tục gây sức ép đòi cắt giảm lãi suất, sự xuất hiện của một nhân vật mang màu sắc “diều hâu” như Warsh khiến thị trường rơi vào trạng thái xung đột kỳ vọng: không ai chắc Fed sẽ đi theo hướng nào trong những quý tới.

Sự mơ hồ này đặc biệt bất lợi cho vàng và bạc, những tài sản sống dựa vào niềm tin dài hạn vào chính sách tiền tệ và giá trị tiền pháp định.

Bức tranh địa chính trị: nhiều mồi lửa, ít điểm tựa

Bên ngoài nước Mỹ, môi trường địa chính trị cũng không mang lại cảm giác an toàn.

Quan hệ giữa Washington và các đồng minh tiếp tục rạn nứt, đặc biệt sau các tuyên bố cứng rắn xoay quanh ý tưởng “sáp nhập Greenland”. Đồng thời, các tín hiệu quân sự cho thấy Mỹ đang gia tăng hiện diện, trong bối cảnh căng thẳng với Iran có nguy cơ vượt ngưỡng ngoại giao.

Ở trong nước, chính phủ Mỹ bước vào giai đoạn đóng cửa một phần, trong khi hàng loạt tài liệu mới liên quan đến “Hồ sơ Epstein” được công bố, kéo theo những cáo buộc nhạy cảm nhắm vào các nhân vật chính trị và doanh nghiệp cấp cao dù tính xác thực vẫn còn gây tranh cãi.

Tất cả những yếu tố này không tạo ra một cú sốc đơn lẻ, nhưng cộng hưởng với nhau, chúng làm xói mòn tâm lý ổn định vốn đã mong manh của thị trường.

Khi chính nhà đầu tư trở thành tác nhân bất ổn

Cuối cùng, không thể loại trừ vai trò của chính nhà đầu tư. Sau nhiều năm chứng kiến thị trường liên tục lập đỉnh bất chấp các cảnh báo suy thoái, tâm lý phòng thủ có thể đã chuyển sang lo âu cực đoan.

Khi cả tài sản rủi ro lẫn tài sản trú ẩn cùng bị bán tháo, điều đó thường phản ánh nỗi sợ mang tính hệ thống: không phải sợ một kịch bản cụ thể, mà là sợ không còn kịch bản nào đủ chắc chắn để bám víu.

Một tín hiệu cảnh báo hơn là một sự cố đơn lẻ

Cú sụp đổ của vàng và bạc không nên được nhìn nhận đơn thuần như một nhịp điều chỉnh giá. Nó giống một tín hiệu cảnh báo sớm về trạng thái bất ổn sâu hơn của hệ thống tài chính toàn cầu, nơi niềm tin vào chính sách, địa chính trị và chu kỳ kinh tế đang bị thử thách đồng thời.

Trong bối cảnh đó, câu hỏi quan trọng không phải là vàng hay bạc sẽ hồi phục ở mức nào, mà là: niềm tin của thị trường sẽ được tái thiết bằng cách nào, và với cái giá bao nhiêu.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

BAC

Một cú mở màn dữ dội! Vàng, bạc,... kim loại quý lao dốcThị trường kim loại quý bước vào tuần giao dịch mới bằng một cú sốc mạnh. Giá vàng có thời điểm giảm tới 309 Dollar.

Đây không phải một phiên điều chỉnh thông thường. Đây là một điểm gãy tâm lý, nơi hàng loạt câu chuyện vĩ mô từ chính sách tiền tệ Mỹ đến địa chính trị Trung Đông bất ngờ hội tụ và đảo chiều kỳ vọng của thị trường.

Nội dung được biên tập và xuất bản bởi @BestSC

Cú trượt mạnh ngay khi châu Á mở cửa

Sáng thứ Hai tại châu Á, giá vàng giao ngay có thời điểm giảm hơn 6%, chạm đáy quanh 4.584,67 USD/ ounce, tương đương mức giảm 309 USD trong ngày.

Ở các thị trường tài chính khác, rủi ro cũng lan rộng:

• Hợp đồng tương lai Nasdaq 100 giảm gần 1%

• S&P 500 futures mất khoảng 0,6%

• Đồng Dollar Mỹ bật tăng mạnh so với yên Nhật, Dollar Úc và New Zealand

Phiên trước đó, thị trường đã chứng kiến điều hiếm gặp:

• Giá vàng giảm mạnh nhất trong một ngày trong hơn một thập kỷ

• Giá bạc lao dốc 26%, mức giảm trong ngày lớn nhất trong lịch sử giao dịch hiện đại của kim loại này

Đây là dấu hiệu rõ ràng của một quá trình tháo chạy khỏi vị thế đòn bẩy, chứ không đơn thuần là điều chỉnh kỹ thuật.

Chất xúc tác chính: Trump – Fed – đồng Dollar

Điểm khởi phát của làn sóng bán tháo đến từ chính trị Mỹ.

Thông tin Tổng thống Mỹ Donald Trump sẽ đề cử Kevin Warsh làm Chủ tịch Cục Dự trữ Liên bang đã nhanh chóng thay đổi kỳ vọng thị trường. Đồng Dollar tăng mạnh, với chỉ số Dollar ghi nhận phiên tăng tốt nhất kể từ tháng 5 năm ngoái.

Trong nhiều tháng qua, đà tăng của vàng và bạc được hậu thuẫn bởi một “giao dịch cốt lõi”: đặt cược vào sự suy yếu của đồng Dollar và nới lỏng tiền tệ dài hạn.

Việc Trump phát tín hiệu rõ ràng về nhân sự Fed đã làm gián đoạn trực tiếp giao dịch này, buộc các nhà đầu tư phải chốt lời trong trạng thái thị trường đang quá đông một chiều.

Điều chỉnh là điều đã được cảnh báo, nhưng mức độ thì không

Thị trường từ trước đã nhiều lần cảnh báo rằng đà tăng nóng của kim loại quý là không bền vững. Tuy nhiên, biên độ sụt giảm lần này vượt xa kịch bản mà phần lớn thị trường chuẩn bị.

Suki Cooper, Trưởng bộ phận Nghiên cứu Hàng hóa Toàn cầu tại Standard Chartered, nhận định thị trường đã bước vào pha điều chỉnh và đợt bán tháo hiện tại là kết quả của sự kết hợp nhiều yếu tố, từ nhân sự Fed đến dòng vốn vĩ mô.

Bà nhấn mạnh rằng: Khi đồng Dollar phục hồi và kỳ vọng lợi suất thực thay đổi, hoạt động chốt lời gần như là điều không thể tránh khỏi.

Thực tế, chỉ số Dollar đã bật lên mạnh mẽ từ vùng đáy 4 năm, khiến vàng được định giá bằng Dollar trở nên đắt đỏ hơn đáng kể đối với người mua toàn cầu.

Biến động chưa từng có trong lịch sử kim loại quý

Theo Nicky Shiels, Trưởng bộ phận Chiến lược Kim loại tại MKS PAMP SA, tháng 1 năm 2026 nhiều khả năng sẽ được ghi nhận là tháng biến động mạnh nhất trong lịch sử thị trường kim loại quý.

Bà cho rằng các mốc điều chỉnh hợp lý trong ngắn hạn có thể là:

• Vàng: quanh 4.600USD/ ounce

• Bạc: khoảng 80 USD/ ounce

• Bạch kim: gần 2.000 USD/ ounce

Theo quan điểm này, thị trường cần một pha điều chỉnh sâu để tái thiết lập xu hướng tăng ổn định hơn, thay vì một đà tăng dựng đứng đầy rủi ro.

Kyle Rodda, nhà phân tích cấp cao tại Capital.com, thẳng thắn hơn: Sự sụp đổ đồng loạt của kim loại quý cho thấy không có thị trường nào miễn nhiễm với hỗn loạn. Đòn bẩy tích tụ đã khiến đợt bán tháo lan sang các tài sản khác, một quá trình giảm đòn bẩy đang diễn ra trên diện rộng.

Yếu tố địa chính trị: Iran tạm thời “hạ nhiệt” rủi ro

Bên cạnh chính sách tiền tệ, địa chính trị Trung Đông cũng góp phần làm xẹp nhu cầu trú ẩn an toàn.

Tổng thống Trump xác nhận Mỹ đang tiến hành các cuộc đối thoại nghiêm túc với Iran, với mục tiêu đạt được một thỏa thuận liên quan đến chương trình hạt nhân. Iran cũng phát tín hiệu sẵn sàng đàm phán, cảnh báo rằng một cuộc xung đột quy mô lớn sẽ gây tổn hại cho tất cả các bên.

Trump cho biết:

• Mỹ đang duy trì một hạm đội hùng mạnh trong khu vực

• Các cuộc đối thoại đang diễn ra song song với sức ép quân sự

• Washington chưa công bố bất kỳ kế hoạch tấn công nào vì lý do an ninh

Phía Iran, từ Tổng thống đến Hội đồng An ninh Quốc gia Tối cao, đều nhấn mạnh ngoại giao vẫn là ưu tiên, và chiến tranh không mang lại lợi ích cho bất kỳ bên nào. Việc rủi ro xung đột tạm thời hạ nhiệt đã làm suy yếu thêm động lực mua vàng và bạc như tài sản trú ẩn.

Thị trường đang chuyển pha

Đợt sụt giảm mạnh này không chỉ là một cú điều chỉnh giá. Nó phản ánh một sự thay đổi quan trọng hơn: thị trường kim loại quý đang chuyển từ giai đoạn “định giá theo nỗi sợ” sang giai đoạn “tái cân bằng kỳ vọng”.

Trong ngắn hạn, biến động có thể vẫn còn rất lớn. Nhưng về bản chất, đây là quá trình thị trường buộc phải trả giá cho:

• Đòn bẩy quá cao

• Vị thế một chiều

• Và kỳ vọng chính sách bị đẩy đi quá xa so với thực tế

Câu hỏi lớn không phải là liệu vàng và bạc còn tiềm năng dài hạn hay không, mà là: bao nhiêu lớp đầu cơ sẽ phải rời khỏi thị trường trước khi xu hướng bền vững thực sự hình thành trở lại?

Nội dung đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Trung Quốc “phanh gấp” thị trường hàng hóa! Bạc, dầu thô,...Không phải ngẫu nhiên mà các cơ quan quản lý tài chính Trung Quốc đồng loạt ra tay trong những ngày cuối tháng 1.

Việc tạm ngừng giao dịch khẩn cấp các quỹ bạc và dầu thô không đơn thuần là một động thái kỹ thuật, mà là tín hiệu cảnh báo mạnh nhất của Bắc Kinh đối với làn sóng đầu cơ hàng hóa đang vượt khỏi tầm kiểm soát, có lẽ là lần can thiệp quyết liệt nhất kể từ năm 2025.

Câu chuyện bắt đầu từ một con số: 36%.

Nội dung được biên tập và xuất bản bởi @BestSC

Khi giá thị trường tách rời khỏi giá trị thực

Nguyên nhân trực tiếp của “cú phanh gấp” nằm ở sự mất cân bằng nghiêm trọng giữa giá giao dịch và giá trị tài sản ròng của các quỹ hàng hóa.

Quỹ Guotai Junan Silver Futures LOF từng giao dịch cao hơn tới 36% so với giá hợp đồng bạc trên Sở Giao dịch Tương lai Thượng Hải, một mức chênh lệch hiếm gặp, nếu không muốn nói là bất thường, trong lịch sử thị trường quỹ hàng hóa Trung Quốc.

Cùng thời điểm, 4 quỹ dầu thô khác cũng xuất hiện phí bảo hiểm cao bất thường, dù mức độ không đồng đều. Điều này khiến nhà chức trách đi đến kết luận:

vấn đề không nằm ở một sản phẩm đơn lẻ, mà là sự bùng phát mang tính hệ thống của tâm lý đầu cơ.

Khi rủi ro chênh lệch giá trở thành rủi ro hệ thống, phản ứng quản lý chỉ còn một lựa chọn: can thiệp trực tiếp.

Bối cảnh vĩ mô: Hàng hóa trở thành “hầm trú ẩn” bất ổn

Thời điểm can thiệp của Trung Quốc không thể nhạy cảm hơn.

• Kim loại quý: trong vòng 12 tháng, giá vàng tăng khoảng 65%, bạc tăng tới 150%. Riêng từ đầu năm 2026, bạc từng có lúc tăng gần 60%, đi kèm biên độ dao động ngày càng lớn.

• Năng lượng: căng thẳng địa chính trị leo thang, đặc biệt là việc Mỹ gia tăng hiện diện quân sự quanh Iran, đã đẩy giá dầu Brent vượt 70 USD/ thùng, mức cao nhất trong gần 5 tháng.

Trong bối cảnh rủi ro địa chính trị gia tăng, đồng Dollar biến động và niềm tin vào tính độc lập của chính sách tiền tệ bị xói mòn, dòng vốn toàn cầu đang tìm đến hàng hóa như một nơi trú ẩn. Hệ quả là giá tài chính ngày càng tách rời khỏi cung – cầu vật chất.

Vì sao LOF trở thành “điểm yếu” của hệ thống?

Phần lớn quỹ hàng hóa tại Trung Quốc sử dụng cấu trúc LOF (quỹ mở niêm yết) vừa giao dịch theo thời gian thực, vừa cho phép đăng ký và rút vốn.

Về lý thuyết, cơ chế chênh lệch giá sẽ giữ cho giá quỹ bám sát giá trị tài sản ròng. Nhưng trong điều kiện thị trường cực đoan, thanh khoản mỏng và tâm lý bầy đàn khiến cơ chế này mất tác dụng.

Các cơ quan quản lý đã thiết lập ngưỡng phí bảo hiểm cảnh báo:

• Vượt ngưỡng → tự động kích hoạt tạm ngừng giao dịch

• Quỹ phải cảnh báo rủi ro → nhưng nhà đầu tư thường phớt lờ khi giá đang tăng

Việc SDIC UBS Silver LOF bị đình chỉ 2 lần chỉ trong 8 ngày cho thấy: các biện pháp “hạ nhiệt” truyền thống không còn đủ sức ngăn dòng tiền đầu cơ.

Bạc: từ kim loại công nghiệp thành tâm điểm rủi ro

Bạc không chỉ là tài sản đầu tư. Nó là nguyên liệu chiến lược cho pin xe điện, tấm pin quang điện và nhiều ngành sản xuất công nghệ cao.

Việc SDIC UBS Silver LOF, quỹ bạc hợp đồng tương lai duy nhất giao dịch công khai tại Trung Quốc, trở thành điểm hút đầu cơ đã tạo ra xung đột trực diện: tài chính đầu cơ với nhu cầu công nghiệp thực

Thông thường, giá bạc trong nước cao hơn giá quốc tế 15–20%, phản ánh chi phí nhập khẩu, thuế và chênh lệch cung cầu.

Nhưng khi phí bảo hiểm LOF vọt lên 36%, đó không còn là chênh lệch “bình thường” mà là biến dạng giá.

Nếu kéo dài, điều này có thể gây ra “thiếu hụt thứ cấp”: bạc bị hút vào các vị thế tài chính thay vì phục vụ sản xuất, làm gián đoạn chuỗi cung ứng.

Triết lý quản lý mới: ổn định quan trọng hơn giao dịch liên tục

Chuỗi sự kiện cho thấy rõ sự thay đổi ưu tiên:

• 22/1: quỹ bạc bị tạm ngừng lần đầu

• 30/1: năm quỹ hàng hóa bị đình chỉ đồng loạt

Trong vòng 8 ngày, Trung Quốc chuyển sang chế độ “giám sát tần suất cao phản ứng nhanh”.

Thông điệp rất rõ:

trong điều kiện cực đoan, ổn định thị trường quan trọng hơn việc duy trì giao dịch bằng mọi giá.

Trung Quốc “mạnh tay” đến mức nào so với thế giới?

So sánh quốc tế cho thấy sự khác biệt triết lý:

• Mỹ: ngắt mạch biến động, thường chỉ 15 phút

• EU (UCITS): trao quyền quyết định lớn cho nhà quản lý quỹ

• Úc: ưu tiên yếu tố thanh khoản, tối đa 24 giờ

• Trung Quốc: kích hoạt theo ngưỡng phí bảo hiểm, có thể đình chỉ cả ngày

Cách tiếp cận của Trung Quốc rõ ràng quyết đoán hơn, chấp nhận hy sinh tính liên tục để giảm rủi ro cho nhà đầu tư cá nhân và hệ thống.

Hệ quả dài hạn: thị trường hàng hóa đang đổi pha

Những gì đang diễn ra không chỉ là “hạ nhiệt cục bộ”.

• Đầu tư hàng hóa tại Trung Quốc có xu hướng thể chế hóa hơn

• Rủi ro bị tạm ngừng giao dịch khi cần thanh khoản nhất trở thành biến số mới

• Cơ chế giám sát phí bảo hiểm và đình chỉ giao dịch có thể trở thành chuẩn mực, không còn là biện pháp ngoại lệ

Ở cấp độ toàn cầu, nguy cơ phân mảnh giá cả gia tăng khi mỗi khu vực áp dụng hàng rào bảo hộ riêng, làm suy yếu cơ chế chênh lệch giá và tăng chi phí phòng ngừa rủi ro xuyên biên giới.

Cuối cùng, tín hiệu ngắn hạn hay khởi đầu điều chỉnh dài hạn?

Trong ngắn hạn, việc đình chỉ giao dịch giúp xả bớt đòn bẩy và phí bảo hiểm tâm lý.

Nhưng trong trung và dài hạn, thông điệp sâu hơn là:

Thị trường hàng hóa đang chuyển từ giai đoạn “xác định giá” sang giai đoạn “quản lý rủi ro”.

Trong một thế giới bất ổn địa chính trị và trật tự tiền tệ lung lay, các cơ quan quản lý không chỉ ở Trung Quốc nhiều khả năng sẽ can thiệp thường xuyên hơn, để đảm bảo rằng đầu cơ tài chính không lấn át việc phân bổ các nguồn lực chiến lược cho nền kinh tế.

Bài viết đến đây là hết, chúc bạn đọc nhiều sức khoẻ và hạnh phúc!

Bạc tăng vọt khi nhu cầu thực, đầu cơ và bất ổn toàn cầu kéoGiá bạc OANDA:XAGUSD đang bước vào một giai đoạn tăng giá hiếm gặp, thậm chí còn dữ dội hơn cả vàng. Không phải vì bạc “được ưa chuộng” hơn, mà vì thị trường này đang bị kéo căng bởi một sự lệch pha nguy hiểm: nhu cầu thực tăng mạnh trong khi dòng tiền đầu cơ đổ vào một thị trường vốn kém thanh khoản.

Nội dung được biên tập và xuất bản bởi @BestSC

Theo James Emmett, CEO của MKS PAMP SA một trong những nhà tinh luyện và kinh doanh kim loại quý lớn nhất thế giới, cường độ nhu cầu bạc hiện nay gần như chưa từng xuất hiện trước đây. Điểm khác biệt nằm ở chỗ: bạc vốn không phải là sân chơi quen thuộc của giới đầu cơ ngắn hạn, nhưng điều đó đang thay đổi rất nhanh.

Hệ quả là biến động giá không còn “mượt” như vàng. Nó trở nên gấp gáp, dồn dập và dễ bị khuếch đại bởi các lệnh mua mang tính bầy đàn.

Các con số phản ánh rất rõ điều này. Năm ngoái, giá bạc tăng hơn gấp đôi, mức tăng mạnh nhất kể từ năm 1979. Sang năm nay, đà tăng tiếp tục được nối dài với mức tăng khoảng 50% chỉ trong vài tuần đầu năm. Riêng trong phiên 26/1, bạc có thời điểm vọt lên trên 117 USD/ ounce, ghi nhận mức tăng trong ngày lớn nhất kể từ khủng hoảng tài chính 2008.

Bối cảnh vĩ mô đứng phía sau không có gì xa lạ: bất ổn địa chính trị kéo dài, lo ngại về nợ công, lạm phát dai dẳng và cái gọi là “giao dịch phá giá tiền tệ”. Dòng tiền đang rời khỏi trái phiếu chính phủ và tài sản tiền pháp định để tìm đến những tài sản hữu hình như vàng và bạc.

Nhưng khác với vàng, một thị trường sâu, rộng và thanh khoản cao thì bạc là một “chiếc ao nhỏ hơn”. Theo Emmett, giá trị giao dịch vàng hàng ngày tại London hiện cao gấp khoảng năm lần bạc. Chính sự chênh lệch này khiến mỗi dòng tiền mới đổ vào bạc đều tạo ra tác động lớn hơn nhiều lên giá.

Điều đang diễn ra giống một vòng xoáy quen thuộc: FOMO. Một bộ phận nhà đầu tư lo sợ đã bỏ lỡ sóng vàng, nên chuyển sang bạc như một lựa chọn thay thế mang tính “đặt cược vĩ mô”. Khi kỳ vọng địa chính trị và bất ổn tài chính trở thành câu chuyện chủ đạo, bạc được xem là một cách khuếch đại luận điểm đó, lợi nhuận tiềm năng cao hơn, nhưng đi kèm là biến động dữ dội hơn.

Dù vậy, không thể quy toàn bộ đợt tăng này cho đầu cơ. Nhu cầu vật chất vẫn là trụ cột. Các đơn đặt hàng bán lẻ và bán buôn liên tục vượt nguồn cung, trong khi dòng bạc vật chất chảy mạnh sang Ấn Độ tiếp tục làm thị trường thêm thắt chặt.

Chính Ấn Độ là nhân tố then chốt trong cú “bóp nghẹt nguồn cung” năm ngoái. Trước lễ Diwali, người mua Ấn Độ ồ ạt gom bạc từ London, trong khi lo ngại về thuế quan khiến một lượng lớn kim loại bị giữ lại trong các kho của Comex tại Mỹ. Sự đứt gãy này khiến nguồn cung trên thị trường quốc tế co lại đúng thời điểm nhu cầu tăng vọt.

Áp lực thị trường thậm chí đang làm thay đổi cả cách vận chuyển kim loại quý. Theo Emmett, một phần bạc giống như vàng trước đó đã bắt đầu được vận chuyển bằng đường hàng không. Trong một thị trường căng thẳng, chờ container đi đường biển đơn giản là không còn phù hợp.

Tóm lại, đà tăng của bạc hiện nay không chỉ là câu chuyện giá, mà là biểu hiện của một thị trường đang mất cân bằng: nhu cầu thực mạnh, thanh khoản mỏng và dòng tiền đầu cơ ngày càng lớn. Điều này lý giải vì sao bạc tăng nhanh hơn vàng và cũng vì sao nó biến động dữ dội hơn. Trong bối cảnh bất ổn toàn cầu chưa có dấu hiệu hạ nhiệt, bạc đang trở thành tấm gương phản chiếu rõ nhất sự căng thẳng của chu kỳ kim loại quý hiện tại.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Giá bạc đã đảo chiều dữ dội, và đó không phải là một tai nạnChỉ trong vài phiên giao dịch, bạc đi từ trạng thái hưng phấn cực độ sang điều chỉnh mạnh. Sau khi lần đầu tiên trong lịch sử vượt mốc 80USD/ ounce, giá bạc bất ngờ quay đầu giảm sâu. Theo Bloomberg, cú sụt này không đến từ một cú sốc tin tức đơn lẻ, mà là kết quả tất yếu của chốt lời trên một thị trường đang bị kéo căng bởi mất cân bằng cung – cầu mang tính cấu trúc.

Phiên thứ Hai , ngày 29 tháng 12, giá bạc có lúc giảm tới 5%, ngay sau khi chạm đỉnh lịch sử 84USD/ ounce trong phiên châu Á. Điều đáng chú ý là đợt điều chỉnh này diễn ra trong bối cảnh nền tảng vĩ mô vẫn ủng hộ kim loại quý: đồng Dollar suy yếu, căng thẳng địa chính trị leo thang, và kỳ vọng về chu kỳ nới lỏng tiền tệ kéo dài.

Nói cách khác, bạc không giảm vì mất câu chuyện, mà vì câu chuyện đã được phản ánh quá nhanh vào giá.

Nội dung được phân tích và xuất bản bởi @BestSC

Khi thị trường đi quá xa

Đợt bùng nổ của bạc cũng khép lại một năm tăng giá hiếm thấy của nhóm kim loại quý, được hậu thuẫn bởi ngân hàng trung ương mua ròng, dòng vốn ETF, và ba lần cắt giảm lãi suất liên tiếp của Fed. Chi phí vốn thấp hơn khiến các tài sản không sinh lãi như vàng và bạc trở nên hấp dẫn hơn, đặc biệt trong bối cảnh thị trường đang đặt cược rằng Fed sẽ còn tiếp tục nới lỏng trong năm 2026.

Địa chính trị thổi bùng lửa nhưng không giữ được giá

Tuần qua, yếu tố địa chính trị tiếp tục đóng vai trò chất xúc tác: Mỹ áp đặt phong tỏa với tàu chở dầu liên quan Venezuela; Washington tiến hành không kích các mục tiêu ISIS tại Nigeria. Cùng lúc, Bloomberg Dollar Spot Index giảm 0,8%, mức giảm mạnh nhất kể từ tháng Sáu, một môi trường gần như lý tưởng cho kim loại quý.

Nhưng chính trong bối cảnh “thuận lợi hoàn hảo” đó, bạc lại quay đầu. Điều này cho thấy thị trường không thiếu người mua, mà là đã cạn kiệt lực mua mới ở vùng giá cao.

Vì sao bạc vượt trội hơn vàng, và cũng mong manh hơn vàng?

Câu trả lời nằm ở cấu trúc thị trường.

Bạc là một thị trường nhỏ, mỏng và kém thanh khoản hơn vàng. Không giống thị trường vàng Luân Đôn, nơi có khoảng 700 tỷ Dollar vàng thỏi cho vay, đủ để làm “đệm thanh khoản” khi căng thẳng xuất hiện, bạc thì không có kho dự trữ tương đương.

Khi thiếu hụt nguồn cung bùng phát vào tháng 10, thị trường bạc nhanh chóng rơi vào trạng thái khan hiếm. Người mua sẵn sàng trả phí giao ngay cao hơn tới 7% chỉ để có hàng ngay lập tức, thay vì chờ giao hàng sau một năm. Đây là dấu hiệu điển hình của thị trường bị bóp méo bởi mất cân bằng vật chất, không chỉ là đầu cơ tài chính.

Dòng bạc đổ về các kho tại London giúp hạ nhiệt cục bộ, nhưng lại tạo ra thiếu hụt ở nơi khác. Tại Trung Quốc, lượng bạc trong các kho liên kết với Sàn giao dịch tương lai Thượng Hải đã rơi xuống mức thấp nhất kể từ năm 2015. Trong khi đó, một lượng bạc lớn bị “kẹt” tại New York, chờ kết quả điều tra của Bộ Thương mại Mỹ về nhập khẩu khoáng sản chiến lược, yếu tố có thể mở đường cho thuế quan hoặc hạn chế thương mại.

Không chỉ là tài sản trú ẩn

Khác với vàng, bạc còn là đầu vào công nghiệp thiết yếu: từ tấm pin mặt trời, trung tâm dữ liệu AI đến linh kiện điện tử. Khi tồn kho tiến sát đáy lịch sử, rủi ro thiếu hụt không còn là câu chuyện tài chính, mà trở thành vấn đề chuỗi cung ứng.

Elon Musk đã nói thẳng trên X : “Điều này thật tệ. Nhiều quy trình công nghiệp cần bạc.” Đó là lời cảnh báo mang tính kỹ thuật, không phải đầu cơ.

Kết luận cá nhân

Cú đảo chiều của bạc không phủ nhận xu hướng dài hạn, nhưng đặt dấu chấm hết cho trạng thái tăng nóng không kiểm soát. Trong ngắn hạn, thị trường cần điều chỉnh để tái cân bằng cung – cầu và làm nguội kỳ vọng đầu cơ. Trong dài hạn, câu chuyện về thiếu hụt vật chất, chuyển dịch năng lượng và địa chính trị vẫn còn nguyên.

Vấn đề không phải là bạc đã hết vai trò, mà là giá đã đi trước thực tế quá xa, và thị trường buộc phải kéo lại.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Thị trường kim loại quý bùng nổ với nhiều tín hiệu “bất thường”Không có nhiều lời báo trước. Thị trường kim loại quý mở cửa phiên châu Á trong trạng thái yên ắng thường lệ, rồi đột ngột bứt tốc. Giá vàng tăng vọt thêm 55 USD/ ounce, lập đỉnh lịch sử mới tại 4.394,58 USD/ ounce. Giá bạc tăng gần 3%, chạm mốc kỷ lục 69,146 USD/ ounce. Bạch kim nối dài chuỗi tăng sang ngày thứ tám liên tiếp, vượt 2.000 USD/ ounce lần đầu tiên kể từ năm 2008.

Đây không phải là một cú giật giá đơn lẻ. Nó là kết quả của nhiều dòng chảy lớn hội tụ cùng lúc chính sách tiền tệ, địa chính trị và cấu trúc cung – cầu trên thị trường kim loại quý toàn cầu.

Nội dung được phân tích và xuất bản bởi @BestSC

Vàng OANDA:XAUUSD : Đỉnh mới không chỉ đến từ lãi suất

Về bề mặt, câu chuyện quen thuộc vẫn là Fed và lãi suất. Thị trường đang đặt cược rằng Cục Dự trữ Liên bang Mỹ sẽ cắt giảm lãi suất ít nhất hai lần trước năm 2026. Trong môi trường lãi suất thực suy giảm, các tài sản không sinh lãi như vàng và bạc luôn được hưởng lợi.

Nhưng chỉ lãi suất thì chưa đủ để giải thích nhịp tăng này. Điều khiến giá vàng vượt qua đỉnh cũ 4.381 USD/ ounce, thiết lập hồi tháng 10 là sự trở lại mạnh mẽ của nhu cầu trú ẩn an toàn.

Căng thẳng địa chính trị đang leo thang theo những hướng ít được chú ý nhưng mang tính cấu trúc: Mỹ siết chặt phong tỏa dầu mỏ Venezuela, gia tăng áp lực lên chính quyền Tổng thống Nicolás Maduro; Ukraine lần đầu tấn công một tàu chở dầu thuộc “hạm đội ngầm” của Nga tại Địa Trung Hải. Đây không phải các sự kiện đơn lẻ, mà là tín hiệu cho thấy rủi ro năng lượng và thương mại toàn cầu đang bước vào giai đoạn khó lường hơn.

Trong bối cảnh đó, vàng lại được định vị đúng vai trò truyền thống: tài sản phòng vệ cuối cùng trước bất ổn chính sách và xung đột.

Dòng tiền dài hạn đang thay đổi cấu trúc thị trường

Điểm khác biệt của chu kỳ tăng này nằm ở ai đang mua vàng. Dữ liệu Bloomberg cho thấy dòng vốn vào các quỹ ETF được bảo đảm bằng vàng đã tăng liên tục trong năm tuần, và theo Hội đồng Vàng Thế giới, lượng nắm giữ của các quỹ này tăng gần như đều đặn suốt năm, ngoại trừ tháng Năm.

Đáng chú ý hơn, các nhà đầu tư ETF đang bắt đầu “cạnh tranh” trực tiếp với các ngân hàng trung ương để giành nguồn cung vàng vật chất hạn chế, một hiện tượng hiếm gặp trong lịch sử thị trường. Goldman Sachs gọi đây là yếu tố làm gia tăng rủi ro tăng giá trong năm 2026, với kịch bản cơ sở của họ là 4.900 USD/ ounce.

Song song đó, các dòng vốn mới cũng xuất hiện. Theo Pepperstone, một số tổ chức tài chính doanh nghiệp và thậm chí các nhà phát hành stablecoin như Tether đang bắt đầu phân bổ vốn vào vàng. Điều này mở rộng nền tảng nhu cầu, khiến thị trường vàng trở nên “dày” hơn, khó sụp đổ hơn trong các nhịp điều chỉnh.

Bạc OANDA:XAGUSD : Khi đầu cơ và thiếu hụt nguồn cung gặp nhau

Nếu vàng là câu chuyện của chính sách và trú ẩn, thì bạc là câu chuyện của cấu trúc thị trường. Đà tăng gần 3% lên mức cao kỷ lục mới không chỉ đến từ tâm lý hưng phấn.

Sau đợt bán khống lịch sử hồi tháng 10, dòng vốn đầu cơ quay trở lại mạnh mẽ, trong khi nguồn cung vật chất tại các trung tâm giao dịch lớn vẫn gián đoạn. Đầu tháng này, khối lượng giao dịch bạc kỳ hạn tại Thượng Hải tăng vọt lên mức gần tương đương giai đoạn khủng hoảng tài chính trước đó, cho thấy nhu cầu phòng vệ và đầu cơ cùng tồn tại.

Sự kết hợp giữa thanh khoản đầu cơ và thiếu hụt vật chất khiến bạc trở thành kim loại biến động mạnh nhất trong nhóm, và cũng là con dao hai lưỡi đối với nhà đầu tư ngắn hạn.

Bạch kim: Câu chuyện thuế quan và Trung Quốc

Bạch kim là mảnh ghép ít được chú ý hơn, nhưng lại nói nhiều điều về thương mại toàn cầu. Giá tăng khoảng 125% trong năm, được thúc đẩy bởi việc các ngân hàng tích trữ kim loại tại Mỹ để phòng ngừa rủi ro thuế quan, trong khi xuất khẩu sang Trung Quốc duy trì mạnh nhờ nhu cầu gia tăng và sự xuất hiện của các hợp đồng giao dịch mới tại Sàn giao dịch tương lai Quảng Châu.

Việc bạch kim vượt 2.000USD/ ounce cho thấy thị trường kim loại quý không chỉ là câu chuyện của vàng, mà là một chu kỳ tái định giá rộng hơn đối với tài sản hữu hình.

Một đợt tăng “quá nóng” hay khởi đầu của điều gì đó dài hơn?

Kim loại quý đang hướng tới mức tăng trưởng hàng năm mạnh nhất kể từ năm 1979. Con số này tự nó đã là một cảnh báo. Nhưng khác với các bong bóng thuần túy, chu kỳ hiện tại được nâng đỡ bởi chính sách tiền tệ nới lỏng, địa chính trị phân mảnh và nhu cầu vật chất thực sự.

Ở thời điểm 11 giờ 13 phút giờ Hà Nội, giá vàng giao ngay ở mức 4.394,41 USSD/ ounce. Đó là một con số mang tính biểu tượng. Nó không chỉ phản ánh niềm tin vào vàng, mà còn phản ánh sự thiếu chắc chắn ngày càng lớn của trật tự kinh tế – chính trị toàn cầu.

Và khi sự bất định trở thành trạng thái bình thường mới, kim loại quý dù đắt đỏ, vẫn tiếp tục được lựa chọn như một nơi trú ẩn mà thị trường chưa tìm ra sự thay thế tương xứng.

Phân tích kỹ thuật và gợi ý Entry vàng OANDA:XAUUSD (Ngày 22 tháng 12)

Đà tăng của vàng không còn là một cú bật mang tính phản xạ. Nó đang vận hành như một chu kỳ tăng giá hoàn chỉnh, được củng cố đồng thời bởi cấu trúc kỹ thuật và bối cảnh vĩ mô.

Trên biểu đồ ngày, giá vàng đã phá vỡ dứt khoát vùng đỉnh lịch sử 4.380 Usd/ ounce, đóng cửa phía trên ngưỡng kháng cự cũ với thân nến mở rộng, một tín hiệu cho thấy dòng tiền không còn dè chừng. Việc bứt phá này diễn ra sau một giai đoạn tích lũy chặt chẽ trong kênh tăng trung hạn, hàm ý thị trường đã hoàn tất quá trình “hấp thụ cung” ở vùng giá cao.

Cấu trúc xu hướng vẫn nghiêng hoàn toàn về phía tăng:

Giá duy trì chuỗi đáy sau cao hơn đáy trước, không có dấu hiệu phá vỡ cấu trúc.

Các đường trung bình động ngắn và trung hạn tiếp tục dốc lên, đóng vai trò hỗ trợ động cho xu hướng.

RSI hồi phục trở lại vùng trên 60 sau nhịp điều chỉnh ngắn, phản ánh động lượng tăng được tái kích hoạt nhưng chưa rơi vào trạng thái quá mua cực đoan.

Về mặt kỹ thuật thuần túy, việc phá đỉnh lịch sử đã mở ra không gian giá mới, nơi các mốc Fibonacci mở rộng trở thành tham chiếu chính. Trong bối cảnh đó, các vùng mục tiêu tiếp theo lần lượt nằm tại:

4.410 – 4.440USD: vùng Fibo mở rộng 0,5 mục tiêu ngắn hạn đầu tiên.

4.530 – 4.540USD: vùng Fibo 0,618, nơi thị trường có thể xuất hiện nhịp chốt lời chiến thuật.

Xa hơn, nếu động lượng duy trì và bối cảnh vĩ mô không đổi, 700 – 4.950 USD là biên trên của kênh tăng trung hạn, đại diện cho pha tăng tiếp theo của chu kỳ.

Tuy nhiên, rủi ro không biến mất chỉ vì giá lập đỉnh. Khi vàng tăng nhanh trong môi trường thanh khoản cuối năm mỏng, những nhịp điều chỉnh kỹ thuật ngắn hạn là khó tránh khỏi. Rủi ro điều chỉnh sẽ trở nên rõ ràng hơn nếu:

Giá quay lại dưới vùng 4.380 và đóng cửa ngày không giữ được đỉnh cũ.

RSI hình thành phân kỳ âm trong khi giá tiếp tục tăng.

Trong kịch bản đó, vùng 4.285 – 4.300USD và sâu hơn là 4.130 – 4.150USD sẽ là các vùng kiểm định xu hướng, nơi quyết định xem đây chỉ là điều chỉnh lành mạnh hay khởi đầu của pha tích lũy mới.

Gợi ý Entry (Phục vụ phân tích, không thay thế một lời mời đầu tư)

Trong bối cảnh xu hướng tăng đã được xác nhận, chiến lược phù hợp không còn là “đuổi giá bằng mọi giá”, mà là đi theo xu hướng với kỷ luật vị thế.

Ưu tiên Buy theo xu hướng chính, không tìm Sell ngược chiều.

Entry an toàn: chờ các nhịp điều chỉnh kỹ thuật về vùng 330 – 4.350USD, nơi hội tụ hỗ trợ ngắn hạn và cấu trúc kênh tăng.

Entry tiếp diễn: nếu giá tích lũy chặt phía trên 4.380USD và phá vỡ đỉnh trong phiên với khối lượng cải thiện, có thể cân nhắc Buy breakout với vị thế nhỏ.

Dừng lỗ: đặt dưới vùng 4.280USD để tránh nhiễu cuối năm.

Chốt lời ngắn hạn: từng phần tại 4.410 – 4.440USD; giữ phần còn lại cho mục tiêu xa hơn nếu động lượng duy trì.

Trong giai đoạn hiện tại, vàng không còn giao dịch như một tài sản phòng thủ đơn thuần. Nó đang phản ánh một trật tự tiền tệ toàn cầu dịch chuyển chậm nhưng rõ ràng, nơi lãi suất thực, rủi ro địa chính trị và niềm tin vào tiền pháp định cùng lúc nghiêng về một phía. Và khi câu chuyện lớn chưa kết thúc, xu hướng chính vẫn xứng đáng được tôn trọng.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

Silver (XAG/USD) break out 64USDBối cảnh chung, câu chuyện bắt đầu từ một thị trường tưởng như ngủ quên. Tôi đã theo dõi thị trường bạc suốt nhiều năm, và hiếm có giai đoạn nào diễn biến nhanh, mạnh và đầy tính cấu trúc như năm 2025. Việc giá bạc vượt 60 Dollar vào ngày 9/12 chỉ là tín hiệu bề mặt. Đến ngày 11/12, mức 64,305 USD/ ounce xuất hiện như một điểm bùng nổ, đánh dấu không chỉ là kỷ lục giá, mà còn là sự thừa nhận rằng thị trường này đã bước sang một “kỷ nguyên khan hiếm” thực sự.

Câu chuyện đơn giản: cung không tăng – cầu tăng mạnh – đầu tư quay lại. Khi ba đường xu hướng cùng hội tụ, thị trường kim loại bạc bước vào một chu kỳ tăng giá mang tính cấu trúc, chứ không còn là các nhịp tăng mang tính chu kỳ ngắn.

“Bài viết được phân tích và xuất bản bởi @BestSC ”

“Một số nội dung được tham khảo và tổng hợp từ Bloomberg”

Tình trạng thiếu hụt kéo dài 5 năm, gốc rễ của cơn sóng tăng

Số liệu mới nhất từ Khảo sát Bạc Thế giới 2025 cho thấy thị trường bạc đang trải qua năm thứ 5 liên tiếp thiếu hụt. Sản lượng bạc khai thác toàn cầu chỉ khoảng 813 triệu ounce, đi ngang nhiều năm liền. Điều đáng chú ý là: phần lớn bạc được khai thác như sản phẩm phụ từ các mỏ đồng, chì, kẽm, nên việc tăng cung gần như bất khả thi trong ngắn hạn.

Nguồn cung bạc tái chế tăng nhưng vẫn không đủ. Khoảng cách thiếu hụt dự kiến riêng năm 2025 có thể lên đến 117 triệu ounce, thuộc nhóm cao nhất trong hơn một thập kỷ.

Tôi cho rằng chính sự thiếu hụt này đã tạo “đệm lực” giúp bạc âm thầm vượt trội hơn vàng trong suốt năm 2025.

Cầu tăng mạnh: công nghiệp – năng lượng xanh – đầu tư

Nếu cung là “vấn đề không sửa được”, thì cầu của bạc lại đang bước vào giai đoạn mở rộng nhanh chóng.

• Điện mặt trời tiếp tục ngốn bạc ở mức kỷ lục

• Điện tử, cảm biến, thiết bị y tế duy trì mức tăng trưởng đều

• Xe điện, AI-hardware, thiết bị công nghệ cao gia tăng nhu cầu về vật liệu dẫn điện/dẫn nhiệt chất lượng cao

• Và đặc biệt: đầu tư quay trở lại mạnh khi bất ổn lạm phát – địa chính trị – biến động tiền tệ trở thành “chất xúc tác”. Từ đầu năm 2025 đến tháng 12, giá bạc gần gấp đôi, tốc độ vượt cả vàng.

Diễn biến giá bứt phá từ ngưỡng 60USD, thiết lập mặt bằng mới

Từ cuối tháng 11, bạc đã bắt đầu rung lắc quanh vùng 58–59 USD. Khi vượt mốc 60 USD vào ngày 9/12, thị trường Mỹ mở cửa chỉ như “kích nổ”, đưa bạc thẳng lên 64,305 đô.

Điều đáng nói là: đây không phải cú spike. Đây là tái định giá. Dòng tiền quỹ, tổ chức và các nhà đầu tư công nghiệp đều đang phản ánh cùng một kỳ vọng: bạc đang bước vào mặt bằng giá mới, cao hơn, bền hơn, rộng hơn.

Vì sao bạc bền chắc? Góc nhìn tổng hợp của cá nhân

Tôi nhìn thấy ba động lực chính:

(1) Cung cố định – gần như không thể mở rộng trong ngắn hạn

Do 70% sản lượng bạc đến từ mỏ phụ, ngành này không thể “tăng tốc” chỉ vì giá tăng.

(2) Cầu công nghiệp vượt lên xu hướng dài hạn

AI, quang điện, EV, công nghệ xanh tạo ra chu kỳ tiêu thụ mới, mà bạc gần như không có vật liệu thay thế trực tiếp.

(3) Môi trường vĩ mô thúc đẩy đầu tư

Bất ổn địa chính trị + lạm phát dai dẳng + kỳ vọng Fed cắt giảm lãi suất + biến động USD = dòng tiền trú ẩn chảy mạnh vào bạc. Trong bối cảnh đó, bạc trở thành “kim loại kép”: vừa là industrial metal, vừa là strategic precious metal.

Triển vọng 2026, khoảng cách cung–cầu có thể nới rộng hơn

Theo dữ liệu cập nhật, năm 2026 khả năng cao vẫn tiếp tục thiếu hụt. Một số tổ chức đã nâng dự báo:

• Bank of America: mục tiêu 12 tháng: 65 USD

• BNP Paribas: mục tiêu cuối 2026: 100 USD

Lý do:

• Lạm phát kéo dài hơn dự kiến

• Chu kỳ cắt giảm lãi suất tiềm năng của Fed

• Dòng vốn ETF gia tăng

• Cầu công nghiệp tăng mạnh tại các thị trường mới nổi

Đây là bối cảnh “hoàn hảo” cho một chu kỳ tăng giá dài hạn.

Rủi ro là chi phí cao và vật liệu thay thế

Tuy nhiên, tôi vẫn giữ quan điểm thận trọng ở một số điểm:

• Các ngành nhạy cảm chi phí như quang điện có thể tối ưu giảm lượng bạc sử dụng

• Nếu lãi suất bất ngờ tăng trở lại hoặc lạm phát giảm nhanh, cầu đầu tư có thể hạ nhiệt

• Công nghệ tái chế có thể cải thiện nguồn cung – dù chậm

Bản chất chu kỳ này là uptrend cấu trúc, nhưng điều đó không loại trừ các đợt điều chỉnh ngắn, thậm chí sâu trong năm 2026.

Tác động chuỗi cung ứng, bạc thành kim loại chiến lược

Giá bạc tăng mạnh không chỉ là câu chuyện của nhà đầu tư. Các ngành công nghiệp đang chịu áp lực chi phí tăng, trong khi:

• Các công ty khai thác có nguồn cung ổn định được hưởng lợi lớn

• Những doanh nghiệp như Sierra Madre Gold and Silver, với mỏ La Guitarra mới vào giai đoạn khai thác thương mại và dự án Tepic giàu tiềm năng, trở thành tâm điểm chú ý

• Các quốc gia phụ thuộc vào sản xuất công nghệ cao có thể tăng dự trữ bạc chiến lược trong 2026–2027

Bạc đang bước ra khỏi vị thế “kim loại thứ cấp”, trở thành một kim loại chiến lược của nền kinh tế xanh.

Thị trường bước vào kỷ nguyên "thấp cung – cao cầu"

Tôi tin rằng thị trường bạc, sau khi vượt 64 Dollar, không chỉ đang phản ánh nhu cầu hiện tại mà còn định giá lại tương lai của chính mình: tương lai mà bạc đóng vai trò trung tâm trong câu chuyện năng lượng sạch, AI, công nghệ cao, và trong biểu đồ tài sản trú ẩn toàn cầu.

Khi cung không tăng và cầu không giảm, câu chuyện của bạc có thể không dừng ở 2025 hay 2026. Nó có thể mở ra một chu kỳ nhiều năm, nơi mức 100 Dollar chỉ là một trong những cột mốc trên đường đi.

Bài viết đến đây là hết, chúc bạn đọc nhiều sức khoẻ và hạnh phúc!

Kỳ vọng cắt giảm lãi suất tăng lên, vàng và bạc lên mức cao mớiVào ngày 2 tháng 9 (Quốc khánh nước Cộng Hoà Xã Hội Chủ Nghĩa Việt Nam), vàng OANDA:XAUUSD tiếp tục xu hướng tăng, đạt mức cao kỷ lục mới. Giá vàng sau khi phá vỡ mốc 3500 USD thì hiện giảm một chút và được giao dịch ở mức 3496 USD tương đương mức tăng 0,56% trong ngày.

Mối lo ngại của thị trường về những thách thức đối với tính độc lập của Cục Dự trữ Liên bang đã làm gia tăng tâm lý e ngại rủi ro của các nhà đầu tư, dẫn đến mức tăng vọt của vàng trong 2 tuần qua.

Trong suốt tháng 8, giá vàng quốc tế đã tăng hơn 5%, đánh dấu hiệu suất hàng tháng tốt nhất kể từ tháng 4 năm nay. Vào ngày 1 tháng 9, giá vàng tương lai COMEX đã đạt mức cao trong ngày là 3.557,1 đô la một ounce, mức cao kỷ lục.

Nhiều tổ chức đã tích cực nâng triển vọng giá vàng của họ. Khi giá vàng tiếp tục đạt mức cao mới, các công ty khai thác vàng thượng nguồn cũng đã chứng kiến thu nhập mạnh mẽ, với nhiều công ty đạt được mức tăng gấp đôi lợi nhuận ròng của họ. Tâm lý lạc quan ngắn hạn đối với vàng vẫn còn, và thị trường có thể sẽ duy trì đà tăng trưởng mạnh mẽ.

Tuần này, trước thềm công bố dữ liệu bảng lương phi nông nghiệp vào thứ Sáu, Hoa Kỳ sẽ công bố dữ liệu việc làm JOLTS, dữ liệu bảng lương phi nông nghiệp quy mô nhỏ của ADP và dữ liệu đơn xin trợ cấp thất nghiệp ban đầu hàng tuần.

Chúng tôi sẽ tập trung vào hiệu suất của những dữ liệu này để định hướng cho kỳ vọng về bảng lương phi nông nghiệp. Hơn nữa, Chủ tịch Cục Dự trữ Liên bang Powell đã gửi một tín hiệu rõ ràng mang tính ôn hòa tại hội nghị chuyên đề Jackson Hole. Ông không chỉ thừa nhận rủi ro tiềm ẩn gia tăng trên thị trường lao động mà còn công bố sự thay đổi trong khuôn khổ chính sách tiền tệ từ mục tiêu lạm phát trung bình sang mục tiêu lạm phát linh hoạt, làm suy yếu khả năng lạm phát vượt ngưỡng.

Tuyên bố này đã trực tiếp đẩy kỳ vọng của thị trường về việc cắt giảm lãi suất vào tháng 9 lên trên 90%. Kỳ vọng lạc quan về việc Fed cắt giảm lãi suất trong tháng này tiếp tục gia tăng, và chỉ số đồng Dollar Mỹ tiếp tục suy yếu. Giá bạc đã vượt qua mốc 40 Dollar mỗi ounce lần đầu tiên kể từ năm 2011 và đang tiến gần đến mức cao nhất mọi thời đại. Trong bối cảnh áp lực ngắn hạn lên các tài sản rủi ro, cá nhân tôi vẫn tiếp tục lạc quan về hiệu suất của vàng và bạc.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Trên biểu đồ hàng ngày, vàng đã phá vỡ mốc đỉnh mọi thời đại 3500USD và giảm nhẹ, nhưng mức giảm giá hiện tại cũng chưa đáng kể.

Trong khi đó, như đã đề cập với bạn đọc trong xuất bản số ra trước rằng, nếu vàng tiếp tục phá vỡ mốc 3.500USD chúng ta sẽ phải sử dụng Fibonacci mở rộng để tìm kiếm điểm đến tiếp theo. Nhưng điều kiện để có thể sử dung Fibonacci mở rộng là có một nhịp điều chỉnh giảm hoặc tăng trong một xu hướng, và hiện tại thì vàng đang tăng thẳng đứng mà không có một nhịp điều chỉnh nào.

Tôi sẽ đưa ra một giả thuyết rằng vàng sẽ điều chỉnh về mốc 3.450USD như mô tả trên biểu đồ, thì điểm đến tiếp theo sau khi mốc 3.500USD bị phá vỡ sẽ là 3.522USD và nhiều hơn là 3.544USD lần lượt là vị trí của Fibonacci mở rộng 0.382% và 0.50%.

Xu hướng của giá vàng không thay đổi với xu hướng tăng chiếm lĩnh biểu đồ cùng các điều kiện kỹ thuật như Chỉ số sức mạnh tương đối RSI hướng lên dốc đứng mà chưa đi lên hoàn toàn khu vực quá mua, cũng không có dấu hiệu nào cho thấy khả năng gấp khúc đi xuống dưới mức 80 từ RSI, cho thấy dư địa tăng về mặt động lực chưa suy giảm.

Một kênh giá xu hướng tăng mới cũng được hình thành, chú ý bởi kênh giá tăng (b), trong đó thì kênh giá trung hạn (a) cũng là kênh giá xu hướng tăng.

Trong ngày, triển vọng tăng giá của giá vàng sẽ được chú ý lại bởi các vị trí như sau.

Hỗ trợ: 3.450USD

Kháng cự: 3.500USD

Bài viết đến đây là hết, chúc bạn đọc ngày nghỉ lễ (Quốc khánh nước Việt Nam Xã Hội Chủ nghĩa, dân tộc Việt Nam anh hùng) nhiều niềm vui và hạnh phúc.

@BestSC – Biên tập, phân tích và xuất bản nội dung

Trong mùa này cần có những chiến lược này mới tránh thua được💰MỘT VÀI CHIẾN LƯỢC GIAO DỊCH TRONG MÙA EARNING REPORT

🤩 Mình có một thú vui nho nhỏ hàng ngày là tìm những mã stocks tiềm năng có Earning Report sau giờ market (after hour) hoặc pre-market của phiên hôm sau để giao dịch tìm kiếm lợi nhuận. Mùa Earning Report có thể là thời điểm stocks có sự biến động cao hơn bình thường, và nó đồng nghĩa với việc gia tăng rủi ro cũng như đem lại cơ hội kiếm tiền. Mình muốn cùng chia sẽ và tìm hiểu một số chiến lược giao dịch quyền chọn (options) mà chúng ta có thể sử dụng trong mùa Earning Report.

1️⃣ Tổng quan về Earning Report - Báo cáo Thu nhập:

👉 Mùa thu nhập có thể là thời điểm mà giá cổ phiếu có thể biến động lớn hơn bình thường. Độ biến động ngụ ý (Implied Volatility - IV) cũng có thể tăng lên mức cao bất thường trong những ngày hoặc tuần có diễn biến của việc công bố thu nhập. Đó là vì báo cáo thu nhập được coi là sự thông báo về tình trạng của công ty, và những thông tin trong bản Earning Report có thể có tác động đáng kể đến giá cổ phiếu của công ty đó.

👉 Các nhà phân tích theo dõi các công ty bằng cách theo dõi các chỉ số hiệu suất chính, sau đó đưa ra báo cáo về mức độ ảnh hưởng đối với báo cáo thu nhập gần đây nhất của công ty có thể ảnh hưởng đến thu nhập trong tương lai. Chính những kỳ vọng này thường thúc đẩy phản ứng của thị trường đối với báo cáo thu nhập thực tế sau khi báo cáo được phát hành mỗi quý.

👉 Nhiều nhà giao dịch quyền chọn (option traders) xem sự biến động giá là một cơ hội tiềm năng. Do đó, mỗi người sẽ có các chiến lược quyền chọn cổ phiếu riêng phù hợp với cách giao dịch của mỗi người trong mùa thu nhập.

👍 Trước khi đi vào các chiến lược tùy chọn thu nhập cụ thể, chúng ta cần xem xét tình trạng của thị trường đối với mã chứng khoán trong tuần báo cáo thu nhập. Chúng bao gồm sự biến động, sự không chắc chắn và khả năng biến động giá cổ phiếu lớn hay không khi dữ liệu thu nhập được đưa vào. Mình thường kiểm tra Put/Call ratios, IV%, Put/Call money ratios, history earning, cùng những điều kiện, kết quả kinh doanh quá khứ và hiện tại, etc… trước khi đưa ra quyết định.

2️⃣ Tình trạng báo cáo thu nhập - Đánh bại, bỏ lỡ hoặc rớt hạng (Beat, Miss, hoặc Fall in Line):

👉 Giá cổ phiếu được thúc đẩy bởi nhiều yếu tố khác nhau, nhưng nhiều nhà đầu tư cho rằng giá về cơ bản là giá trị hiện tại của lợi nhuận kỳ vọng trong tương lai. Những dữ liệu thu nhập — thu nhập trên mỗi cổ phiếu (EPS), doanh thu (revenue), lợi nhuận ròng (net profit) và các con số khác — có thể cung cấp manh mối về tình trạng tài chính của công ty.

👉 Cùng với việc công bố thu nhập, các công ty thường tổ chức một cuộc gọi hội nghị trong đó các giám đốc điều hành công ty đưa ra hướng dẫn về thu nhập và doanh thu trong tương lai, tình hình nền kinh tế, bối cảnh cạnh tranh và các thông tin khác có thể không được nêu rõ khi đọc báo cáo tài chính của công ty. Vì vậy, tiền đặt cược có thể cao khi công bố thu nhập.

👉 Nếu công ty vượt qua kỳ vọng thu nhập, có thể giá cổ phiếu sẽ có một động thái đáng kể để tăng. Ngược lại, việc không đáp ứng được kỳ vọng (thu nhập bị bỏ lỡ) có thể có nghĩa giá cổ phiếu sẽ giảm mạnh. Khi thu nhập được báo cáo là phù hợp với kỳ vọng, có thể có rất ít biến động. Tóm lại, sự biến động này cho dù là trong chiều hướng nào thì nó cũng đại diện cho sự không chắc chắn.

👍 Nếu bạn là một nhà giao dịch quyền chọn (option trader) và bạn có ý kiến về kết quả của một đợt phát hành sắp tới (có thể bạn nghĩ rằng công ty sẽ vượt quá kỳ vọng và tăng cao hơn hoặc ngược lại là không đạt con số của nó và giảm xuống), bạn có thể muốn giao dịch theo cách đơn giản là mua quyền chọn Call hoặc mua quyền chọn Put một chiều. Nhưng cách này có thể không phải là chiến lược lựa chọn tốt nhất để giao dịch Earning Report.

👍 Do giá quyền chọn mua cổ phiếu thường được nâng cao nhờ mức độ IV cao hơn trước khi phát hành, và chúng thường trở lại bình thường sau khi thu nhập được báo cáo. Vì vậy, để kiếm lợi nhuận từ giao dịch quyền chọn một chiều, bạn cần phải đi đúng hướng và động thái cần phải đủ lớn để chấp nhận sự sụt giảm trong Implied Volatility - biến động ngụ ý (điều dẫn đến giá options giảm).

👍 Giả sử bạn có quan điểm lạc quan (hoặc ngược lại) về việc bản báo cáo thu nhập sắp tới của một công ty và bạn đang cân nhắc giao dịch tìm lợi nhuận với các tùy chọn . Mình có một vài gợi ý như sau:

➡️ Mua một single-leg call (hoặc put)

➡️ Thực hiện lệnh call vertical spread

➡️ Sử dụng lệnh iron condor

3️⃣ Một vài chiến lược Options cơ bản cho Earning Report plays:

❇️ Chiến lược #1 - Mua một lệnh Call (hoặc Put):

Bạn có thể mua một quyền chọn Call nêu bạn nghĩ giá sẽ đi lên hoặc mua một quyền chọn Put khi giá đi xuống.

❇️ Chiến lược#2: Bull Call Spread

👉 Đây là chiến lược sử dụng 2 lệnh quyền chọn Call kết hợp lại, 2 lệnh này sẽ tạo ra lợi nhuận khi giá của mã stocks đi lên.

👍 Bull Call Spread hay còn gọi là Debit Call Spread, bao gồm 2 lệnh Call cùng ngày đáo hạn nhưng khác Strike. Một lệnh Buy một lệnh Sell. Lệnh Sell Call cao hơn lệnh Buy Call. Vậy khi Buy Call sẽ cần bỏ nhiều tiền hơn khi Sell Call, cho nên khi vào cặp lệnh này bạn sẽ phải chi tiền ra (debit), premium.

👉 Ví dụ cho dễ hiểu như sau: Giả sử giá cổ phiếu ABC đang ở mức $40, bạn dự kiến ABC sẽ đi lên nhưng không thể đi lên quá $45, bạn mua Call $40 và bán call $45.

🔸 Lợi nhuận tối đa = Strike Bán Call – Strike Mua Call – Tiền bỏ ra (premium) – Commission

🔸 Bạn sẽ đạt lợi nhuận tối đa khi giá cổ phiếu cao hơn strike Sell Call.

🔸 Thua tối đa = Tiền bỏ ra (premium) + commission

🔸 Lỗ tối đa khi giá cổ phiếu thấp hơn strike Long Call

🔸 Điểm hòa vốn = Strike Long Call + tiền bỏ ra (premium)

👉 Ví dụ chi tiết hơn về Bull Call Spread:

Cổ phiếu ABC đang ở giá 42, và dự kiến sẽ tăng, bạn mua Bull Call Spread bằng cách mua Call strike $40 với giá premium $3 - nghĩa là $300 cho một contract và bán Call $45 thu về $100. Vậy tổng tiền chi ra là $200.

Giả sử ABC tăng đến giá $46 khi đáo hạn. Tất cả 2 lệnh Call đều In The Money, lệnh Call 40 có giá trị $600 và lệnh Call 45 có giá trị $100, vậy tổng 2 lệnh bạn sẽ có $500, trừ chi phí $200 thì bạn còn lời $300 tương đương 150%.

❇️ Chiến lược#3 - Iron Condor:

👉 Iron condor là một chiến lược quyền chọn bao gồm hai lệnh Puts (một lệnh mua Put và một lệnh bán Put) và hai lệnh mua Calls (một lệnh mua call và một lệnh bán call) và bốn giá thực hiện, tất cả đều có cùng ngày hết hạn. Phương pháp iron condor kiếm được lợi nhuận tối đa khi giá mã stocks đóng cửa giữa các mức giá trung bình khi hết hạn. Nói cách khác, mục tiêu là thu lợi nhuận từ sự biến động thấp của tài sản cơ sở.

🔹 Mua một lệnh Put với giá thực hiện A (giá thấp hơn).

🔹 Bán lệnh Put với giá thực hiện B (cao hơn một chút).

🔹 Bán một lệnh Call với giá thực hiện C (cao hơn).

🔹 Mua một lệnh Call với giá thực hiện D (cao nhất).

4️⃣ Tổng kết:

👉 Việc xem xét các chiến lược tùy chọn giao dịch mùa Earning Report cho chúng ta đầy ắp những cơ hội giao dịch tiềm năng. Nhưng hãy chú ý đến mức độ Impied Volatility của các mã giao dịch. Trên đây chỉ là ba chiến lược trong số rất nhiều chiến lược.

😀 Nếu bạn có những chiến lược nào hiệu quả hơn xin hãy chia sẽ hoặc góp ý để tất cả chúng ta có thể cùng tham khảo và học hỏi.

————————————————————————

🚫 Xin các bạn hãy lưu ý rằng những chia sẽ trong bài viết này hoàn toàn dành cho mục đích chia sẽ và tham khảo. Chúng không phải, và không nên được coi là lời khuyên tài chính. Giao dịch quyền chọn liên quan đến những rủi ro nhất định và có thể không phù hợp với tất cả các nhà đầu tư.

______________________////_______________

Happy Trading Everyone 😊👍

Bạc 28/12 Phân tích Bạc 28/12:

Giá Bạc Tăng Do Đồng USD Giảm Nhẹ

- Các yếu tố tác động làm đồng USD giảm giá như việc giảm nhu cầu trú ẩn an toàn khi thị trường chứng khoán Mỹ tiếp tục phục hồi, giới đầu tư kỳ vọng FED có động thái ôn hòa hơn một chút do mối đe dọa từ omicron. Tuy nhiên, đồng USD vẫn được hỗ trợ do lợi suất trái phiếu kỳ hạn 10 năm tăng, điều này đã cải thiện sự chênh lệch lãi suất của đồng USD.

- Bạc đã duy trì đà tăng trong cả tuần trước và chạm mức cản 23. Khả năng Bạc sẽ có nhịp điều chỉnh và test sâu lại rồi mới bắt đầu tăng lại

Chiến lược giao dịch:

Sell giá hiện tại: 23.000

SL 23.200

TP 22.111

Nhận định thị trường - tuần (20-26/9) | Phần 1Nhận định thị trường - tuần (20-26/9) | Phần 1

Trong video tôi nhận định các cặp tiền sau:

- DXY

- XAU/USD

- XAUG/USD

- AUD/USD

- EUR/USD

- GBP/USD

Giao dịch Forex sử dụng đòn bẩy tiềm ẩn rủi ro cao và có thể không phù hợp với tất cả các nhà đầu tư. Mọi thông tin tại video trên chỉ mang tính chất tham khảo và không có giá trị tín hiệu giao dịch.

Cám ơn các bạn đã theo dõi.

Chúc các bạn có một ngày giao dịch thật nhiều thành công, xin chào và hẹn gặp lại ở video lần sau.

Nhận định thị trường - tuần (6-12/9) | Phần 1Đây là nhận định thị trường tuần tiếp theo (6-12/9) - Phần 1

Trong video tôi nhận định các cặp tiền sau:

- DXY

- XAU/USD

- XAUG/USD

- AUD/USD

- EUR/USD

Giao dịch Forex sử dụng đòn bẩy tiềm ẩn rủi ro cao và có thể không phù hợp với tất cả các nhà đầu tư. Mọi thông tin tại video trên chỉ mang tính chất tham khảo và không có giá trị tín hiệu giao dịch.

Cám ơn các bạn đã theo dõi.

Chúc các bạn có một ngày giao dịch thật nhiều thành công, xin chào và hẹn gặp lại ở video lần sau.