Vàng đạt mốc mục tiêu 3.600USD, thị trường tiếp tục chú ý CPI MỹGiá vàng OANDA:XAUUSD giao đã tiếp tục tăng vọt, đạt mức cao kỷ lục 3.600USD/ ounce vào thứ Sáu tuần vừa qua, do dữ liệu bảng lương phi nông nghiệp của Hoa Kỳ yếu kém bất thường. Thị trường hiện tin rằng có 10% khả năng Cục Dự trữ Liên bang sẽ cắt giảm lãi suất 50 điểm cơ bản vào tháng 9, khiến các nhà đầu tư cảnh giác với nguy cơ cắt giảm lãi suất đáng kể tại cuộc họp này.

Cục Thống kê Lao động Hoa Kỳ đã công bố báo cáo hôm thứ Sáu cho biết bảng lương phi nông nghiệp đã tăng 22.000 trong tháng 8, thấp hơn nhiều so với mức tăng 75.000 mà các nhà kinh tế dự kiến. Ngoài ra, tỷ lệ thất nghiệp của Hoa Kỳ đã tăng lên 4,3% trong tháng 8, mức cao nhất kể từ năm 2021, làm dấy lên lo ngại rằng thị trường lao động có thể đang trong tình trạng suy thoái nghiêm trọng hơn.

Sau khi dữ liệu bảng lương phi nông nghiệp được công bố, đồng Dollar Mỹ suy yếu trên diện rộng và giá vàng tăng mạnh. Giá vàng đạt 3.600USD/ ounce sau khi dữ liệu bảng lương phi nông nghiệp được công bố, lập mức cao kỷ lục.

Với Chỉ số Dollar Mỹ (DXY), theo dõi đồng bạc xanh so với 6 loại tiền tệ chính, đóng cửa giảm gần 0.6% ở mức 97.74 vào thứ Sáu.

Lợi suất trái phiếu kho bạc Mỹ cũng giảm mạnh vào thứ Sáu. Lợi suất trái phiếu kỳ hạn 10 năm giảm hơn 8,5 điểm cơ bản xuống còn 4.076%. Lợi suất thực tế của Mỹ (tính bằng cách trừ kỳ vọng lạm phát khỏi lợi suất danh nghĩa) giảm gần 9 điểm cơ bản xuống còn 1.696%.

Vàng có mối tương quan nghịch với đồng Dollar Mỹ và Lợi suất trái phiếu kho bạc Mỹ, nếu 2 chỉ số này giảm tức là nó đã cung cấp hỗ trợ cho giá vàng.

Cục Dự trữ Liên bang có khả năng sẽ cắt giảm lãi suất 50 điểm cơ bản vào tháng 9

Theo công cụ "Fed Watch" của CME, khả năng Fed giữ nguyên lãi suất trong tháng 9 là 0, khả năng cắt giảm lãi suất 25 điểm cơ bản là 88,3% và khả năng cắt giảm lãi suất 50 điểm cơ bản là 11,7% (xác suất là 0 trước khi công bố dữ liệu bảng lương phi nông nghiệp).

Giá vàng OANDA:XAUUSD hiện đang đạt mức cao mới khi giới đầu cơ giá lên nhận thấy xu hướng việc làm suy yếu đáng kể là dấu hiệu của nhiều đợt cắt giảm lãi suất. Triển vọng của vàng vẫn lạc quan khi lo ngại về việc làm tiếp tục lấn át lạm phát trong ngắn hạn và trung hạn.

Giá vàng OANDA:XAUUSD đã tăng 37% trong năm nay, chủ yếu do đồng Dollar yếu hơn, hoạt động mua vào của các ngân hàng trung ương, khả năng áp dụng chính sách tiền tệ ôn hòa và sự gia tăng bất ổn về địa chính trị và kinh tế.

Bản thân vàng không tạo ra lãi suất, nhưng nó sẽ hoạt động tốt trong môi trường lãi suất thấp hoặc bất ổn cao, khiến vàng trở thành nơi trú ẩn an toàn cho tiền của nhà đầu tư.

Triển vọng giá vàng là tích cực khi tính độc lập của Cục Dự trữ Liên bang đang bị đe dọa sau nỗ lực sa thải Thống đốc Fed Tim Cook của Trump, làm suy yếu đồng Dollar và thúc đẩy sự ưa chuộng của nhà đầu tư đối với kim loại quý này. Các nhà giao dịch vàng đang tập trung vào dữ liệu Chỉ số Giá tiêu dùng (CPI) của Hoa Kỳ vào tuần tới. Nếu lạm phát tiếp tục giảm, điều đó sẽ củng cố lập luận cho việc cắt giảm lãi suất tại cuộc họp ngày 16-17 tháng 9.

Dữ liệu kinh tế cần chú ý vào tuần tới

Thứ Tư: Chỉ số giá sản xuất của Hoa Kỳ

Thứ Năm: Cuộc họp chính sách tiền tệ của Ngân hàng Trung ương Châu Âu, Chỉ số giá tiêu dùng Hoa Kỳ ; Số đơn xin trợ cấp thất nghiệp hàng tuần của Hoa Kỳ

Thứ Sáu: Tâm lý người tiêu dùng sơ bộ của Đại học Michigan

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Trước tiên, vàng đã đạt được mức giá nguyên 3.600USD là mức mục tiêu và cũng là đỉnh mọi thời đại mới.

Hiện tại, các điều kiện kỹ thuật và vị trí kỹ thuật đều củng cố cho xu hướng tăng giá, với kênh giá (b) tăng giá định hướng trong ngắn hạn và hỗ trợ chính từ EMA21. Trong khi đó thì Chỉ số sức mạnh tương đối RSI chưa cung cấp bất kỳ tín hiệu nào cho thấy khả năng điều chỉnh về mặt động lực, ngay cả khi nó đã hoạt động một thời gian ở khu vực quá mua (80 đến 100).

Trước mắt, vàng có thể sẽ kiểm tra lại mức đỉnh mọi thời đại, sau đó mục tiêu vào khoảng 3.613USD trong ngắn hạn, là điểm giá của Fibonacci mở rộng theo xu hướng 0.382%. Và hỗ trợ gần nhất được chú ý tại mức 3.574USD là điểm giá của Fibonacci mở rộng 0.236%.

Miễn là vàng vẫn ở trên mức 3.550USD thì nó vẫn chưa có được điều kiện cho một đợt điều chỉnh giảm, các đợt giảm giá bởi hoạt động chốt lời cũng chỉ nên được coi là một động thái trong ngắn hạn chứ không phải một xu hướng.

Cuối cùng, xu hướng tổng thể của vàng là tăng giá, các điểm đáng chú ý cũng sẽ được liệt kê lại như sau.

Hỗ trợ: 3.574 – 3.550USD

Kháng cự: 3.600 – 3.613USD

Như mọi khi, chúc bạn đọc tuần làm việc mới sắp bắt đầu nhiều sức khoẻ, thành công và hạnh phúc.

@BestSC – Biên tập, phân tích và xuất bản nội dung

Dollar

Tâm điểm hội nghị Jackson Hole, điểm tựa duy nhất của Dollar MỹGiá vàng OANDA:XAUUSD tiếp tục tăng vào phiên giao dịch châu Âu hôm nay thứ Tư (ngày 13 tháng 8) do dữ liệu lạm phát nhẹ của Hoa Kỳ làm dấy lên kỳ vọng về việc Cục Dự trữ Liên bang cắt giảm lãi suất vào tháng 9, trong khi đồng Dollar Mỹ yếu hơn cũng thúc đẩy nhu cầu vàng.

Tính đến thời điểm đưa tin, giá vàng giao ngay tăng 0,53% lên trên 3.360USD, cố gắng lấy lại đà tăng sau đợt lao dốc hôm thứ Hai.

Chỉ số Dollar Mỹ (Dxy) chạm mức thấp nhất trong hai tuần, khiến vàng định giá bằng Dollar trở nên hấp dẫn hơn.

Đồng Dollar đã gặp khó khăn kể từ tháng 8, và xu hướng này dường như vẫn tiếp tục sau khi một dữ liệu quan trọng khác được công bố hôm qua.

Báo cáo thị trường lao động Hoa Kỳ đầu tháng này ban đầu đã tác động đến đồng bạc xanh, nhưng dữ liệu CPI mới nhất của Hoa Kỳ đã gây thêm áp lực vì không cho thấy lạm phát tăng tốc rõ ràng do thuế quan trong tháng 7.

Dữ liệu giá tiêu dùng công bố hôm thứ Ba cho thấy CPI cốt lõi tăng 0,3% trong tháng 7, phù hợp với kỳ vọng của các nhà kinh tế.

Mức tăng vừa phải trong các nhóm hàng liên quan đến thuế quan đã mang lại sự an tâm rằng thuế quan sẽ không tạo ra áp lực lạm phát quá mức.

Dữ liệu lạm phát hôm qua củng cố khả năng Fed sẽ có lập trường ôn hòa hơn vào tháng 9, và đây chính xác là điều thị trường đang kỳ vọng. Đặc biệt là khi Fed ngày càng bị chính trị hóa và Trump tiếp tục gây áp lực buộc ngân hàng trung ương phải cắt giảm lãi suất.

Hôm qua, Tổng thống Hoa Kỳ Donald Trump một lần nữa kêu gọi Cục Dự trữ Liên bang cắt giảm lãi suất sau khi báo cáo lạm phát tháng 7 được công bố. Tuy nhiên, tổng thống không nêu rõ mức cắt giảm lãi suất là bao nhiêu.

Thị trường hiện đang chú ý đến bài phát biểu của Chủ tịch Cục Dự trữ Liên bang Powell tại Cuộc họp thường niên của Ngân hàng Trung ương Toàn cầu Jackson Hole , nhưng ông có thể sẽ đồng tình với các đồng nghiệp hoặc chỉ đơn giản là nhắc lại rằng các quyết định sẽ được đưa ra dựa trên tất cả dữ liệu.

Điểm tựa duy nhất của đồng Dollar nằm ở việc thị trường đã hoàn toàn định giá được khả năng cắt giảm lãi suất vào tháng 9. Đến cuối năm, các nhà giao dịch đang định giá tổng cộng khoảng 60 điểm cơ bản cho các đợt cắt giảm lãi suất. Do đó, trừ khi thị trường tin tưởng hơn vào việc cắt giảm lãi suất liên tiếp vào tháng 9, tháng 10 và tháng 12, thì việc mở rộng kỳ vọng ôn hòa hơn nữa có thể bị hạn chế.

Vàng, một tài sản không sinh lời thường được coi là nơi trú ẩn an toàn trong thời kỳ bất ổn kinh tế hoặc địa chính trị, có xu hướng hấp dẫn hơn trong môi trường lãi suất thấp.

@BestSC – Biên tập, xuất bản nội dung

Sự phân kỳ chính sách EU và Mỹ, cấu trúc EUR/USD không đổiEUR/USD OANDA:EURUSD tăng áp sát mức Kháng cự 1 (1.17150), do các yếu tố như dữ liệu lạm phát của Mỹ và áp lực từ Tổng thống Trump lên Cục Dự trữ Liên bang. Thị trường đang tập trung vào kỳ vọng Fed sẽ cắt giảm lãi suất vào tháng 9 (khả năng 91%). Sự chú ý ngắn hạn đang tập trung vào dữ liệu kinh tế và các bài phát biểu chính thức từ nhiều quốc gia châu Âu và châu Mỹ.

Khẩu vị rủi ro của thị trường cao và kỳ vọng Fed sẽ cắt giảm lãi suất rất lớn

Thị trường duy trì khẩu vị rủi ro cao, sau khi công bố dữ liệu Chỉ số giá tiêu dùng (CPI).

Mặc dù tốc độ tăng trưởng CPI cốt lõi theo năm bất ngờ phục hồi lên 3,1% vào tháng 7 (số liệu trước đó: 2,9%, dự kiến: 3,0%), lạm phát chung vẫn ổn định ở mức 2,7% (dự kiến: 2,8%). Những người tham gia thị trường đang tập trung có chọn lọc vào các tín hiệu nới lỏng và đang định giá vào đợt cắt giảm lãi suất vào tháng 9 từ Cục Dự trữ Liên bang. Xác suất tăng 25 điểm cơ bản đã vượt quá 90%.

Sau khi công bố dữ liệu vào ngày 12 tháng 8, Trump đã công khai chỉ trích Powell là "quá chậm" trong việc cắt giảm lãi suất và đe dọa sẽ kiện Powell về việc cải tạo tòa nhà Cục Dự trữ Liên bang. Nhận xét này càng làm tăng thêm kỳ vọng của thị trường về một sự thay đổi chính sách.

Các tuyên bố gần đây từ các quan chức Cục Dự trữ Liên bang đã khác nhau:

• Chủ tịch Fed Kansas City Jeffrey Schmid vẫn duy trì lập trường diều hâu, nhấn mạnh sự cần thiết phải duy trì lập trường chính sách hạn chế vừa phải;

• Chủ tịch Fed Richmond, Thomas Barkin, vẫn giữ lập trường trung lập, tin rằng định hướng chính sách tiền tệ hiện tại là phù hợp, nhưng cảnh báo rằng Fed sẽ tiếp tục chịu áp lực cân bằng lạm phát và việc làm.

• Đáng chú ý, Stephen Milan, ứng cử viên của Trump vào Hội đồng Thống đốc Cục Dự trữ Liên bang, đã nhấn mạnh trong một cuộc phỏng vấn với CNBC rằng "sự độc lập của Cục Dự trữ Liên bang là rất quan trọng", nhưng do Thượng viện vẫn chưa hoàn tất quy trình phê duyệt đề cử, ông không đưa ra thêm bình luận nào về các chính sách cụ thể.

Dữ liệu yếu kém của châu Âu làm dấy lên lo ngại về đà phục hồi

Dữ liệu kinh tế tại châu Âu cho thấy kỳ vọng yếu hơn. Chỉ số Tâm lý Kinh tế ZEW, do Trung tâm Nghiên cứu Kinh tế Châu Âu (ZEW) công bố, đã giảm mạnh từ 36,1 xuống 25,1 trong tháng 8.

Dữ liệu của Đức đặc biệt đáng lo ngại. Bị kéo xuống bởi tiến độ chậm hơn dự kiến của thỏa thuận thương mại Mỹ-EU và sản lượng kinh tế suy giảm trong quý II, chỉ số ZEW của Đức đã giảm mạnh từ 52,7 xuống 34,7, thấp hơn đáng kể so với kỳ vọng của thị trường là 39,8. Điều này cho thấy những lo ngại về đà phục hồi kinh tế của Khu vực đồng Euro.

Sự phân kỳ chính sách tiền tệ chi phối xu hướng trung hạn của đồng euro

Theo dữ liệu của PrimeMarketTerminal, khả năng Cục Dự trữ Liên bang Mỹ (Fed) cắt giảm lãi suất 25 điểm cơ bản tại cuộc họp ngày 16-17 tháng 9 đã lên tới 91%.

Trong khi đó, đường lối chính sách của Ngân hàng Trung ương Châu Âu (ECB) cho thấy sự phân kỳ đáng kể, với khả năng 94% duy trì lãi suất trong tháng 9 và chỉ có 9% khả năng cắt giảm 25 điểm cơ bản.

Sự phân kỳ chính sách này tiếp tục chi phối xu hướng trung hạn của EUR/USD chủ yếu theo hướng tích cực.

Phân tích triển vọng kỹ thuật EUR/USD OANDA:EURUSD

Về phần phân tích kỹ thuật, cấu trúc của EUR/USD không có sự thay đổi nào về các vị trí và xu hướng. Vì vậy, những nội dung đã được gửi đến bạn đọc trong biểu đồ từ tuần trước được giữ nguyên, và bạn đọc có thể xem bên trong biểu đồ.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng sẽ thế nào từ hội nghị Mỹ - Nga, 2 trường hợp 2 xu hướng

Vàng cũng sẽ biến động dựa trên buổi "họp lớp" của Trump và Putin dự kiến vào thứ Sáu tuần này. Nếu anh em vui vẻ ăn liên hoan, đi hát rồi rủ mấy lãnh đạo EU như "Đức, Pháp,..." đi tiếp tăng 3 thì vàng sẽ chịu áp lực nhanh chóng bị bán tháo trong ngắn hạn.

Ngược lại, nếu Trump và Putin vẫn nhớ về "cờ rút Zenlensky" tranh giành cả một tuổi học trò mà không chịu chấp nhận rằng cô ấy đã 1 chồng 4 đứa con, sau đó hẹn nhau ra cổng trường giải quyết mâu thuẫn và về nhà đăng bài bóc phốt nhau thì Vàng sẽ nhanh chóng nhận hỗ trợ (lực đẩy sẽ là rất mạnh mẽ).

@BestSC

Tin tức, phân tích cơ bản và biểu đồ kỹ thuật USD/JPYĐồng yên Nhật đã đối mặt với đợt bán tháo mới trong phiên giao dịch châu Á hôm thứ Sáu, khi biên bản cuộc họp của Ngân hàng Trung ương Nhật Bản (BoJ) bày tỏ sự nghi ngờ về triển vọng tăng lãi suất và dữ liệu kinh tế yếu kém của Nhật Bản. Trong khi thị trường chứng khoán mạnh lên và đồng Dollar Mỹ phục hồi nhẹ đã đẩy tỷ giá USD/JPY lên trên mức 147, kỳ vọng về việc Cục Dự trữ Liên bang (Fed) sẽ cắt giảm lãi suất vào tháng 9 đã hạn chế đà tăng giá của đồng Dollar, khiến tỷ giá hối đoái tiếp tục biến động trong ngắn hạn.

Biên bản cuộc họp chính sách ngày 30-31 tháng 7 của BoJ cho thấy mặc dù hầu hết các thành viên vẫn ủng hộ việc tăng lãi suất trong tương lai, nhưng họ bày tỏ lo ngại về tác động tiêu cực của thuế quan Mỹ đối với nền kinh tế Nhật Bản, làm giảm bớt kỳ vọng của thị trường vào việc tăng lãi suất trong ngắn hạn.

Trong khi đó, dữ liệu tiêu dùng hộ gia đình của Nhật Bản càng gây áp lực lên tâm lý đồng yên. Chi tiêu hộ gia đình tại Nhật Bản đã giảm 5,2% so với tháng trước trong tháng 6, mức giảm lớn nhất kể từ tháng 1 năm 2021, phản ánh tác động tiêu cực đáng kể của việc giá cả tăng lên chi tiêu tiêu dùng, làm suy yếu thêm triển vọng phục hồi kinh tế của Nhật Bản.

Sức mạnh liên tục của thị trường chứng khoán Nhật Bản cũng làm giảm nhu cầu đối với các tài sản trú ẩn an toàn. Chỉ số Topix đã vượt qua 3.000 điểm lần đầu tiên và chỉ số Nikkei 225 tăng lên mức cao nhất kể từ ngày 25 tháng 7, thúc đẩy tâm lý rủi ro thị trường và thúc đẩy dòng vốn chảy ra khỏi các tài sản trú ẩn an toàn như đồng yên.

Đồng Dollar Mỹ phục hồi nhẹ, nhưng mức tăng bị hạn chế

Kỳ vọng về việc Cục Dự trữ Liên bang cắt giảm lãi suất vào tháng 9 tiếp tục tăng, với số đơn xin trợ cấp thất nghiệp ban đầu của Hoa Kỳ tăng trong tuần thứ 2 liên tiếp, thêm dấu hiệu cho thấy thị trường lao động đang hạ nhiệt.

Công cụ FedWatch cho thấy kỳ vọng của thị trường về việc cắt giảm lãi suất vào tháng 9 vượt quá 90%, với khả năng có một hoặc nhiều lần cắt giảm nữa trong năm nay. Hơn nữa, những lo ngại về sự độc lập chính trị của Fed cũng đang hạn chế sức mạnh của đồng Dollar.

Việc Trump đề cử Stephen Miran, Chủ tịch Ủy ban Cố vấn Kinh tế, thay thế Thống đốc Fed Kugler và việc phát triển một người thay thế tiềm năng cho Powell đã làm gia tăng lo ngại của thị trường về sự không chắc chắn liên quan đến con đường chính sách trong tương lai.

Cấu trúc kỹ thuật của USD/JPY không có sự thay đổi nào so với ngày hôm qua, vì vậy những lưu ý sẽ được ghi chép trong biểu đồ hàng ngày.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Phân tích kỹ thuật EUR/USDEUR/USD OANDA:EURUSD ở trong kênh giá giảm (a), nhưng cũng đang có những điều kiện cho khả năng phục hồi tăng.

Cụ thể, nó có những phiên phục hồi đưa hoạt động giá lên trên Ema21, và mục tiêu tiếp theo sẽ là các điểm kháng cự (2) (1).

Trong trường hợp EUR/USD phá vỡ trên kháng cự (2) nó sẽ có đủ điều kiện cho một chu kỳ tăng mới.

Trong khi đó thì Chỉ số sức mạnh tương đối RSI hướng lên lên mức 50, mà còn ở xa khu vực quá mua, cho thấy dư địa tăng vẫn còn đáng kể ở phía trước.

@BestSC - Phân tích và xuất bản nội dung

Phân tích kỹ thuật GBP/USDGBP/USD phục hồi nhưng hiện tại vẫn đang ở trong kênh giá giảm với các điều kiện chưa hoàn chỉnh cho phép có được một chu kỳ tăng.

Để GBP/USD có đủ điều kiện cho một chu kỳ tăng thì nó cần đưa hoạt động giá phá vỡ trên kháng cự (2) và lúc này kênh giá giảm (b) cũng được xác nhận bị phá vỡ.

Trong khi đó, nếu GBP/USD bị bán xuống dưới mức Fibonacci 0.236% thì quá trình phục hồi về mặt kỹ thuật có thể sẽ kết thúc với mục tiêu sau đó tại Hỗ trợ (1)

Chỉ số sức mạnh tương đối RSI đang tiếp cận với đường xu hướng màu đỏ, mà tại đây nếu nó vượt qua mức 50 đồng nghĩa với đường xu hướng này đã bị phá vỡ và mở ra một triển vọng tăng về mặt động lực với dư địa khá rộng ở phía trước hướng đến khu vực quá mua.

@BestSC - Phân tích và xuất bản nội dung

Bất ổn thương mại Hoa Kỳ với Trung, Ấn, ... và toàn cầuChỉ số Dollar Mỹ ( CAPITALCOM:DXY ) tăng nhẹ trong phiên giao dịch châu Âu hôm thứ Ba (5/8), nhưng vẫn ở dưới mốc 99,00. Dữ liệu việc làm và sản xuất yếu kém của Mỹ, tín hiệu ôn hòa từ Cục Dự trữ Liên bang, và căng thẳng địa chính trị gia tăng xung quanh các nước BRICS đã hạn chế đà tăng đáng kể của đồng Dollar.

Thị trường hiện đang tập trung vào dữ liệu PMI Dịch vụ ISM sắp tới và các bài phát biểu của các thành viên bỏ phiếu của Cục Dự trữ Liên bang Susan Collins và Lisa Cook để làm rõ hơn về quỹ đạo của đồng Dollar.

Dữ liệu việc làm yếu đã gây ra sự thoái lui của đồng đô la. Báo cáo bảng lương phi nông nghiệp (NFP) vào thứ Sáu tuần trước cho thấy chỉ có 73.000 việc làm mới được thêm vào trong tháng 7, thấp hơn nhiều so với mức dự kiến là 110.000 và thấp hơn đáng kể so với mức 147.000 đã sửa đổi của tháng 6. Tỷ lệ thất nghiệp tăng lên 4,2%, phù hợp với kỳ vọng nhưng cho thấy thị trường lao động đang nguội lạnh.

Trong khi đó, PMI Sản xuất của ISM giảm xuống 48,0, đánh dấu tháng thứ hai liên tiếp suy giảm trong lĩnh vực này.

Những dữ liệu kinh tế yếu kém này đã làm tăng kỳ vọng của thị trường về việc Cục Dự trữ Liên bang nới lỏng hơn nữa, gây thêm áp lực lên đồng Dollar.

Kỳ vọng về việc Cục Dự trữ Liên bang cắt giảm lãi suất đang tăng lên. Lãi suất tương lai cho thấy có 84% khả năng cắt giảm 25 điểm cơ bản vào tháng 9, với thị trường định giá tổng cộng 60 điểm cơ bản cắt giảm vào cuối năm.

Chủ tịch Ngân hàng Dự trữ Liên bang San Francisco Mary Daly đã ủng hộ sự thay đổi này, trích dẫn sự trì trệ của thị trường lao động và rủi ro lạm phát giảm là những lý do để bắt đầu nới lỏng chính sách.

Daly cũng chỉ ra rằng có thể có hơn 2 lần cắt giảm lãi suất vào năm 2025 và các bài phát biểu sắp tới của các thành viên bỏ phiếu của Fed là Susan Collins và Lisa Cook có thể ảnh hưởng hơn nữa đến kỳ vọng của thị trường.

Bất ổn chính trị và lo ngại về thương mại với các nước BRICS đang làm gia tăng sự bất ổn. Việc Thống đốc Cục Dự trữ Liên bang Adriana Kugler đột ngột từ chức và những tin đồn về căng thẳng nội bộ đã làm lung lay niềm tin của các nhà đầu tư và làm tăng thêm sự bất ổn cho triển vọng của đồng Dollar Mỹ.

Trong khi đó, áp lực địa chính trị từ Hoa Kỳ đối với các nước BRICS đang gia tăng. Mối đe dọa về các lệnh trừng phạt thứ cấp từ Hoa Kỳ đối với việc Ấn Độ mua 1,7 triệu thùng dầu thô mỗi ngày của Nga đã gây thêm áp lực lên đồng rupee Ấn Độ, thúc đẩy thị trường đồn đoán về việc liệu Ngân hàng Dự trữ Ấn Độ (RBI) có cam kết bảo vệ mức tỷ giá USD/INR là 88,00 hay không.

Tương tự, việc Hoa Kỳ áp đặt mức thuế 50% đối với Brazil và mức thuế 30% đối với Nam Phi đã làm dấy lên lo ngại về căng thẳng thương mại leo thang. Tuy nhiên, các loại tiền tệ như đồng real Brazil và đồng rand Nam Phi vẫn ổn định nhờ lãi suất chênh lệch lãi suất toàn cầu đối với các loại tiền tệ có lợi suất cao.

Một câu hỏi lớn hơn là liệu thỏa thuận hòa hoãn thương mại Mỹ-Trung, dự kiến hết hạn vào ngày 12 tháng 8, có tiếp tục hay không. Sự sụp đổ của thỏa thuận hòa hoãn này sẽ làm phức tạp thêm triển vọng của đồng Dollar Mỹ.

Phân tích triển vọng kỹ thuật Dxy CAPITALCOM:DXY

Về mặt kỹ thuật, trên biểu đồ hàng ngày, chỉ số sức mạnh đồng Dollar Mỹ (Dxy) vẫn có hoạt động khá khiêm tốn nhưng có các điều kiện nghiêng về khả năng tăng giá.

Cụ thể, Dxy vẫn ở trên mức trung bình động 21 ngày (EMA21) và đây cũng là hỗ trợ gần nhất hiện tại. Trong khi đó, kênh giá xu hướng (b) cũng là kênh giá xu hướng trong ngắn hạn hiện tại cho thấy xu hướng tăng giá đang chiếm ưu thế.

Mặt khác, Chỉ số sức mạnh tương đối RSI duy trì ở trên mức 50, tiếp tục hướng đến khu vực quá mua 80-100 cho thấy dư địa tăng vẫn còn ở phía trước.

Nếu Chỉ số Dxy phá vỡ trên mức 100.33 nó sẽ có đầy đủ các điều kiện tăng để mở ra một chu kỳ tăng mới với mục tiêu sau đó vào khoảng 101.653 trong ngắn hạn.

Đối với trường hợp Dxy giảm xuống dưới EMA21 cũng là lúc nó quay trở lại với kênh giá (a), điều này sẽ là một tín hiệu tiêu cực về mặt kỹ thuật khi nó đánh dấu Dxy phá vỡ dưới cả kênh giá tăng (b) và mức hỗ trợ Ema21. Điểm đến tiếp theo trong trường hợp này là mốc 97.142 trong ngắn hạn, nhiều hơn là mức 96.382.

Chỉ số sức mạnh đồng Dollar (Dxy) là chỉ số theo dõi sức mạnh đồng Dollar Mỹ, USD mạnh hơn sẽ tạo ra áp lực với các đồng tiền khác trong các cặp tỷ giá hối đoái có đồng USD và ngược lại nếu USD yếu đi. Cùng với đó thì Vàng, bạc, kim loại quý,… cũng sẽ chịu áp lực nếu USD mạnh hơn, và ngược lại nếu USD yếu hơn.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Phân tích kỹ thuật GBP/USD trên biểu đồ hàng ngàyGBP/USD được thể hiện khá rõ ràng với xu hướng giảm giá hiện chiếm ưu thế với kênh giá (b) làm xu hướng ngắn hạn, áp lực từ EMA21 và các Kháng cự (1)(2)(3).

Trong đó, nếu GBP/USD bị bán xuống dưới Hỗ trợ (1) nó sẽ tiếp tục hướng đến mức Fibonacci 0.382% trong ngắn hạn.

Chỉ số sức mạnh tương đối RSI cũng đang cho thấy xu hướng giảm nhưng dư địa cũng không còn nhiều.

@BestSC

Phân tích kỹ thuật USD/JPY trên biểu đồ hàng ngàyXu hướng kỹ thuật có nhiều điều kiện để tăng giá hơn với hỗ trợ từ kênh giá (a) và các mức hỗ trợ (1)(2), nếu FX:USDJPY phá vỡ trên mức Fibonacci thoái lui 0.382% cũng là kháng cự gần nhất hiện tại nó sẽ hướng đến mục tiêu tại Kháng cự 2 cũng là mục tiêu trong thời gian tới.

@BestSC

PTCB: Tỷ lệ thất nghiệp cần tăng để Fed cắt giảm lãi suấtTheo các báo cáo của phương tiện truyền thông nước ngoài vào ngày 1 tháng 8, Powell đã nói với các phóng viên nhiều lần trong tuần này rằng ông tin rằng thước đo tốt nhất về sức khỏe kinh tế là tỷ lệ thất nghiệp.

Ông lưu ý rằng tỷ lệ thất nghiệp, ở mức 4,1% vào tháng 6, hầu như không thay đổi trong năm qua, trong khi lạm phát đã di chuyển xa hơn mục tiêu của Fed.

Do đó, ông nói, hầu hết các nhà hoạch định chính sách tin rằng tình hình này biện minh cho việc không điều chỉnh lãi suất.

Trong khi đó, Powell đã từ chối cam kết trước về việc cắt giảm lãi suất vào tháng 9 và dữ liệu lạm phát cao hơn dự kiến vào thứ Năm đã phủ bóng đen lên triển vọng về thời điểm cắt giảm lãi suất sẽ tiếp tục.

Cục Thống kê Lao động Hoa Kỳ sẽ công bố dữ liệu thất nghiệp tháng 7 vào thứ Sáu. Fed khó có thể cắt giảm lãi suất nếu không có thị trường lao động xấu đi; tỷ lệ thất nghiệp sẽ phải tăng để Fed làm như vậy.

@BestSC - Biên tập, phân tích và xuất bản nội dung

Tâm lý thị trường thận trong, Dxy phục hồi, điều kiện cân bằngTâm lý thị trường hiện tại thể hiện đặc điểm cấu trúc của "sự phục hồi rủi ro nhưng chủ yếu thận trọng". Thỏa thuận thuế quan Mỹ-EU đã xoa dịu lo ngại về căng thẳng thương mại trong ngắn hạn, khẩu vị rủi ro của thị trường tăng lên, thị trường chứng khoán phục hồi, và các tài sản trú ẩn an toàn chịu áp lực.

Tuy nhiên, các nhà giao dịch vẫn đang chờ đợi việc thực hiện chính sách kép của Cục Dự trữ Liên bang và Ngân hàng Trung ương Nhật Bản (BOJ) trong tuần này, đặc biệt là cách diễn đạt chính sách của Fed sẽ ảnh hưởng trực tiếp đến xu hướng của đồng Dollar Mỹ trong giai đoạn tiếp theo.

Xét về xu hướng cơ bản của chỉ số đồng Dollar Mỹ CAPITALCOM:DXY , thị trường của chỉ số này vẫn chia rẽ về xu hướng tiếp theo:

Một mặt, nếu dữ liệu kinh tế mạnh và lạm phát ổn định, điều này có thể củng cố thêm kỳ vọng "duy trì lãi suất cao trong thời gian dài hơn";

Mặt khác, nếu dữ liệu yếu, thị trường sẽ nhanh chóng định giá lại khả năng cắt giảm lãi suất vào tháng 9. Do đó, tâm lý thị trường có một số biến động ngắn hạn, và các nhà giao dịch có xu hướng duy trì tâm lý lưỡng lự trước khi dữ liệu và chính sách được thực thi.

Về mặt kỹ thuật, Chỉ số sức mạnh đồng Dollar ( CAPITALCOM:DXY ) phục hồi lên trên đường trung bình động 21 ngày (Ema21) và đang đối mặt với kháng cự ban đầu tại cạnh trên kênh giá xu hướng giảm (a). Trong ngắn hạn, Dxy vẫn đang ở trong xu hướng giảm. Tuy nhiên nếu nó phá vỡ trên được mức Fibonacci thoái lui 0.236%, thì nó sẽ có đủ điều kiện cho một chu kỳ tăng mới và mục tiêu sau đó vào khoảng 101.653.

Tất nhiên, việc Dollar mạnh lên có nghĩa các loại tiền tệ tương quan với nó sẽ chịu áp lực cùng với kim loại quý cũng sẽ chịu áp lực.

Mặt khác, nếu Dxy giảm xuống dưới mức 97.614 một lần nữa nó sẽ quay trở lại chu kỳ giảm hiện tại với mục tiêu sau đó vào khoảng 96.382.

Về động lực, Chỉ số sức mạnh tương đối chưa hoàn toàn vượt lên trên mức 50, nếu RSI quay trở lại hướng xuống dưới mức 50 thì đây sẽ là tín hiệu tiêu cực với dư địa giảm rộng mở ở phía trước.

Trong thời gian tới, Chỉ số Dxy hiện trung lập với cả điều kiện tăng và giảm khá tương đồng, và các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 97.614 – 96.382

Kháng cự: 98.887 – 99.380 – 99.638

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng giảm bởi USD và đàm phán thương mại, tuần lễ dữ liệu lớnVào thứ Sáu (ngày 25 tháng 7) vàng OANDA:XAUUSD giao ngay đã kết thúc đợt tăng giá trong tuần này và đóng cửa giảm gần 1%, chủ yếu bị ảnh hưởng bởi sự phục hồi của đồng Dollar Mỹ CAPITALCOM:DXY và tiến triển của các cuộc đàm phán thương mại làm suy yếu nhu cầu trú ẩn an toàn.

Đồng Dollar Mỹ ( CAPITALCOM:DXY ) phục hồi, tiến triển thương mại làm suy yếu nhu cầu trú ẩn an toàn

Chỉ số đồng Dollar Mỹ ( CAPITALCOM:DXY ) đã phục hồi 0,27% vào thứ Sáu, đóng cửa ở mức 97,642, chấm dứt 2 tuần thấp điểm, khiến vàng trở kém hấp dẫn hơn tương quan trực tiếp của nó.

Trước đó, tin tức về việc đạt được thỏa thuận thương mại Mỹ-Nhật và các cuộc đàm phán Mỹ-EU sắp đạt được bước đột phá đã làm suy yếu nhu cầu tài sản trú ẩn an toàn của thị trường.

Về nội dung của thoả thuận thương mại Mỹ - Nhật, bạn đọc có thể xem lại trong các xuất bản số ra hàng ngày trong tuần giao dịch vừa qua.

Dữ liệu và kỳ vọng của Fed

Số đơn xin trợ cấp thất nghiệp mới nhất của Hoa Kỳ đã giảm xuống mức thấp nhất trong 3 tháng, cho thấy thị trường việc làm vẫn ổn định. Điều này cho Cục Dự trữ Liên bang lý do để duy trì lãi suất ở mức 4,25%-4,50%, mặc dù Tổng thống Trump một lần nữa gây áp lực buộc Powell phải cắt giảm lãi suất.

Tuy nhiên, trong ngắn hạn về mặt cơ bản xu hướng của vàng có thể cần phải chờ Cục Dự trữ Liên bang công bố thêm tín hiệu chính sách tại cuộc họp vào tuần tới.

Các lệnh mua đầu cơ đạt mức cao gần mức đỉnh tháng 4

Dữ liệu từ Ủy ban Giao dịch Hàng hóa Tương lai Hoa Kỳ (CFTC) cho thấy tính đến tuần ngày 22 tháng 7, vị thế mua ròng đầu cơ vàng trên sàn COMEX đã tăng 27.211 lô, lên 170.868 lô, mức cao nhất kể từ tháng 4. Điều này cho thấy khi giá vàng giảm trở lại, phe mua vẫn đang tích cực triển khai, chờ đợi thêm hướng dẫn từ chính sách và dữ liệu.

Đánh giá tuần này và triển vọng cơ bản tuần tới

Tuần này, giá vàng ban đầu tăng rồi giảm. Do tâm lý e ngại rủi ro và biến động của đồng Dollar Mỹ, giá vàng đã vượt mốc 3.400USD /ounce vào đầu tuần, nhưng khi tâm lý lạc quan về thương mại tăng lên và hoạt động chốt lời xuất hiện, giá vàng đã giảm trở lại cố gắng duy trì trên 3.300USD /ounce.

Tuần tới, các nhà đầu tư sẽ phải đối mặt với nhiều sự kiện lớn:

Cuộc họp chính sách của Cục Dự trữ Liên bang (Thứ Tư): Thị trường kỳ vọng lãi suất sẽ không thay đổi, nhưng bài phát biểu của Powell có thể ảnh hưởng đến kỳ vọng của thị trường về việc cắt giảm lãi suất trong năm nay.

Dữ liệu vĩ mô sẽ được công bố theo từng đợt: bao gồm dữ liệu việc làm ADP vào thứ Tư , chỉ số giá PCE vào thứ Năm và báo cáo bảng lương phi nông nghiệp vào thứ Sáu. Những dữ liệu này sẽ quyết định diễn biến tiếp theo của vàng.

Xu hướng ngân hàng trung ương toàn cầu: Ngân hàng Canada và Ngân hàng Nhật Bản cũng sẽ tổ chức các cuộc họp chính sách vào tuần tới. Các nhà đầu tư cần chú ý xem liệu các tín hiệu chính sách của họ có gây ra biến động cho đồng đô la Mỹ và giá vàng hay không.

Dữ liệu kinh tế cần chú ý vào tuần tới

Thứ Ba: Số lượng việc làm JOLTS, Niềm tin người tiêu dùng Hoa Kỳ

Thứ Tư: Dữ liệu việc làm ADP, GDP tăng của Hoa Kỳ, Quyết định chính sách tiền tệ của Ngân hàng Canada, doanh số bán nhà đang chờ xử lý, Quyết định chính sách tiền tệ của Cục Dự trữ Liên bang, Quyết định chính sách tiền tệ của Ngân hàng Nhật Bản

Thứ Năm: Chỉ số PCE của Hoa Kỳ, số đơn xin trợ cấp thất nghiệp hàng tuần

Thứ Sáu: Bảng lương phi nông nghiệp của Hoa Kỳ, Chỉ số PMI sản xuất của ISM

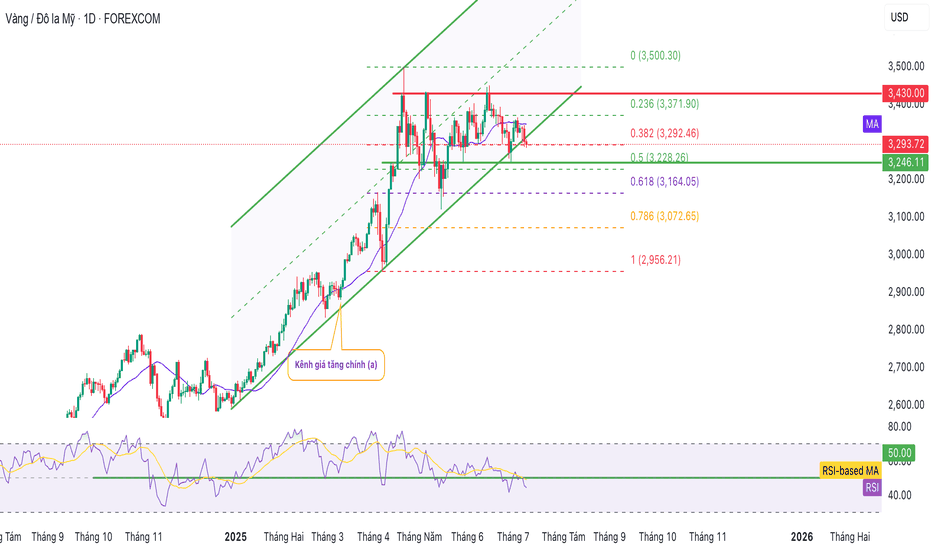

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Trên biểu đồ hàng ngày, vàng đang ở vị trí khá quan trọng sau 3 phiên giảm điều chỉnh liên tiếp. Tuy nhiên đà giảm giá vẫn giữ giá vàng ở trên mốc giá nguyên là điểm tâm lý quan trọng cho kỳ vọng tăng giá 3.300USD.

Về mặt vị trí và chỉ báo, vàng vẫn chưa hoàn toàn mất khả năng cho một triển vọng tăng giá. Cụ thể, vàng vẫn ở trong kênh giá tăng ngắn hạn (b) và hỗ trợ từ đường trung bình động 21 ngày (Ema21). Mặt khác, nó vẫn được hỗ trợ từ mức hỗ trợ ngang 3.310USD, sau đó là điểm tâm lý 3.300USD và Fibonacci thoái lui 0.382%.

Vàng chỉ có đủ điều kiện cho một chu kỳ giảm giá khi nó bị bán xuống dưới mức Fibonacci thoái lui 0.382%, sau đó mục tiêu sẽ vào khoảng 3.246USD trong ngắn hạn, nhiều hơn là mức Fibonacci 0.50%.

Chỉ số sức mạnh tương đối RSI gấp khúc hướng xuống, nhưng vẫn chưa đi qua mức 50 và trường hợp hiện tại thì mốc 50 đóng vai trò là hỗ trợ về mặt động lực với Chỉ số RSI. Cho thấy vẫn còn khả năng tăng giá, và nếu RSI gấp khúc hướng lên từ mức 50 sẽ cung cấp tín hiệu tăng giá với dư địa tương đối rộng.

Nếu vàng tăng lên trên mức Fibonacci thoái lui 0.236% (3.371USD) nó sẽ có đủ điều kiện cho một chu kỳ tăng giá mới với mục tiêu vào khoảng 3.400USD trong ngắn hạn, nhiều hơn là mốc 3.430 – 3.450USD sau đó là đỉnh mọi thời đại.

Trong thời gian tới, về mặt vị trí và các chỉ báo thì vàng vẫn có triển vọng kỹ thuật nghiêng nhiều hơn về khả năng tăng giá và các điểm đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 3.310 – 3.300 – 3.292USD

Kháng cự: 3.350 – 3.371 – 3.400 – 3.430USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

GBP/USD chật vật đi ngang, dao động biên độ hẹp và chịu áp lựcTỷ giá GBP/USD FX:GBPUSD đang chật vật để đi ngang, dao động trong biên độ hẹp. Thị trường đang kỳ vọng Ngân hàng Anh có thể cắt giảm lãi suất vào tháng 8, gây áp lực lên đồng bảng Anh và hạn chế đà tăng của giá giao ngay. Tâm điểm chú ý của thị trường hiện đang hướng đến phiên điều trần của Thống đốc Ngân hàng Anh Bailey tại Ủy ban Ngân khố vào thứ Ba.

Tỷ giá GBP/ USD OANDA:GBPUSD vẫn chưa thể tạo ra động lực tăng đáng kể và vẫn dao động trong biên độ hẹp. Thị trường đang đặt cược rằng Ngân hàng Anh có thể cắt giảm lãi suất vào tháng 8, điều này đã gây áp lực lên đồng bảng Anh và hạn chế đà tăng của giá giao ngay. Cục Dự trữ Liên bang vẫn chưa đưa ra tín hiệu rõ ràng về việc cắt giảm lãi suất, điều này khiến những người đầu cơ đồng Dollar không dám hành động hấp tấp và tạo ra sự hỗ trợ cho tỷ giá hối đoái.

Thống đốc Cục Dự trữ Liên bang Christopher Waller đã ủng hộ việc cắt giảm lãi suất vào tháng 7 vào tuần trước. Tuy nhiên, các nhà đầu tư tin rằng Ngân hàng Trung ương Hoa Kỳ sẽ duy trì lãi suất cao trong thời gian dài hơn do có bằng chứng cho thấy việc chính quyền Trump tăng thuế nhập khẩu đang tác động đến giá tiêu dùng.

Mặt khác, đồng bảng Anh tiếp tục chịu áp lực khi thị trường kỳ vọng Ngân hàng Trung ương Anh (BoE) có thể cắt giảm lãi suất vào tháng 8. Dữ liệu việc làm của Anh được công bố hôm thứ Năm đã củng cố kỳ vọng này: Tỷ lệ thất nghiệp tăng lên mức cao nhất trong bốn năm là 4,7%, và tăng trưởng tiền lương hàng năm chậm lại ở mức 5% trong ba tháng từ tháng 3 đến tháng 5, mức thấp nhất kể từ quý 2 năm 2022. Những yếu tố này phần lớn đã làm lu mờ đà tăng trưởng bền bỉ của lạm phát Anh, hạn chế đà tăng của tỷ giá GBP/USD.

Thị trường hiện đang tập trung vào phiên điều trần của Thống đốc Ngân hàng Trung ương Anh Bailey tại Ủy ban Đặc biệt về Kho bạc vào thứ Ba. Ngoài ra, chỉ số PMI sơ bộ của Anh và Mỹ cùng dữ liệu doanh số bán lẻ của Anh được công bố trong nửa cuối tuần này có thể tạo động lực mới cho tỷ giá hối đoái. Tuy nhiên, xét bối cảnh cơ bản hiện tại, xu hướng cơ bản giảm giá của tỷ giá hối GBP/USD OANDA:GBPUSD này vẫn chưa thay đổi, và bất kỳ nỗ lực phục hồi nào cũng có thể được coi là cơ hội bán ra.

Phân tích triển vọng kỹ thuật GBP/USD FX:GBPUSD

Trên biểu đồ hàng ngày, GBP/USD vẫn đang được giao dịch trong biên độ hẹp, nhưng các điều kiện kỹ thuật đang ủng hộ cho xu hướng giảm giá.

Cụ thể, GBP/USD đang duy trì hoạt động giá bên dưới kênh giá tăng dài hạn (a) và hình thành một kênh giá xu hướng ngắn hạn giảm giá (Kênh giá màu đỏ). Mặt khác, GBP/USD cũng sẽ chịu áp lực bởi đường trung bình động 21 ngày (EMA21) và kháng cự ngang 1.34441.

Mức mục tiêu trong ngắn hạn có thể là 1.33261, nhiều hơnlaf mức Fibonacci thoái lui 0.236%. Trong khi đó thì Chỉ số sức mạnh tương đối duy trì dưới mức 50 mà vẫn chưa giảm xuống khu vực quá bán, cho thấy dư địa giảm vẫn còn ở phía trước.

Trong ngày, triển vọng kỹ thuật đối với GBP/USD nghiêng về giảm giá và các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 1.33261 – 1.32725

Kháng cự: 1.34441 – 1.35144 – 1.35911

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Trò chơi của Trump, vàng phục hồi nhưng đà tăng bị hạn chếVào thứ Năm (ngày 10 tháng 7) tại thị trường châu Á, giá vàng OANDA:XAUUSD giao ngay duy trì xu hướng phục hồi trong ngày, và giá vàng hiện tại khoảng 3.319 USD/ounce.

Giá vàng đã phục hồi trên 3.300USD/ ounce, nhờ một loạt sắc lệnh thuế quan mới của Trump. Giá vàng đã phục hồi từ mức thấp hàng tuần, nhưng tiềm năng tăng giá vẫn còn hạn chế.

Vào thứ Tư giờ địa phương, Tổng thống Hoa Kỳ Trump đã gửi thư cho các nhà lãnh đạo của 6 quốc gia, thông báo rằng mức thuế mới sẽ được áp dụng đối với hàng hóa xuất khẩu sang Hoa Kỳ từ các quốc gia này.

Sáu quốc gia này bao gồm Philippines, Brunei, Moldova, Algeria, Iraq và Libya. Trong đó, Libya, Iraq và Algeria sẽ chịu mức thuế 30%, Brunei và Moldova chịu mức thuế 25%, và Philippines chịu mức thuế 20%. Mức thuế mới sẽ có hiệu lực từ ngày 1 tháng 8.

Vào thứ Hai, Trump đã gửi lô thư áp thuế đầu tiên tới 14 quốc gia, bao gồm Nhật Bản và Hàn Quốc, với mức thuế từ 25% đến 40%.

Tổng thống Mỹ Donald Trump hôm thứ Tư (9/7) theo giờ địa phương cho biết Mỹ sẽ áp thuế 50% đối với đồng nhập khẩu từ ngày 1/8. Bloomberg cho biết động thái này sẽ ảnh hưởng đến các nhà sản xuất trong mọi ngành công nghiệp như ô tô, nhà ở và thiết bị gia dụng phụ thuộc vào kim loại công nghiệp này.

Đồng là kim loại được tiêu thụ nhiều thứ ba trên thế giới, sau sắt và nhôm. Gần một nửa lượng đồng tiêu thụ tại Hoa Kỳ là nhập khẩu, phần lớn đến từ Chile.

Mức thuế này là động thái mới nhất trong một loạt các mức thuế của Trump nhằm thúc đẩy ngành khai thác mỏ và chế biến kim loại trong nước.

Trump đã tăng thuế nhập khẩu thép và nhôm và ám chỉ rằng sẽ áp thuế lên nhiều ngành công nghiệp khác.

Ngoài ra, mức thuế quan cụ thể theo từng quốc gia mà Nhà Trắng đang hoàn thiện với hàng chục đối tác thương mại lớn nhất cũng sẽ có hiệu lực vào ngày 1 tháng 8.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Vàng vẫn đang hoạt động với biên độ ngày càng thu hẹp dần, mặc dù phục hồi lên trên 3.300USD trong phiên giao dịch ngày làm hôm nhưng đà tăng cũng đang bị hạn chế. Cùng với đó, bức tranh tổng thể đang cho thấy vàng có điều kiện nghiêng về khả năng giảm giá nhiều hơn.

Cụ thể, vàng chịu áp lực từ đường trung bình động 21 ngày (Ema21) và một kênh giá ngắn hạn được hình thành (Kênh giá giảm màu đỏ), một đợt giảm giá khiến giá vàng giảm xuống dưới mức Fibonacci thoái lui 0.382% sẽ cung cấp điều kiện để vàng tiếp tục giảm với mục tiêu sau đó vào khoảng 3.246USD trong ngắn hạn.

Trong ngày, xu hướng kỹ thuật của giá vàng là chưa thực sự rõ ràng nhưng có các dấu hiệu nghiêng về khả năng giảm giá, và các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 3.300 – 3.292USD

Kháng cự: 3.340 – 3.350USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng đang có các điều kiện giảm, áp lực bởi thuế quan tích cựcVào thứ Tư (ngày 9 tháng 7) tại thị trường Châu Á, giá vàng OANDA:XAUUSD giao ngay đột nhiên giảm mạnh trong ngắn hạn và giá vàng vừa giảm xuống dưới mức 3.290USD /ounce.

Mặc dù Tổng thống Hoa Kỳ Trump tuyên bố rằng các lá thư thuế quan đầu tiên đã được gửi đến một số đối tác thương mại của Hoa Kỳ, giá vàng đã giảm xuống dưới mức 3.290USD/oz do nhu cầu trú ẩn an toàn của vàng suy yếu. Trump đã hoãn thời hạn áp thuế quan đến ngày 1 tháng 8, làm dịu căng thẳng thương mại.

Đồng Dollar CAPITALCOM:DXY phục hồi và lợi suất trái phiếu kho bạc Hoa Kỳ tăng cũng gây áp lực giảm giá vàng, khiến giá giảm mạnh sau khi đạt mức cao nhất là 3.345USD/ ounce.

Lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm TVC:US10Y tăng lên mức cao nhất trong hơn hai tuần, khiến vàng, vốn không tạo ra lãi suất, trở nên kém hấp dẫn hơn khi đầu tư.

Lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm tăng lên 4,415%. Lợi suất thực tế của Hoa Kỳ cũng tăng 4 điểm cơ bản lên 2,073%.

Chỉ số Dollar Mỹ ( CAPITALCOM:DXY ), theo dõi hiệu suất của đồng bạc xanh so với một rổ tiền tệ, tăng 0,20% lên 97,70. Sự gia tăng của chỉ số Dollar có nghĩa là vàng được định giá bằng Dollar đã trở nên kém hấp dẫn hơn bởi vì chúng có mối tương quan nghịch.

Nhật Bản và Hàn Quốc hôm thứ Ba cho biết họ sẽ cố gắng đẩy nhanh các cuộc đàm phán thương mại với Hoa Kỳ nhằm xoa dịu lập trường của Tổng thống Hoa Kỳ Donald Trump về mức thuế quan mới có hiệu lực vào ngày 1 tháng 8.

Nhưng sự lạc quan về một thỏa thuận thương mại đã thúc đẩy nhu cầu rủi ro của thị trường, hạn chế xu hướng của vàng " .

Các nhà giao dịch đang chờ biên bản cuộc họp mới nhất của Cục Dự trữ Liên bang được công bố vào hôm nay (thứ Tư), sau đó là dữ liệu về số đơn xin trợ cấp thất nghiệp lần đầu trong tuần kết thúc vào ngày 5 tháng 7.

Hiện tại, các nhà đầu tư kỳ vọng Fed sẽ cắt giảm lãi suất 50 điểm cơ bản trước khi kết thúc năm nay, bắt đầu từ tháng 10.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Trên biểu đồ hàng ngày, vàng giảm xuống dưới điểm giá nguyên 3.300USD và cả mức Fibonacci thoái lui 0.382%, điều này là những điều kiện ban đầu cho giá vàng có triển vọng cho một xu hướng giảm giá.

Hiện tại, với vị trí dưới mức 3.300USD vàng có thể sẽ tiếp tục giảm với mục tiêu sau đó vào khoảng 3.246USD trong ngắn hạn, nhiều hơn là mức Fibonacci thoái lui 0.50%.

Các kháng cực của giá vàng hiện tại là áp lực từ đường trung bình động 21 ngày (EMA21), sau đó là Fibonacci thoái lui 0.236%. Đây cũng là các vị trí kháng cự chú ý với bạn đọc trong xuất bản số ra trước.

Ngoài ra, Chỉ số sức mạnh tương đối RSI đang hướng xuống từ mức 50, hiện tại mức 50 được coi là kháng cự gần nhất và việc RSI hướng xuống còn ở khá xa khu vực quá bán cho thấy dư địa giảm vẫn còn ở phía trước.

Trong ngày, mặc dù xu hướng là chưa hoàn toàn cụ thể nhưng vàng đang có các điều kiện nghiêng nhiều hơn về khả năng giảm giá, cùng với đó thì các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 3.292 – 3.246USD

Kháng cự: 3.300 – 3.340 – 3.350USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng giảm và phục hồi, tác động bởi dữ liệu làm giảm hấp dẫnGiá vàng OANDA:XAUUSD giảm gần 1% vào thứ năm (ngày 3 tháng 7) và phục hồi nhẹ ở phiên giao dịch châu Á ngày hôm nay, thứ Sáu. Chịu tác động bởi dữ liệu bảng lương phi nông nghiệp mạnh mẽ của Hoa Kỳ khiến Cục Dự trữ Liên bang khó có thể cắt giảm lãi suất sớm, làm suy yếu sức hấp dẫn của vàng.

Báo cáo bảng lương phi nông nghiệp hàng tháng của Hoa Kỳ cho thấy 147.000 việc làm mới đã được thêm vào tháng 6, tốt hơn nhiều so với mức dự kiến là 110.000. Ngoài ra, tỷ lệ thất nghiệp giảm nhẹ từ 4,2% xuống 4,1% vào tháng 6, tốt hơn mức dự kiến là 4,3%, trong khi tỷ lệ tham gia lực lượng lao động giảm nhẹ từ 62,4% xuống 62,3%. Ngoài ra, mức tăng theo năm của tiền lương trung bình theo giờ trong tháng 6 đã giảm từ 3,8% vào tháng 5 xuống 3,7%, nhưng cao hơn mức dự kiến là 3,6%.

Ngoài ra, Chỉ số Nhà quản lý mua hàng (PMI) dịch vụ ISM của Hoa Kỳ đã tăng lên 50,8 vào tháng 6 từ mức 49,9 vào tháng 5, cao hơn kỳ vọng của thị trường là 50,5.

Dữ liệu việc làm tốt hơn dự kiến có nghĩa là khả năng Fed cắt giảm lãi suất sớm hơn dự kiến hiện tại đã giảm. Kết quả là, đồng Dollar Mỹ mạnh hơn, làm tăng thêm áp lực lên thị trường vàng.

"Công cụ theo dõi Fed" của CME Group cho thấy kỳ vọng của thị trường về việc Fed "không thay đổi" tại cuộc họp tháng 7 đã tăng lên 95,3% từ mức 76,2% của một ngày trước.

Ngoài ra, các nhà đầu tư hiện kỳ vọng Fed sẽ cắt giảm lãi suất 53 điểm cơ bản vào cuối năm. Trước báo cáo bảng lương phi nông nghiệp, các nhà đầu tư đã kỳ vọng mức cắt giảm 66 điểm cơ bản .

Vàng tự nó không sinh lãi và thường hoạt động tốt trong môi trường lãi suất thấp. Ngược lại đối với môi trường lãi suất cao thì vàng sẽ chịu áp lực, hoạt động yếu kém.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Vàng giảm khi tiếp cận mức Fibonacci thoái lui 0.236% vào ngày giao dịch hôm qua, nhưng nhìn chung thì nó vẫn đang di chuyển ngang với hoạt động giá bám quanh đường trung bình động 21 ngày (EMA21).

Về mặt xu hướng, vàng vẫn đang trong kênh giá xu hướng tăng (a) nên nó vẫn có xu hướng kỹ thuật là tăng giá. Tuy nhiên thì tâm lý thị trường lưỡng lự, mô tả bởi hoạt động của Chỉ số sức mạnh tương đối RSI hoạt động quanh mốc 50.

Một động thái phá vỡ trên mức Fibonacci thoái lui 0,236% sẽ là tín hiệu tốt cho kỳ vọng tăng giá, sau đó mục tiêu ngắn hạn là điểm giá nguyên 3.400USD.

Trong khi đó, nếu vàng giảm xuống dưới mức 3.292USD nó sẽ cung cấp khả năng giảm giá với mục tiêu vào khoảng 3.246USD trong ngắn hạn.

Tuy vàng vẫn đang chưa có được xu hướng kỹ thuật ngắn hạn rõ ràng, nhưng tổng thể tăng giá được định hình bởi kênh giá (a), cùng với đó thì các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 3.300 – 3.292USD

Kháng cự: 3.350 – 3.371USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Trump gây chuyện khắp nơi, vàng phục hồi đáng kể từ hỗ trợGiá vàng OANDA:XAUUSD tiếp tục phục hồi đáng kể khi đồng Dollar Mỹ dao động gần mức thấp nhất trong hơn 3 năm và thị trường hướng sự chú ý đến một loạt dữ liệu việc làm của Hoa Kỳ sẽ được công bố trong tuần này.

Chỉ số Dollar Mỹ (Dxy) dao động gần mức thấp nhất kể từ tháng 3 năm 2022. Đồng Dollar Mỹ yếu hơn thường khiến vàng định giá bằng Dollar Mỹ rẻ hơn đối với những người mua nắm giữ các loại tiền tệ khác, do đó thúc đẩy giá vàng.

Thị trường hiện đang lo ngại về việc liệu các thỏa thuận thương mại của Hoa Kỳ (đặc biệt là với Nhật Bản) và dự luật chi tiêu "lớn và đẹp" của Tổng thống Trump có thể được thông qua thành công trước thời hạn ngày 4 tháng 7 hay không.

Trong một cuộc phỏng vấn được ghi âm trước trên chương trình "Sunday Morning Futures" của Fox News, Trump cho biết ông không chắc liệu dự luật có được thông qua theo đúng dự kiến vào thứ Sáu hay không.

Về vấn đề thương mại với Nhật Bản, Trump phàn nàn: "Họ không nhập khẩu ô tô của chúng ta, nhưng chúng ta lại nhập khẩu hàng triệu ô tô Nhật Bản. Điều này thật không công bằng". Ông nói thêm: "Nhật Bản nên nhập khẩu nhiều dầu mỏ và các sản phẩm khác của Mỹ hơn".

Những yếu tố tiêu cực này, ở một mức độ nào đó, đã làm lu mờ những tiến triển tích cực đạt được trong các cuộc đàm phán thương mại giữa Hoa Kỳ và Canada, và giữa Trung Quốc và Hoa Kỳ.

Bộ trưởng Tài chính Hoa Kỳ Scott Bessant cho biết hôm thứ sáu tuần trước rằng Hoa Kỳ và Trung Quốc đã giải quyết được các vấn đề liên quan đến xuất khẩu khoáng sản đất hiếm và nam châm.

Bộ Tài chính Canada sáng thứ Hai cho biết họ sẽ "bãi bỏ thuế dịch vụ kỹ thuật số đối với các công ty công nghệ Hoa Kỳ để thúc đẩy các cuộc đàm phán thương mại rộng rãi hơn".

Ngoài ra, sự kỳ vọng ngày càng tăng của thị trường vào việc Cục Dự trữ Liên bang cắt giảm lãi suất vào tháng 9 đã làm đồng Dollar tiếp tục giảm giá và hỗ trợ giá vàng.

Trump tuyên bố vào thứ sáu tuần trước rằng ông sẽ không bổ nhiệm bất kỳ ai không ủng hộ việc cắt giảm lãi suất làm chủ tịch Fed.

Về mặt dữ liệu, các nhà đầu tư đang chờ đợi báo cáo việc làm của ADP vào thứ Tư và báo cáo bảng lương phi nông nghiệp vào thứ Năm, những dữ liệu có thể ảnh hưởng đến lộ trình cắt giảm lãi suất trong tương lai của Cục Dự trữ Liên bang.

Ngoài ra, tâm điểm chú ý của thị trường còn là bài phát biểu của Chủ tịch Cục Dự trữ Liên bang Powell tại Diễn đàn Ngân hàng Trung ương Châu Âu ở Sintra, Bồ Đào Nha vào thứ Ba.

Thị trường hiện đang kỳ vọng Cục Dự trữ Liên bang sẽ cắt giảm lãi suất tổng cộng 65 điểm cơ bản vào cuối năm nay, với lần cắt giảm lãi suất đầu tiên có thể bắt đầu vào tháng 9.

Trong môi trường lãi suất thấp, vàng có xu hướng được hưởng lợi vì bản chất không sinh lãi khiến vàng trở nên hấp dẫn hơn.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Sau khi vàng nhận được hỗ trợ từ khu vực xung quanh 3.350USD là hỗ trợ gửi đến bạn đọc trong xuất bản số ra hàng tuần vào tuần trước thì mức phục hồi đã vượt qua Fibonacci thoái lui 0.382%.

Việc vàng phá vỡ trên mức Fibonacci thoái lui 0.382%, cung cấp khả năng cho triển vọng tăng tiếp theo với mục tiêu vào khoảng 3.350USD trong ngắn hạn, nhiều hơn là mức Fibonacci 0.236%.

Trước mắt, kháng cự gần nhất đối với vàng được chú ý tại đường trung bình động 21 ngày (EMA21).

Về mặt động lực, hiện tại Chỉ số sức mạnh tương đối RSI đang gặp phải kháng cự gần nhất tại mức 50, nếu RSI không thể phá vỡ trên mức này thì nó có thể sẽ hướng xuống và đây sẽ là một tín hiệu cho khả năng giảm giá.

Xét trên bức tranh tổng thể, vàng vẫn đang trong xu hường tăng, chú ý bởi kênh giá (a) nhưng các đợt phục hồi tạm thời bị giới hạn bởi Ema21 và Fibonacci 0.236%. Và cũng chưa đủ điều kiện cho kỳ vọng về một chu kỳ tăng mới.

Cuối cùng, vàng hiện vẫn đang có xu hướng tăng nhưng đà phục hồi bị giới hạn, và các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 3.300 – 3.292 – 3.250USD

Kháng cự: 3.350 – 3.371USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng phục hồi từ khu vực quanh 3.300USD, các mục tiêu ngắn hạnVàng OANDA:XAUUSD đã phục hồi nhẹ và hiện được giao dịch trong khoảng 3.332USD/oz, được hỗ trợ bởi sự suy giảm của đồng Dollar Mỹ và lợi suất trái phiếu Hoa Kỳ. Thị trường đang theo dõi chặt chẽ lệnh ngừng bắn mong manh giữa Israel và Iran.

Chỉ số Dollar Mỹ CAPITALCOM:DXY gần mức thấp nhất trong một tuần, khiến vàng được định giá bằng đồng USD hấp dẫn hơn đối với những người nắm giữ các loại tiền tệ khác. Lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm chuẩn giữ gần mức thấp nhất trong hơn một tháng.

Khi xung đột giữa Israel và Iran kết thúc, mức rủi ro địa chính trị đã biến mất, các quỹ trú ẩn an toàn chảy trở lại và do đó vàng chịu áp lực.

Theo góc nhìn vĩ mô hơn , vàng vẫn đang trong xu hướng tăng và lợi suất thực tế dự kiến sẽ giảm hơn nữa trong bối cảnh Cục Dự trữ Liên bang tiếp tục nới lỏng. Trong ngắn hạn, nếu thị trường định giá lại kỳ vọng về việc cắt giảm lãi suất trở nên diều hâu, điều này có thể kích hoạt một đợt điều chỉnh kỹ thuật đối với vàng.

Dữ liệu kinh tế trong những tháng tới sẽ đặc biệt quan trọng đối với thị trường vàng. Nếu dữ liệu lạm phát tiếp tục yếu hoặc thị trường lao động xấu đi hơn nữa, các quan chức Fed có thể cắt giảm lãi suất sớm hơn hoặc đáng kể hơn dự kiến.

Lệnh ngừng bắn giữa Iran và Israel do Tổng thống Hoa Kỳ Donald Trump làm trung gian dường như đã có hiệu lực vào thứ Tư, một ngày sau khi cả hai nước ra hiệu tạm thời chấm dứt các cuộc không kích xung đột của họ.

WASHINGTON (Reuters) - Niềm tin của người tiêu dùng Hoa Kỳ bất ngờ giảm vào tháng 6, phản ánh mối lo ngại ngày càng tăng của các hộ gia đình về cơ hội việc làm và là một dấu hiệu khác cho thấy thị trường lao động đang suy yếu trong bối cảnh bất ổn về thuế quan của Trump.

Chủ tịch Cục Dự trữ Liên bang Jerome Powell phát biểu trước Quốc hội vào thứ Ba rằng mức thuế quan cao hơn có thể bắt đầu đẩy lạm phát lên cao vào mùa hè này, giai đoạn quan trọng khi Fed cân nhắc liệu có nên cắt giảm lãi suất hay không.

Các nhà giao dịch hợp đồng tương lai quỹ liên bang hiện đang định giá mức cắt giảm lãi suất tích lũy là 60 điểm cơ bản cho đến năm 2025, với lần cắt giảm đầu tiên có khả năng diễn ra vào tháng 9 năm nay.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Vàng đã phục hồi nhẹ sau khi kiểm tra khu vực hỗ trợ quan trọng chú ý với bạn đọc trong xuất bản số ra ngày hôm qua, tại xung quanh điểm giá nguyên 3.300USD.

Tuy nhiên, đà phục hồi tạm thời đang bị giới hạn bởi đường trung bình động EMA21, sau đó là mức Fibonacci thoái lui 0.236%, những vị trí này cũng có thể được coi là các mức mục tiêu tăng giá trong thời điểm hiện tại.

Xét về mặt cấu trúc tổng thể, vàng vẫn đang trong xu hướng tăng với kênh giá (a) làm xu hướng chính. Mặt khác thì Chỉ số sức mạnh tương đối RSI cũng đang bám quanh mức 50, cho thấy tâm lý thị trường vẫn lưỡng lự chưa đủ động lực cho một xu hướng hoàn chỉnh.

Trong ngày, vàng vẫn đang có triển vọng kỹ thuật nghiêng về khả năng tăng giá, nhưng một đợt bán tháo khiến vàng đưa hoạt động giá xuống dưới mức Fibonacci thoái lui 0.382% sẽ là tín hiệu cho rủi ro giảm trong thời gian tới. Vì vậy, các vị trí mở vị thế mua nên ở gần khu vực 3.300USD, cùng các mức bảo vệ nên ở phía sau Fibonacci thoái lui 0.382%.

Các vị trí đáng chú ý cũng sẽ được liệt kê lại như sau.

Hỗ trợ: 3.320 – 3.300 – 3.292USD

Kháng cự: 3.350 – 3.371USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Dư địa tăng của vàng còn rộng, mục tiêu là đỉnh mọi thời đạiTình hình bất ổn ở Trung Đông tuần này đã thúc đẩy nhu cầu trú ẩn an toàn đối với vàng, khiến giá vàng vượt ngưỡng 3.400 USD/ounce.

Mặc dù giá vàng phá vỡ nhiều ngưỡng kháng cự kỹ thuật gần đây, những cũng sẽ không loại trừ khả nẳng giá vàng có thể đạt mức cao kỷ lục mới vào tuần tới. Xung đột đang diễn ra giữa Israel và Iran cung cấp hỗ trợ an toàn, nhưng theo lịch sử, các đợt tăng giá vàng do các sự kiện địa chính trị thúc đẩy có xu hướng ngắn hạn.

Vàng hiện đang vượt trội hơn đồng Dollar Mỹ, vốn đang gặp khó khăn trong việc thu hút các quỹ trú ẩn an toàn.

Theo báo cáo mới nhất của Reuters , Iran đã tiến hành một cuộc không kích trả đũa vào Israel vào đêm thứ sáu (ngày 13 tháng 6). Còi báo động không kích vang lên khắp Israel và chính quyền kêu gọi người dân ẩn náu trong hầm trú ẩn.

Quân đội Israel cho biết Iran đã phóng gần 100 tên lửa, phần lớn trong số đó bị đánh chặn hoặc trượt mục tiêu.

Kênh 12 của Israel cho biết có 2 người bị thương nghiêm trọng, 8 người bị thương vừa phải và 34 người bị thương do mảnh đạn.

Lực lượng Vệ binh Cách mạng Hồi giáo Iran cho biết họ đã tiến hành các hoạt động quân sự nhằm vào hàng chục mục tiêu ở Israel.

Trang web tin tức của Lực lượng Vệ binh Cách mạng Iran đã đưa ra một thông điệp vào tối hôm đó nói rằng cuộc phản công "mạnh mẽ và chính xác" này là hành động trả đũa cho "cuộc xâm lược" của Israel vào nhiều nơi ở Iran và vụ sát hại nhiều chỉ huy quân sự cấp cao, chuyên gia hạt nhân và thường dân Iran, bao gồm cả trẻ em.

Xung đột lớn hơn ở Trung Đông có thể bùng nổ

Israel đã phá hủy hệ thống chỉ huy quân sự của Tehran vào sáng sớm thứ Sáu và tấn công các cơ sở hạt nhân quan trọng của Iran. Hãng thông tấn Fars, có liên kết với Lực lượng Vệ binh Cách mạng Iran, trích dẫn dữ liệu cho biết cuộc tấn công của Israel đã giết chết hàng chục người ở Iran và làm bị thương hơn 300 người.

Từ sáng sớm thứ sáu, Israel đã tiến hành các cuộc không kích quy mô lớn vào nhiều địa điểm ở Iran, ném bom các cơ sở hạt nhân và mục tiêu quân sự của Iran.

Reuters cho biết các cuộc tấn công của Israel vào Iran trong ngày và hành động trả đũa của Iran đã làm dấy lên lo ngại về một cuộc xung đột rộng lớn hơn trong khu vực.

Mọi con mắt đổ dồn vào Fed

Trong khi vàng sẽ tiếp tục chịu tác động của các diễn biến địa chính trị, sự chú ý của thị trường cũng sẽ đổ dồn vào Cục Dự trữ Liên bang, đặc biệt là Chủ tịch Powell, người sẽ phát biểu sau cuộc họp chính sách tiền tệ vào tuần tới.

Các nhà kinh tế nhìn chung kỳ vọng Fed sẽ giữ nguyên lãi suất. Tuy nhiên, kỳ vọng đang tăng lên rằng Powell có thể bắt đầu mở đường cho việc cắt giảm lãi suất vào cuối năm nay.

Dữ liệu lạm phát mới nhất và dấu hiệu cho thấy nền kinh tế Hoa Kỳ đang chậm lại tạo điều kiện cho Cục Dự trữ Liên bang cắt giảm lãi suất. Tuy nhiên, sự bất ổn địa chính trị ngày càng tăng có thể khiến một số người tham gia thị trường điều chỉnh kỳ vọng của họ.

Đánh giá chung môi trường cơ bản

Thị trường vàng nói riêng vẫn sẽ nhận hỗ trợ một cách tuyệt đối khi có quá nhiều rủi ro xuất hiện, từ diễn biến địa chính trị đến triển vọng lãi suất, và thuế quan. Các cuộc xung đột lớn tại Trung Đông, Nga – Ukraine, chiến tranh thương mại giữ Mỹ và phần còn lại của Thế Giới,… đều là những hỗ trợ mang tính rủi ro đột biến khiến vàng có khả năng tăng vọt trong ngắn hạn. Vì vậy, về tầm nhìn chung vàng được coi là tài sản trú ẩn hàng đầu trong môi trường bất ổn toàn cầu và nó có xu hướng tăng giá trong bối cảnh hiện tại.

Dữ liệu kinh tế cần chú ý vào tuần tới

Thứ Hai: Khảo sát sản xuất của nhà nước, cuộc họp chính sách tiền tệ của Ngân hàng Nhật Bản

Thứ Ba: Doanh số bán lẻ của Hoa Kỳ

Thứ Tư: Số đơn xin trợ cấp thất nghiệp hàng tuần của Hoa Kỳ, khởi công xây dựng nhà ở tại Hoa Kỳ, cuộc họp chính sách tiền tệ của Cục Dự trữ Liên bang

Thứ Năm: Thị trường Hoa Kỳ đóng cửa vào Ngày Black Lives Matter, cuộc họp chính sách tiền tệ của Ngân hàng Quốc gia Thụy Sĩ, cuộc họp chính sách tiền tệ của Ngân hàng Anh

Thứ Sáu: Khảo sát sản xuất của Cục Dự trữ Liên bang Philadelphia

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Trên biểu đồ hàng ngày, hầu như vàng đã đạt được toàn bộ những mục tiêu tăng giá chú ý với bạn đọc trong xuất bản số ra hàng tuần của tuần trước, ban đầu là mức 3.371USD sau đó đến điểm giá nguyên và cuối cùng mức 3.435USD.

Vàng vẫn có thể tiếp tục tăng giá khi các điều kiện kỹ thuật vẫn ủng hộ tuyệt đối với kênh giá (b) làm xu hướng ngắn hạn, trong khi đó thì kênh giá (a) làm xu hướng trong dài hạn và hỗ trợ gần nhất là đường trung bình động 21 ngày (EMA21).

Về mặt động lực, Chỉ số sức mạnh tương đối RSI hướng lên dốc đứng sau khi nhận được hỗ trợ từ mức 50 và còn ở khá xa khu vực quá mua, cho thấy dư địa tăng vẫn còn khá nhiều ở phía trước.

Tổng hợp lại, miễn là vàng vẫn ở trong/ trên kênh giá (b) thì nó vẫn có xu hướng tăng trong ngắn hạn hạn. Các đợt giảm giá không phá vỡ dưới kênh giá (a) thì chỉ nên được coi là điều chỉnh trong ngắn hạn hoặc một cơ hội mua hàng mới.

Cuối cùng, các vị trí đáng chú ý sẽ được liệ kê lại như sau.

Hỗ trợ: 3.400 – 3.371USD

Kháng cự: 3.435 – 3.500USD

Bài viết đến đây là hết, chúc bạn đọc tuần làm việc mới sắp bắt đầu nhiều sức khoẻ, thành công và hạnh phúc.

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng lại đạt mục tiêu, Trump thay đổi tạo ra bất ngờ thị trườngTổng thống Hoa Kỳ Donald Trump hôm thứ Tư (11/6) cho biết ông có kế hoạch gửi thư cho các đối tác thương mại trong vòng một hoặc hai tuần để thiết lập mức thuế quan đơn phương và áp dụng lại mức thuế quan cao hơn đối với hàng chục nền kinh tế trước thời hạn ngày 9/7.

Dưới tác động của tuyên bố này, giá vàng OANDA:XAUUSD giao ngay đã tăng vọt trở lại trên thị trường châu Á vào thứ Năm, đồng Dollar Mỹ và hợp đồng tương lai chứng khoán Mỹ đã giảm.

"Chúng tôi sẽ gửi thư cho các quốc gia trong khoảng một tuần rưỡi đến hai tuần để thông báo cho họ biết thỏa thuận là gì", Trump nói với các phóng viên tại một chương trình ở Trung tâm Kennedy ở Washington.

Ông nói thêm: "Đến một thời điểm nào đó, chúng tôi sẽ gửi thư. Tôi nghĩ là các bạn hiểu rằng đây là một thỏa thuận, các bạn có thể chấp nhận hoặc từ chối".

Khi được hỏi vào thứ Tư liệu ông có gia hạn thời hạn để các nước đạt được thỏa thuận với Hoa Kỳ trước khi mức thuế có hiệu lực hay không, Trump cho biết ông sẵn sàng làm như vậy.

Bloomberg chỉ ra rằng Trump đã nói rằng mức thuế quan đơn phương sẽ được xác định trong vòng hai tuần, căng thẳng thương mại lại leo thang và chỉ số chứng khoán tương lai của Hoa Kỳ giảm cùng với đồng Dollar điều này thúc đẩy các tài sản trú ẩn an toàn như Kho bạc Hoa Kỳ và vàng tăng.

Các mối đe dọa thuế quan mới nhất xuất hiện sau khi các quan chức Hoa Kỳ và Trung Quốc đưa ra giọng điệu tích cực trong các cuộc đàm phán nhằm xoa dịu căng thẳng. Một số nhà đầu tư coi bình luận của Trump là nỗ lực tăng thêm tính cấp bách cho các cuộc đàm phán khi Hoa Kỳ đàm phán với các nước bao gồm Ấn Độ và Nhật Bản để giảm thuế quan.

Điều khó khăn nhất đối với chúng ta (những nhà giao dịch cá nhân) là không rõ liệu Trump có thực hiện lời hứa của mình hay không, ông này thường chơi trò đặt ra thời hạn hai tuần để hành động, nhưng hành động cuối cùng có thể bị trì hoãn hoặc không được thực hiện. Ad cay lắm rồi mà không làm gì được.

Về mặt địa chính trị

Iran đã cảnh báo vào thứ Tư về việc trả đũa đối với các tài sản quân sự của Hoa Kỳ ở Trung Đông nếu các cuộc đàm phán đổ vỡ và Iran bị tấn công.

Hoa Kỳ đang sơ tán các nhân viên không cần thiết khỏi đại sứ quán của mình tại Baghdad và các gia đình quân nhân khỏi một số căn cứ quân sự ở vùng Vịnh do lo ngại ngày càng tăng về tình hình an ninh. Sự leo thang căng thẳng ở Trung Đông đã thúc đẩy việc mua vàng như một nơi trú ẩn an toàn.

Sự bất ổn về căng thẳng thương mại toàn cầu và rủi ro địa chính trị gia tăng đã làm đảo lộn thị trường trong năm nay, thúc đẩy sức hấp dẫn của vàng OANDA:XAUUSD như một kho lưu trữ giá trị trong thời kỳ hỗn loạn và đẩy giá tăng 28% cho đến nay trong năm nay. Giá vàng, đạt mức cao kỷ lục vào tháng 4, cũng được hỗ trợ bởi việc tăng mua của các ngân hàng trung ương.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Trên biểu đồ hàng ngày, vàng một lần nữa đạt được mức tăng mục tiêu tại 3.371USD điểm giá của Fibonacci thoái lui 0.236% sau khi nhận được hỗ trợ từ hợp lưu của đường trung bình động 21 ngày (EMA21) với Fibonacci thoái lui 0.382%.

Với các điều kiện hiện tại, hoàn toàn vàng có đủ khả năng để tiếp tục tăng đến mức mục tiêu tiếp theo sau đó được chú ý với bạn đọc tại điểm giá nguyên 3.400USD, nhiều hơn nữa là mức 3.435USD một vị trí của kháng cự ngang gần nhất.

Về mặt động lực, Chỉ số sức mạnh tương đối RSI duy trì hoạt động giá trên mức 50 và hướng lên cùng với khoảng cách với khu vực quá mua còn khá xa cho thấy dư địa tăng vẫn còn nhiều ở phía trước.

Miễn là vàng vẫn ở trên EMA21 thì nó vẫn có xu hướng trong ngắn hạn là tăng giá. Cùng với đó thì quan điểm cá nhân không thay đổi rằng vàng vẫn có xu hướng chính trong dài hạn là tăng giá (Kênh giá a), các đợt giảm giá chỉ nên được coi là điều chỉnh trong ngắn hạn hoặc một cơ hội mua hàng mới.

Trong ngày, triển vọng tăng giá của giá vàng sẽ được chú ý lại bởi các vị trí như sau.

Hỗ trợ: 3.350 – 3.320 – 3.300USD

Kháng cự: 3.371 – 3.400 – 3.435USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Vàng giảm hơn 20USD, chịu áp lực bởi đàm phán Mỹ - TrungTrong phiên giao dịch đầu giờ sáng thứ Ba (ngày 10 tháng 6), giá vàng OANDA:XAUUSD giao ngay đột nhiên giảm mạnh từ mức khoảng 3.328USD/ ounce xuống còn khoảng 3.305USD/ ounce.

Bloomberg chỉ ra rằng giá vàng đã giảm trong phiên giao dịch đầu giờ sáng tại châu Á hôm thứ Ba khi cả hai bên trong cuộc đàm phán thương mại Trung-Mỹ đều ám chỉ đến việc sẵn sàng nhượng bộ.

Việc căng thẳng giữa Washington và Bắc Kinh lắng dịu có thể làm giảm sức hấp dẫn của vàng

Các quan chức cấp cao của Hoa Kỳ và Trung Quốc đã khởi động vòng đàm phán thương mại thứ hai tại London, đây là vòng đầu tiên kể từ cuộc họp tại Geneva vào đầu tháng 5.

Chiều ngày 9 tháng 6, giờ địa phương, cuộc họp đầu tiên của cơ chế tham vấn kinh tế và thương mại Trung Quốc-Hoa Kỳ đã được tổ chức tại London, Vương quốc Anh. Ngày 10 tháng 6, giờ địa phương, cuộc họp đầu tiên của cơ chế tham vấn kinh tế và thương mại Trung Quốc-Hoa Kỳ sẽ tiếp tục.

Phái đoàn Hoa Kỳ do Bộ trưởng Tài chính Benjamin Bessant dẫn đầu, cũng có sự tham dự của Bộ trưởng Thương mại Lutnick và Đại diện Thương mại Hoa Kỳ Greer. Bessant nói với các phóng viên ở London rằng họ đã có một "cuộc họp tốt", trong khi Lutnick gọi các cuộc thảo luận là "có hiệu quả".

Bloomberg đưa tin phía Mỹ ám chỉ rằng họ sẵn sàng dỡ bỏ kiểm soát xuất khẩu một số công nghệ để đổi lấy việc Trung Quốc nới lỏng các hạn chế xuất khẩu đất hiếm.

Việc căng thẳng trong cuộc chiến thương mại Mỹ - Trung lắng dịu là yếu tố chính hiện tại tạo ra áp lực giảm giá vàng, vốn đã tăng hơn 26% trong năm nay.

Các nhà giao dịch vàng cũng đang chờ đợi dữ liệu Chỉ số giá tiêu dùng (CPI) của Hoa Kỳ trong tuần này để đánh giá “sức khỏe” của nền kinh tế Hoa Kỳ và dự đoán quỹ đạo cắt giảm lãi suất của Cục Dự trữ Liên bang.

Phân tích triển vọng kỹ thuật giá vàng OANDA:XAUUSD

Sau khi phục hồi vào phiên giao dịch hôm qua nhờ nhận được hỗ trợ từ hợp lưu của EMA21 với Fibonacci thoái lui 0.382%, thì vàng đã giảm trở lại kiểm tra khu vực này trong đầu phiên giao dịch này hôm nay.

Có thể vàng sẽ tiếp tục chịu áp lực bán trong ngắn hạn, một khi đà giảm giá xuyên xuống dưới mức Fibonacci thoái lui 0.382%, sau đó mục tiêu ngắn hạn sẽ vào khoảng 3.250USD sau đó là mức Fibonacci thoái lui 0.50%.

Tuy nhiên, tính đến thời điểm hiện tại thì vị trí kỹ thuật vẫn cho thấy khả năng tăng giá với hỗ trợ từ EMA21 với Fibonacci thoái lui 0.382% vẫn chưa bị phá vỡ, mục tiêu phục hồi vẫn là mức 3.350USD trong ngắn hạn, sau đó là mức 3.371USD một mức kháng cự quan trọng cũng là điểm giá của Fiboancci thoái lui 0.236%.

Xét trên vị trí hiện tại, vàng vẫn có triển vọng tăng giá với trường hợp giảm giá có thể xảy ra đã đề cập ở trên, và các vị trí đáng chú ý sẽ được liệt kê lại như sau.

Hỗ trợ: 3.300 – 3.292 – 3.250USD

Kháng cự: 3.350 – 3.371USD

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc

@BestSC – Biên tập, phân tích và xuất bản nội dung

Mặc dù EUR gặp một số khó khăn, EUR/USD vẫn có xu hướng tăngNgân hàng Trung ương châu Âu đã cắt giảm lãi suất 25 điểm cơ bản như dự kiến và cho biết lạm phát đã gần đạt mục tiêu trung hạn là 2%. Chính sách thuế quan của Trump đã nới lỏng các hạn chế về điều kiện tài chính, cho thấy khả năng nới lỏng hơn nữa.

Lập trường ôn hòa này gây ra một số áp lực lên đồng euro. Dữ liệu CPI sơ bộ của khu vực đồng euro trong tháng 5 cho thấy áp lực lạm phát đã chậm lại, thấp hơn dự kiến, kéo đồng euro xuống. Chỉ số PMI sản xuất trong tháng 5 của Đức thấp hơn dự kiến, cho thấy ngành sản xuất tiếp tục thu hẹp; Chỉ số PMI dịch vụ của Pháp tốt hơn dự kiến, nhưng vẫn trong phạm vi suy giảm. Dữ liệu kinh tế của khu vực đồng euro không đồng nhất.

Chủ tịch Ngân hàng Trung ương châu Âu Lagarde cho biết chu kỳ nới lỏng tiền tệ sắp kết thúc, thúc đẩy niềm tin của thị trường vào đồng euro trong trung hạn.

Nhưng vẫn sẽ cần vẫn thận trọng về tác động của chính sách thuế quan của Trump đối với nền kinh tế toàn cầu. Mặc dù ECB tin rằng căng thẳng thương mại đã dịu đi, nhưng khu vực đồng euro vẫn chưa hoàn toàn thoát khỏi rủi ro. Nếu dữ liệu kinh tế trong tương lai tiếp tục yếu, đồng euro có thể phải đối mặt với áp lực giảm.

Trên biểu đồ hàng ngày của EUR/USD OANDA:EURUSD sau khi nhận được hỗ trợ từ mức Fibonacci thoái lui 0.236% với hỗ trợ ngang 1.12038 thì đà phục hồi đã tạo ra một đợt tăng đáng kể.

Cụ thể đợt tăng đã kiểm tra các mức 1.14744 và 1.14212 chú ý với bạn đọc trong xuất bản số ra trước về EUR/USD, các mức này cũng đang là kháng cự gần nhất hiện tại.

Tuy nhiên, về bức tranh kỹ thuật tổng thể thì EUR/USD vẫn có xu hướng chính là tăng giá với sự phá vỡ trên mức 1.14744 sẽ mở ra triển vọng cho một chu kỳ tăng mới cùng mục tiêu ngắn hạn là mức 1.15720.

Trong ngày, triển vọng tăng của EUR/USD sẽ được chú ý lại bởi các điểm giá như sau.

Hỗ trợ: 1.13788 – 1.12422

Kháng cự: 1.14212 – 1.14744

@BestSC – Biên tập, phân tích và xuất bản nội dung