Phân tích kỹ thuật và gợi ý Entry vàng (Ngày 1 tháng 2)Bức tranh tổng thể

Dù phiên giảm vừa qua có biên độ rất lớn (gần 9% trong ngày), cấu trúc xu hướng tăng trung hạn – dài hạn của vàng vẫn chưa bị phá vỡ. Đây là một cú điều chỉnh mạnh sau giai đoạn tăng dốc, đúng kiểu “xả áp lực” hơn là đảo chiều xu hướng.

Trên khung ngày, giá vẫn:

• Nằm trên các đáy cao dần (higher lows) của sóng tăng kể từ cuối 2025

• Chưa phá vỡ kênh tăng trung hạn (kênh giá (b) màu cam trên biểu đồ)

Phiên giảm mạnh vừa rồi mang tính điều chỉnh kỹ thuật sau trạng thái quá mua, hơn là tín hiệu kết thúc xu hướng.

Fibonacci thoái lui (đo từ đáy 4.274 → đỉnh 5.598)

Các mốc Fibonacci đang cho thấy cấu trúc điều chỉnh khá “chuẩn sách giáo khoa”:

• Fibo 0.382: ~5.093 USD

o Đây là vùng giá bị xuyên thủng nhanh chóng trong phiên hoảng loạn

o Cho thấy lực chốt lời rất mạnh, tâm lý chuyển từ hưng phấn sang phòng thủ

• Fibo 0.5: ~4.990 USD

o Vùng cân bằng quan trọng của xu hướng

o Giá hiện đang dao động sát khu vực này → đây là vùng “bản lề” của toàn bộ nhịp điều chỉnh

• Fibo 0.618: ~4.780 USD

o Vùng hỗ trợ kỹ thuật rất mạnh trong các xu hướng tăng khỏe

o Nếu giá rơi về đây nhưng không phá cấu trúc, xu hướng tăng lớn vẫn được bảo toàn

• Fibo 0.786: ~4.558 USD

o Kịch bản điều chỉnh sâu, thường chỉ xảy ra nếu thị trường xuất hiện cú sốc vĩ mô mới

o Hiện tại chưa phải kịch bản cơ sở

Kết luận Fibonacci:

Miễn là giá giữ được vùng 0.5 – 0.618, nhịp giảm này vẫn được xem là điều chỉnh trong xu hướng tăng.

Động lượng & tâm lý (RSI)

• RSI từ vùng quá mua >70 rơi nhanh về khu vực trung tính ~50

• Điều này cho thấy:

o Động lượng tăng đã hạ nhiệt

o Nhưng chưa rơi vào trạng thái suy yếu cấu trúc

RSI-based MA đang bị cắt xuống → thị trường cần thêm thời gian tích lũy trước khi hồi phục bền vững.

Nhận định kỹ thuật tổng hợp

• Xu hướng chính: Tăng

• Trạng thái hiện tại: Điều chỉnh mạnh – tái định vị

• Rủi ro ngắn hạn: Biến động cao, dễ “rũ bỏ” thêm

• Điều cần quan sát: Phản ứng giá tại 4.990 – 4.780

Gợi ý Entry tuần tới (thuần kỹ thuật, không phải khuyến nghị đầu tư)

Giai đoạn này không phù hợp FOMO, ưu tiên giao dịch phản ứng tại vùng hỗ trợ.

Mua thăm dò tại vùng cân bằng

• Vùng Entry: 4.950 – 5.000 USD

• Điều kiện:

o Nến ngày/4H xuất hiện tín hiệu giữ giá (đuôi nến dài, pin bar, engulfing tăng)

• Stop loss: dưới 4.780 USD

• Mục tiêu ngắn hạn:

o TP1: 5.090 USD (Fibo 0.382)

o TP2: 5.280 USD (Fibo 0.236)

Mua tại hỗ trợ mạnh – an toàn hơn

• Vùng Entry: 4.760 – 4.800 USD (Fibo 0.618)

• Stop loss: dưới 4.550 USD

• Mục tiêu:

o 5.000 → 5.100 → 5.280 USD

Lưu ý quan trọng

• Không buy đuổi nếu giá hồi nhanh về 5.200–5.300 USD mà không có tích lũy

• Tránh giao dịch lớn khi:

o Biên độ ngày vẫn quá rộng

o Tin tức vĩ mô chưa ổn định

@BestSC - Phân tích và xuất bản nội dung

Phân tích Xu hướng

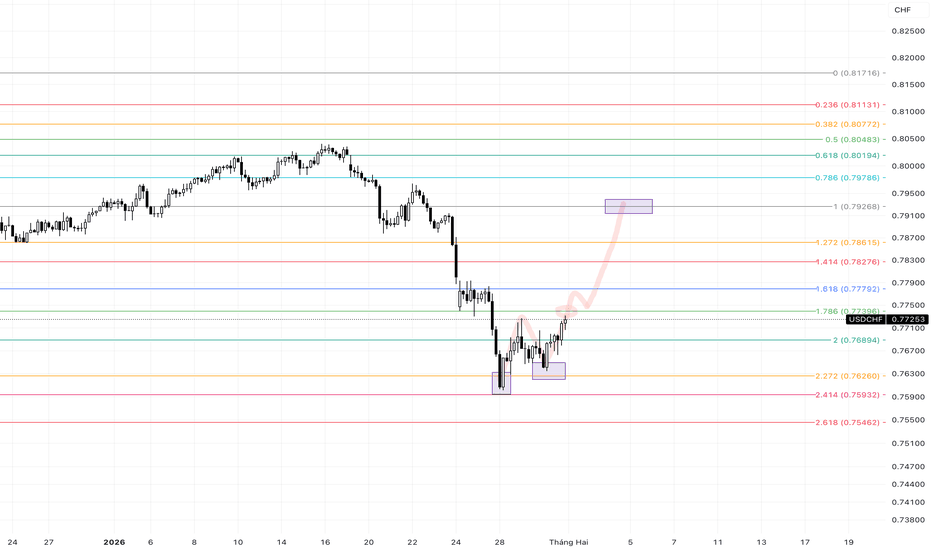

USDCHF 1/2/26dựa vào việc phục hồi của DXY => sự phục hồi của các đồng USD _XXX là có khả năng rất lớn

Nhìn vào biểu đồ trên khung 4h tôi cho răng việc đảo chiều dã xảy ra trên khung này

quang vùng Fibo 1.786 sẽ có cu hồi về quanh vùng 1.618 nếu quanh đây xác nhận tạo đáy UCHF về quanh giá ( 0,79286)

Đây là mục tiêu gần nhất tôi đang theo dõi, nếu có gì thay đổi sẽ cập nhật cho quý nàh đầu tư tham khảo.

#HaiTung-Trader

Dự đoán là hoàn toàn vô nghĩaTừ Bỏ "Chén Thánh" – Để Trở Thành Nhà Giao Dịch Thích Nghi

Đừng cố tìm kiếm một phép màu nào để dự đoán cú sập của vàng hay bạc. Sự thật là: Việc cố gắng đoán xem thị trường sẽ đi đâu về đâu là một tư duy tầm thường mà ai cũng có thể làm được. Nếu muốn sống sót, bạn buộc phải thay đổi.

1. Ngừng Dự Đoán, Hãy Tập Thích Nghi

Đừng mãi chăm chú quan sát từng "con kiến" riêng lẻ (những cây nến, những tin tức ngắn hạn). Hãy lùi lại để nhìn cách cả "đàn kiến" vận động. Thị trường không phải là một điểm đến, nó là một dòng chảy. Thay vì cố chặn dòng chảy đó lại, hãy học cách bơi cùng nó.

2. Chấp Nhận Thua Lỗ Như Một Chi Phí Vận Hành

Giao dịch thực chất là cuộc chơi của tâm lý và xác suất. Bạn cần dừng việc "nghĩ" quá nhiều về thị trường và bắt đầu chấp nhận việc thua lỗ là điều hiển nhiên.

Đừng tìm "Chén Thánh": Không có công cụ nào dự báo chính xác 100%.

Hãy tìm "Thống kê": Một phương pháp đơn giản dựa trên dữ liệu sẽ bền vững hơn bất kỳ lời tiên tri nào.

3. Quy Trình Hóa Sự "Vô Dụng" Của Bản Thân

Khi bạn thấu hiểu được thị trường, bạn sẽ nhận ra mình thực sự chẳng có quyền năng gì cả. Giao dịch lúc này trở thành công việc "nhàn rỗi" nhất thế gian vì nó chỉ gói gọn trong một vòng lặp thuần túy:

Dữ liệu \rightarrow Thống kê \rightarrow Lựa chọn cơ hội tốt nhất \rightarrow Thực thi.

4. Triết Lý Về Sự Thất Bại

Ngay cả khi bạn đã làm đúng mọi thứ, đã chọn ra cơ hội tốt nhất mà vẫn thua lỗ? Đó là chuyện bình thường. Khi những kịch bản tối ưu nhất vẫn thất bại, đơn giản là vì thị trường đang ở trong một giai đoạn mà số đông không thể thắng.

Lời kết: Đừng cố làm siêu anh hùng chống lại thị trường. Hãy làm một người quan sát kiên nhẫn, chấp nhận sự vô thường và tin vào con số thống kê của chính mình.

Canton (CC) có thể là crypto dẫn dắt thị trường trong Q1 2026 ?Canton BINANCE:CCUSDT.P đang hình thành nền giá đẹp quanh range giá 0.10607 -0.16145 và đang thu hẹp độ biến động . Kỳ vọng tạo một nhịp phá vỡ ( break out ) mạnh mẽ trên D1

Nền giá hình thành hơn 30 ngày , có thể đang ở sườn núi của giai đoạn tăng giá thứ 2 .

Đồng thuận 3 EMA .

TA Trading View cũng cho tín hiệu Buy mạnh sau khi tạo nền giá đẹp

Tín hiệu khối lượng : Sau một nhịp tăng giá + khối lượng tăng mạnh => giá sideway + khối lượng giảm => cạn cung

=> kỳ vọng Break Out với khối lượng Buy mạnh xác nhận

note : Các thiết lập trên thị trường Crypto nên ưu tiên để stoploss rộng vì thông thường quét tk sâu .

Trước đó mình có một lệnh VCB H4 vào cuối tháng 12/25 và có được 4.6R nên đối với thiết lập này , mình dùng 1/2 lợi nhuận để tăng khối lượng cho thiết lập này . Vì mình đang kỳ vọng đây sẽ là những dự án sẽ lead thị trường .

Điểm vào : 0.16145 USD

Điểm dừng lỗ : 0.13000 USD

Mục tiêu lợi nhuận : Không có , ưu tiên giữ lệnh này theo trailing stop

Thông tin về sản phẩm tài chính này :

Bức tranh trực quan về Canton Network (CC)

Hãy tưởng tượng thị trường Crypto hiện tại như những "hòn đảo" riêng biệt (Ethereum, Solana...). Canton Network sinh ra để trở thành hệ thống cáp quang ngầm kết nối các hòn đảo này với các đại lục tài chính khổng lồ (Ngân hàng, Sàn chứng khoán).

Được hiểu : Là "Mạng lưới của các mạng lưới" (Network of Networks) dành riêng cho RWA

Đối tác hạng nặng (Bảo chứng niềm tin) :

DTCC: Trung tâm lưu ký chứng khoán lớn nhất Mỹ (xử lý hàng triệu tỷ USD/năm) đang thử nghiệm token hóa trái phiếu kho bạc trên Canton. ( đang action )

Goldman Sachs & BNY Mellon: Hai gã khổng lồ ngân hàng đang tham gia vận hành node và thử nghiệm thanh toán. ( đang action )

J.P. Morgan (Kinexys): Có kế hoạch phát hành JPM Coin trên mạng lưới này. ( chỉ hứa hẹn , chưa action )

Mô hình Token (Fair Launch): Không có sự thao túng từ VC (quỹ đầu tư mạo hiểm) mua giá rẻ. Token được sinh ra từ công sức đóng góp cho mạng lưới (Proof of Work/Utility).

Thặng dư tăng trưởng còn :

Câu chuyện RWA (Real World Assets): Năm 2026 được dự báo là năm bùng nổ của RWA. Canton là cơ sở hạ tầng duy nhất đáp ứng được yêu cầu về quyền riêng tư (Privacy) mà các ngân hàng bắt buộc phải có. Ethereum công khai mọi giao dịch, điều này ngân hàng không thích; Canton giải quyết được bài toán này.

Sự kiện xúc tác (Catalyst) H1/2026: Việc DTCC chính thức triển khai token hóa Trái phiếu Kho bạc Mỹ trên Canton vào nửa đầu năm 2026 sẽ là một cú hích khổng lồ về mặt tin tức và dòng tiền.

Mô hình đốt phí (Burn Mechanism): Khi các ngân hàng sử dụng mạng lưới nhiều hơn, phí giao dịch thu được sẽ bị đốt đi => Nguồn cung giảm dần + Nhu cầu tăng lên = Giá tăng

Một tài sản tài chính tốt là một tài sản có yếu tố nội tại tốt và có sự ủng hộ của biểu đồ kỹ thuật .

ECONOMICS:USM2 / TVC:GOLDDựa trên dữ liệu lịch sử, tỷ lệ này thường dao động trong các khoảng có ý nghĩa sau:

Tỷ lệ cao (Đỉnh): Thường xuất hiện khi lượng tiền in ra quá nhiều nhưng giá vàng chưa tăng kịp. Đây là dấu hiệu vàng đang định giá thấp (undervalued) so với cung tiền.

Ví dụ: Đầu những năm 2000, tỷ lệ này lên tới gần 20.

Tỷ lệ thấp (Đáy): Xuất hiện khi giá vàng tăng nóng so với lượng tiền lưu thông. Đây là lúc vàng có thể đang định giá cao (overvalued).

Ví dụ: Năm 1980, tỷ lệ này xuống mức cực thấp (khoảng 2.0) khi vàng lập đỉnh lịch sử thời bấy giờ.

Trung Quốc “phanh gấp” thị trường hàng hóa! Bạc, dầu thô,...Không phải ngẫu nhiên mà các cơ quan quản lý tài chính Trung Quốc đồng loạt ra tay trong những ngày cuối tháng 1.

Việc tạm ngừng giao dịch khẩn cấp các quỹ bạc và dầu thô không đơn thuần là một động thái kỹ thuật, mà là tín hiệu cảnh báo mạnh nhất của Bắc Kinh đối với làn sóng đầu cơ hàng hóa đang vượt khỏi tầm kiểm soát, có lẽ là lần can thiệp quyết liệt nhất kể từ năm 2025.

Câu chuyện bắt đầu từ một con số: 36%.

Nội dung được biên tập và xuất bản bởi @BestSC

Khi giá thị trường tách rời khỏi giá trị thực

Nguyên nhân trực tiếp của “cú phanh gấp” nằm ở sự mất cân bằng nghiêm trọng giữa giá giao dịch và giá trị tài sản ròng của các quỹ hàng hóa.

Quỹ Guotai Junan Silver Futures LOF từng giao dịch cao hơn tới 36% so với giá hợp đồng bạc trên Sở Giao dịch Tương lai Thượng Hải, một mức chênh lệch hiếm gặp, nếu không muốn nói là bất thường, trong lịch sử thị trường quỹ hàng hóa Trung Quốc.

Cùng thời điểm, 4 quỹ dầu thô khác cũng xuất hiện phí bảo hiểm cao bất thường, dù mức độ không đồng đều. Điều này khiến nhà chức trách đi đến kết luận:

vấn đề không nằm ở một sản phẩm đơn lẻ, mà là sự bùng phát mang tính hệ thống của tâm lý đầu cơ.

Khi rủi ro chênh lệch giá trở thành rủi ro hệ thống, phản ứng quản lý chỉ còn một lựa chọn: can thiệp trực tiếp.

Bối cảnh vĩ mô: Hàng hóa trở thành “hầm trú ẩn” bất ổn

Thời điểm can thiệp của Trung Quốc không thể nhạy cảm hơn.

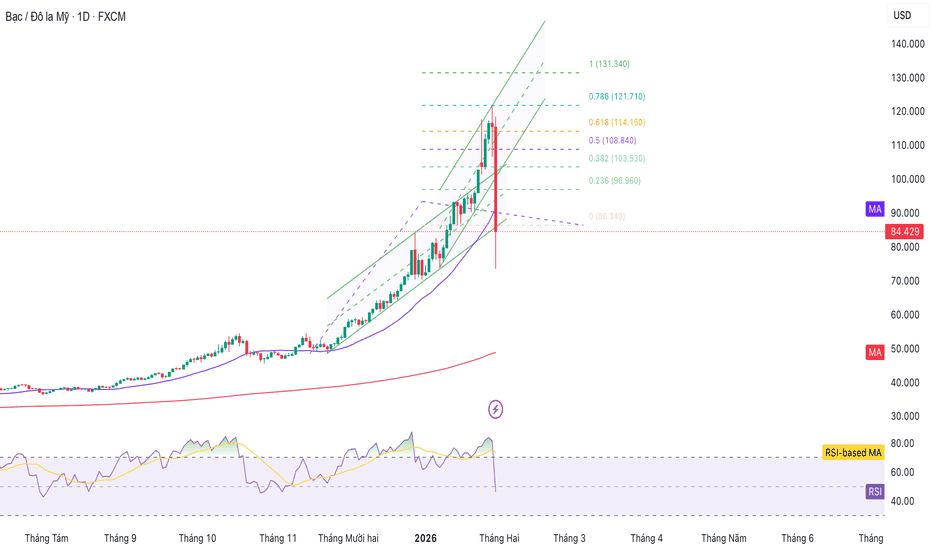

• Kim loại quý: trong vòng 12 tháng, giá vàng tăng khoảng 65%, bạc tăng tới 150%. Riêng từ đầu năm 2026, bạc từng có lúc tăng gần 60%, đi kèm biên độ dao động ngày càng lớn.

• Năng lượng: căng thẳng địa chính trị leo thang, đặc biệt là việc Mỹ gia tăng hiện diện quân sự quanh Iran, đã đẩy giá dầu Brent vượt 70 USD/ thùng, mức cao nhất trong gần 5 tháng.

Trong bối cảnh rủi ro địa chính trị gia tăng, đồng Dollar biến động và niềm tin vào tính độc lập của chính sách tiền tệ bị xói mòn, dòng vốn toàn cầu đang tìm đến hàng hóa như một nơi trú ẩn. Hệ quả là giá tài chính ngày càng tách rời khỏi cung – cầu vật chất.

Vì sao LOF trở thành “điểm yếu” của hệ thống?

Phần lớn quỹ hàng hóa tại Trung Quốc sử dụng cấu trúc LOF (quỹ mở niêm yết) vừa giao dịch theo thời gian thực, vừa cho phép đăng ký và rút vốn.

Về lý thuyết, cơ chế chênh lệch giá sẽ giữ cho giá quỹ bám sát giá trị tài sản ròng. Nhưng trong điều kiện thị trường cực đoan, thanh khoản mỏng và tâm lý bầy đàn khiến cơ chế này mất tác dụng.

Các cơ quan quản lý đã thiết lập ngưỡng phí bảo hiểm cảnh báo:

• Vượt ngưỡng → tự động kích hoạt tạm ngừng giao dịch

• Quỹ phải cảnh báo rủi ro → nhưng nhà đầu tư thường phớt lờ khi giá đang tăng

Việc SDIC UBS Silver LOF bị đình chỉ 2 lần chỉ trong 8 ngày cho thấy: các biện pháp “hạ nhiệt” truyền thống không còn đủ sức ngăn dòng tiền đầu cơ.

Bạc: từ kim loại công nghiệp thành tâm điểm rủi ro

Bạc không chỉ là tài sản đầu tư. Nó là nguyên liệu chiến lược cho pin xe điện, tấm pin quang điện và nhiều ngành sản xuất công nghệ cao.

Việc SDIC UBS Silver LOF, quỹ bạc hợp đồng tương lai duy nhất giao dịch công khai tại Trung Quốc, trở thành điểm hút đầu cơ đã tạo ra xung đột trực diện: tài chính đầu cơ với nhu cầu công nghiệp thực

Thông thường, giá bạc trong nước cao hơn giá quốc tế 15–20%, phản ánh chi phí nhập khẩu, thuế và chênh lệch cung cầu.

Nhưng khi phí bảo hiểm LOF vọt lên 36%, đó không còn là chênh lệch “bình thường” mà là biến dạng giá.

Nếu kéo dài, điều này có thể gây ra “thiếu hụt thứ cấp”: bạc bị hút vào các vị thế tài chính thay vì phục vụ sản xuất, làm gián đoạn chuỗi cung ứng.

Triết lý quản lý mới: ổn định quan trọng hơn giao dịch liên tục

Chuỗi sự kiện cho thấy rõ sự thay đổi ưu tiên:

• 22/1: quỹ bạc bị tạm ngừng lần đầu

• 30/1: năm quỹ hàng hóa bị đình chỉ đồng loạt

Trong vòng 8 ngày, Trung Quốc chuyển sang chế độ “giám sát tần suất cao phản ứng nhanh”.

Thông điệp rất rõ:

trong điều kiện cực đoan, ổn định thị trường quan trọng hơn việc duy trì giao dịch bằng mọi giá.

Trung Quốc “mạnh tay” đến mức nào so với thế giới?

So sánh quốc tế cho thấy sự khác biệt triết lý:

• Mỹ: ngắt mạch biến động, thường chỉ 15 phút

• EU (UCITS): trao quyền quyết định lớn cho nhà quản lý quỹ

• Úc: ưu tiên yếu tố thanh khoản, tối đa 24 giờ

• Trung Quốc: kích hoạt theo ngưỡng phí bảo hiểm, có thể đình chỉ cả ngày

Cách tiếp cận của Trung Quốc rõ ràng quyết đoán hơn, chấp nhận hy sinh tính liên tục để giảm rủi ro cho nhà đầu tư cá nhân và hệ thống.

Hệ quả dài hạn: thị trường hàng hóa đang đổi pha

Những gì đang diễn ra không chỉ là “hạ nhiệt cục bộ”.

• Đầu tư hàng hóa tại Trung Quốc có xu hướng thể chế hóa hơn

• Rủi ro bị tạm ngừng giao dịch khi cần thanh khoản nhất trở thành biến số mới

• Cơ chế giám sát phí bảo hiểm và đình chỉ giao dịch có thể trở thành chuẩn mực, không còn là biện pháp ngoại lệ

Ở cấp độ toàn cầu, nguy cơ phân mảnh giá cả gia tăng khi mỗi khu vực áp dụng hàng rào bảo hộ riêng, làm suy yếu cơ chế chênh lệch giá và tăng chi phí phòng ngừa rủi ro xuyên biên giới.

Cuối cùng, tín hiệu ngắn hạn hay khởi đầu điều chỉnh dài hạn?

Trong ngắn hạn, việc đình chỉ giao dịch giúp xả bớt đòn bẩy và phí bảo hiểm tâm lý.

Nhưng trong trung và dài hạn, thông điệp sâu hơn là:

Thị trường hàng hóa đang chuyển từ giai đoạn “xác định giá” sang giai đoạn “quản lý rủi ro”.

Trong một thế giới bất ổn địa chính trị và trật tự tiền tệ lung lay, các cơ quan quản lý không chỉ ở Trung Quốc nhiều khả năng sẽ can thiệp thường xuyên hơn, để đảm bảo rằng đầu cơ tài chính không lấn át việc phân bổ các nguồn lực chiến lược cho nền kinh tế.

Bài viết đến đây là hết, chúc bạn đọc nhiều sức khoẻ và hạnh phúc!

Chưa từng có tiền lệ vàng, bạc và một cú đổ vỡ kinh hồn bạt vía"Chỉ trong vài phiên, vàng và bạc 2 tài sản từng được săn đón dữ dội nhất toàn cầu đã trải qua cú đảo chiều lịch sử. Vàng giảm hơn 10%, bạc mất tới trên 30%, khép lại một tháng mà trước đó thị trường gần như chỉ nói về một chiều: tăng.

Đây là cú sụt giảm mạnh nhất trong ngày của giá vàng kể từ khi thị trường tồn tại ở hình hài hiện đại. Và nó xảy ra chỉ hai ngày sau phiên tăng mạnh nhất lịch sử, một chi tiết đủ để nói lên mức độ “quá đà” của chu kỳ vừa rồi.

Nội dung được biên tập và xuất bản bởi @BestSC

Tháng Giêng đã đi quá xa, và thị trường buộc phải kéo phanh

Vào thứ Năm, giá vàng lập đỉnh ở 5.602USD/ ounce, tăng gần 30% chỉ trong tháng Giêng. Bạc thậm chí còn cực đoan hơn, vượt 121 USD/ ounce, với mức tăng lũy kế gần 70%.

Những con số này không phản ánh một xu hướng bền vững. Chúng phản ánh trạng thái hưng phấn tập thể.

Khi tốc độ tăng giá vượt xa khả năng hấp thụ của thanh khoản, thị trường không cần tin xấu để điều chỉnh. Nó tự điều chỉnh bằng chính cấu trúc của mình: đòn bẩy cao, vị thế đông đặc, và các nhà tạo lập thị trường rút lui.

Điều chỉnh này không gây sốc với những người theo dõi thị trường một cách tỉnh táo

Neil Welsh của Britannia Global Markets gọi đây là hệ quả tất yếu của trạng thái mua quá mức nghiêm trọng. Khi khối lượng hợp đồng mở, giao dịch quyền chọn và đòn bẩy cùng leo lên mức cao điển hình của các pha ngắn hạn, bất kỳ cú rung nào cũng có thể kích hoạt phản ứng dây chuyền.

Ole Hansen của Saxo Bank mô tả chính xác vấn đề cốt lõi: thanh khoản biến mất đúng lúc thị trường cần nó nhất. Khi các nhà tạo lập thị trường không còn sẵn sàng giữ rủi ro, chênh lệch giá mở rộng, biến động bị khuếch đại, và các chuyển động giá trở nên méo mó.

Vàng, từng được xem là tài sản “điềm tĩnh” nhất trong vài tuần qua đã hành xử như một tài sản đầu cơ cao độ. Và bạc thì luôn là phiên bản phóng đại của vàng, ở cả hai chiều.

Nhưng đây là điều chỉnh, không phải sự kết thúc của câu chuyện

Điểm quan trọng là: hầu hết các nhà phân tích không coi cú sụt giảm này là sự phá vỡ xu hướng tăng dài hạn. Matthew Piggott của Metals Focus gọi đợt tăng tháng Giêng là “sự hưng phấn phi lý”, và chính vì thế, cú giảm mạnh hiện tại lại mang dáng dấp của một sự thanh lọc cần thiết.

Dòng tiền đầu cơ rút lui, vị thế bị ép giảm, nhưng các yếu tố nền tảng, thứ đã đưa vàng và bạc lên cao ngay từ đầu vẫn còn nguyên.

Neil Welsh nhấn mạnh rằng đây giống một sự điều chỉnh vị thế trong xu hướng tăng, không phải đảo chiều. Và với biên độ biến động lớn hơn, thị trường kim loại quý trong năm 2026 nhiều khả năng sẽ khó giao dịch hơn, nhưng chưa dễ suy yếu.

Yếu tố chính sách tiền tệ Mỹ là chất xúc tác, không phải nguyên nhân gốc rễ

Việc Tổng thống Donald Trump chính thức đề cử Kevin Warsh làm Chủ tịch Fed tiếp theo đã góp phần làm đà giảm trở nên dốc hơn. Warsh được xem là nhân vật có lập trường cứng rắn hơn với lạm phát, và điều đó ngay lập tức khiến thị trường điều chỉnh lại kỳ vọng về lãi suất.

Tuy nhiên, đây là một bức tranh phức tạp hơn nhiều.

Warsh có hồ sơ “diều hâu”, nhưng ông cũng là người hiểu rõ áp lực chính trị mà Nhà Trắng đang tạo ra. Trump vẫn công khai muốn lãi suất thấp hơn, và rất khó tin rằng Fed dù dưới bất kỳ chủ tịch nào có thể hoàn toàn phớt lờ áp lực đó.

Commerzbank cho rằng khả năng Fed phải nhượng bộ ở một mức độ nhất định vẫn rất cao, và điều đó đồng nghĩa với việc vàng vẫn sẽ được hỗ trợ trong trung hạn.

Thị trường hiện tại đang mắc kẹt giữa hai lực kéo đối nghịch

Một bên là:

• Lạm phát vẫn dai dẳng (PPI và PPI lõi của Mỹ đều trên 3%)

• Nợ công G7 ngày càng mất bền vững

• Rủi ro địa chính trị và thương mại không hề giảm

Bên còn lại là:

• Fed chưa sẵn sàng nới lỏng mạnh

• Thị trường vẫn chưa định giá lại kịch bản cắt giảm lãi suất sâu

• Đồng Dollar chưa đánh mất vai trò trú ẩn trong ngắn hạn

Chính sự giằng co này tạo ra những cú biến động cực đoan cả lên lẫn xuống.

Về mức đáy, thị trường đang nhìn xuống nhưng chưa hoảng loạn

Một số chiến lược gia cho rằng vàng có thể kiểm tra vùng 4.600–4.700USD/ ounce. Nhưng ngay cả trong kịch bản đó, phần lớn ý kiến đều cho rằng các nhịp giảm sâu sẽ được xem là cơ hội tái tích lũy, chứ không phải tín hiệu rút lui dài hạn.

Bởi rốt cuộc, điều chưa hề thay đổi là thế giới vẫn đang vận hành trong một trạng thái bất ổn cấu trúc. Và chừng nào trạng thái đó còn tồn tại, vàng và bạc vẫn sẽ giữ vai trò của mình, không phải như một cơn sốt, mà như một điểm tựa cuối cùng của niềm tin.

Bữa tiệc đã kết thúc. Nhưng câu chuyện thì chưa.

Bài viết đến đây là hết, chúc bạn đọc có những ngày nghỉ cuối tuần nhiều sức khoẻ, ấm áp và hạnh phúc!

Bitcoin đang ở trạng thái như thế nào ?Hiện tại đồ thị Bitcoin BINANCE:BTCUSDT.P đang ở vùng giá tranh chấp và mâu thuẫn đa khung thời gian .

Xu hướng giảm giá ( Short ) vẫn là chủ đạo nhưng tại mốc giá này ( 84K ) , giá có thể hình thành nến đảo chiều tăng mạnh từ đây ( 84K ) . sau khi lấy hết thanh khoản Long ở nền giá hiện tại . ( khối lượng cho thấy điều đó )

Về tin tức vĩ mô và tính chất sản phẩm như Bitcoin , càng không có lý do gì để đặt lệnh ngay lúc này .

Lời khuyên chân thành của mình gửi tới anh em trong cộng đồng là hãy tạm ngưng giao dịch Bitcoin trong tuần sau ( từ 1 -10/tháng 2/26 ) vì rất dễ dính bẫy giá , trùng với timing mở cửa nến (M) tháng 2 .

Có thể thời khắc quyết định sẽ diễn ra vào ngay mùng 1 - 2- 3 tết Âm lịch .

VÀNG - Hồi phục trở lại hay tiếp tục điều chỉnh?- Tin đồn Trump đề cử K. Warsh làm Chủ tịch FED thay Powell.

- Theo tin tức này thì vàng khả năng có thể bị đè bán tiếp, nhưng mà chúng ta đã thấy vàng đã có nhịp xả gần 500 giá từ phiên Á đến giờ rồi khi tin đồn Warsh sẽ được bổ nhiệm.

- Thị trường đã chạy trước tin này rồi nên nếu có giảm nữa thì sẽ giảm thêm nhịp nhẹ nữa chứ không sâu hơn nữa đâu.

- Vì hiện tại các tin địa chính trị về Trung Đông đang căng thẳng trở lại , bất ổn Trung Quốc và các dữ liệu kinh tế Mỹ. Và xíu nữa đón tin PPI.

✅VIEW:

- Khả thì sẽ còn 1 nhịp giảm nhẹ nữa trước khi vàng tăng trở lại:

- Nếu giá break trenline giảm + breakout và duy trì trên vùng (5140 - 5145) + đóng trên EMA 34 (M15) thì target đặt lên : 5200 - 524x .

- Nếu breakout vùng (5240 - 5245) thì view BUY mới hồi phục mạnh.

- Nếu giá breakout và đóng dưới vùng (4970 - 4976) thì điều chỉnh tiếp . Khả năng về tận (46xx).

❗VIEW góc nhìn cá nhân , cả nhà tham khảo và setup nha. Thị trường biên độ đi rất rất rất to nên trade chủ động xử lý lệnh - còn không nghỉ sang tuần trade nha.

GBPUSD hôm nay khung H1: Giá gãy cấu trúcGBPUSD hôm nay khung H1: Giá gãy cấu trúc, ưu tiên Sell hồi về 1.3800

Bối cảnh kỹ thuật (H1 – OANDA)

Trên chart H1, GBPUSD đã có một nhịp tăng mạnh theo trendline tăng. Tuy nhiên vùng đỉnh hiện tại đang hình thành “distribution” với Weak High phía trên, và giá đã có dấu hiệu CHoCH (đổi chiều cấu trúc) khi liên tục tạo đỉnh thấp dần sau vùng sideway đỉnh.

Điểm quan trọng: Phe mua đã đẩy lên mạnh, nhưng khi vào vùng phân phối, lực mua suy yếu và thị trường bắt đầu “xả” theo nhịp hồi.

Kháng cự – Hỗ trợ quan trọng

Kháng cự (vùng ưu tiên tìm điểm bán)

1.3795 – 1.3815: vùng supply/xả lệnh (trên chart là vùng xám).

1.3845 – 1.3850: Weak High (đỉnh yếu). Nếu giá quét lên vùng này mà không giữ được, xác suất đảo chiều giảm rất cao.

Hỗ trợ (vùng chốt lời và phản ứng)

1.3720 – 1.3735: hỗ trợ ngắn hạn (khu vực giá đang giằng co).

1.3655 – 1.3680: demand/điểm đến chính của nhịp giảm (vùng xanh dày).

1.3490 – 1.3515: demand tiếp theo nếu 1.366 bị xuyên thủng.

1.3400: Strong Low (hỗ trợ mạnh, đáy quan trọng).

Fibonacci, Trendline, EMA, RSI (tập trung đúng công cụ)

Fibonacci (đo từ đáy lớn 1.3400 lên đỉnh 1.3850)

0.382 ~ 1.3680: trùng vùng demand xanh → vùng “hợp lưu” mạnh để giá phản ứng.

0.5 ~ 1.3625: nếu phá 1.366, đây là mức hỗ trợ tiếp theo.

0.618 ~ 1.3570: mức sâu, thường là “điểm cuối” của nhịp điều chỉnh nếu lực bán mạnh.

Trendline

Trendline tăng đã bị phá vỡ khi giá rơi khỏi vùng phân phối và tạo CHoCH. Vì vậy hôm nay ưu tiên tư duy: sell the rally (bán khi hồi lên kháng cự), thay vì đuổi theo lệnh buy.

EMA (gợi ý cách đọc)

Khi giá nằm dưới cụm EMA nhanh (EMA20/EMA50) và hồi lên chạm EMA bị đạp xuống, đó là kiểu hồi kỹ thuật để tiếp tục giảm.

Nếu giá reclaim mạnh lại vùng 1.3800 và giữ trên EMA nhanh, kịch bản giảm sẽ yếu đi.

RSI

RSI thường “hạ nhiệt” sau nhịp tăng mạnh; nếu RSI nằm dưới 50 trong pha hồi, phe bán có lợi thế.

Nếu xuất hiện phân kỳ giảm quanh vùng 1.384–1.385, càng củng cố kịch bản sell.

Chiến lược giao dịch trong ngày (kèm điểm vào, SL, TP rõ ràng)

Kịch bản A (ưu tiên): Sell hồi về supply 1.3795 – 1.3815

Điều kiện vào lệnh:

Giá hồi lên vùng 1.3795–1.3815 và xuất hiện nến từ chối (pin bar/engulfing giảm) hoặc phá đáy nhỏ M15 trong vùng.

Thiết lập lệnh:

Entry: 1.3795–1.3815

Stop loss: trên 1.3850 (qua Weak High để tránh quét)

Take profit:

TP1: 1.3730

TP2: 1.3680

TP3: 1.3500 (nếu breakdown mạnh)

Quản trị lệnh:

Khi đạt TP1 có thể dời SL về hòa vốn để giảm rủi ro.

Kịch bản B: Sell theo phá vỡ (breakdown) dưới 1.3700

Điều kiện:

H1 đóng nến rõ dưới 1.3700, sau đó hồi retest lên 1.3700–1.3720 nhưng không vượt được.

Thiết lập:

Entry: vùng retest 1.3700–1.3720

Stop loss: trên 1.3745–1.3755

TP: 1.3680, xa hơn 1.3625 và 1.3500

Kịch bản C (chỉ buy khi có tín hiệu rõ): Buy phản ứng tại demand 1.3655 – 1.3680

Đây là lệnh ngược xu hướng ngắn hạn, chỉ đánh khi có “đảo chiều thật”.

Điều kiện:

Giá chạm vùng 1.3655–1.3680, quét thanh khoản rồi đóng nến đảo chiều tăng và reclaim lại 1.368.

Thiết lập:

Entry: 1.3660–1.3685 (sau xác nhận)

Stop loss: dưới 1.3640

TP: 1.3730 rồi 1.3800

Kịch bản D (đảo chiều tăng trở lại): Buy khi phá hẳn 1.3850

Điều kiện:

Giá phá và giữ trên 1.3850, sau đó retest thành công 1.3815–1.3850.

Thiết lập:

Entry: retest 1.3820–1.3845

Stop loss: dưới 1.3790

TP: vùng mở rộng phía trên (ưu tiên trailing theo cấu trúc vì chart không hiển thị sẵn mục tiêu xa)

Kết luận xu hướng hôm nay

Với cấu trúc H1 hiện tại, ưu tiên chính là Sell khi giá hồi lên vùng 1.3800, mục tiêu trọng tâm về 1.3660 (hợp lưu Fib 0.382 + demand). Buy chỉ nên thực hiện khi có tín hiệu đảo chiều rõ ràng tại demand hoặc khi giá phá hẳn Weak High 1.3850.

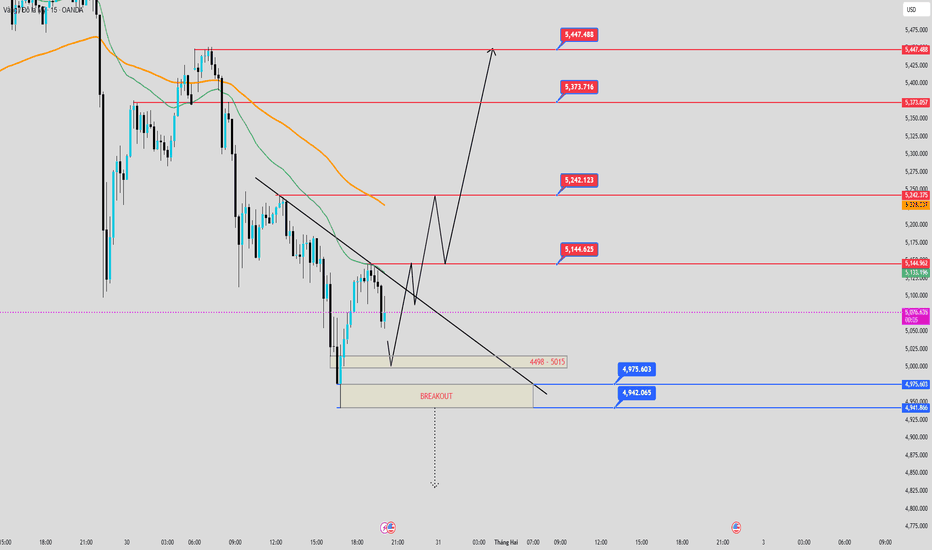

XAUUSD – Khung H1 | Kịch bản ưu tiên SELL theo xu hướngSau nhịp tăng mạnh trước đó, giá đã phá cấu trúc tăng và đang hình thành chuỗi đỉnh thấp – đáy thấp trên H1. Lực hồi hiện tại mang tính kỹ thuật, chưa cho thấy tín hiệu đảo chiều rõ ràng.

🔎 Vùng đáng chú ý:

Vùng hồi/kháng cự: quanh 5,388 – 5,437

→ Khu vực giá phản ứng mạnh trước đó, phù hợp để quan sát phản ứng sell.

Vùng mục tiêu: 5,045 → 5,013 → xa hơn là 4,825

→ Các mốc hỗ trợ cũ + vùng thanh khoản phía dưới.

📌 Kịch bản chính:

Giá hồi lên vùng kháng cự, nếu xuất hiện tín hiệu suy yếu (nến từ chối, volume giảm) thì tiếp diễn xu hướng giảm.

📌 Kịch bản phụ:

Nếu giá không hồi sâu, tiếp tục phá đáy gần nhất → xu hướng giảm được củng cố, ưu tiên chờ hồi thấp hơn để vào lệnh.

⚠️ Quản lý rủi ro vẫn là ưu tiên. Thị trường đang biến động mạnh, tránh FOMO khi giá chạy nhanh.

VÀNG - TIẾP TỤC ĐIỀU CHỈNH SAU NHỮNG NGÀY TĂNG TRƯỞNG!- Vàng đã giảm hơn 450 giá tính đến thời điểm hiện tại sau giai đoạn tăng mạnh và thiết lập ATH lịch sử quanh 5600. Đà giảm hiện tại cho thấy thị trường đang bước vào pha điều chỉnh.

- EMA đa khung xác nhận cấu trúc điều chỉnh ngắn hạn.

- Trendline tăng + cấu trúc Higher Low – Higher High đã bị phá vỡ.

✅ VIEW:

1. Nếu giá breakout vùng (5100 - 5110) thì khả năng cao vàng sẽ điều chỉnh sâu hơn.

Canh pullback để SELL theo sóng điều chỉnh.

Mức target về: 504x - 498x - 490x.

2. Nếu giá tăng trở lại + đóng trên trendline tăng + nến H1 đóng trên EMA 34 + breakout và giữ vững trên vùng (5300 - 5311) thì lúc đó view BUY mới hồi phục.

Mức target lên : 537x - 540x - 544x

3. Hiện vàng đang biến động rất mạnh trong biên rộng (5095 - 5250) và biên độ M5 dao động 30 - 40 giá mỗi cây nến, SL/TP thời điểm này quét rất nhanh. Nên giao dịch chú ý quản lý vốn - kỉ luật vào nha.

BUY LIMIT GOLD : 5114 - 5116

STOPLOSS : 5110

TP1 : 5120

TP2 : 5130

SELL LIMIT GOLD : 5280 - 5282

STOPLOSS : 5286

TP1 : 5275

TP2 : 5260

- Tuân thủ SL - TP như kế hoạch, nếu canh được thì chủ động.

- Ưu tiên scalp - Chủ động - Kỉ luật - Quản lý vốn.

JPYUSD H1 hôm nay: Giá gãy nhịp tăng ngắn hạnJPYUSD H1 hôm nay: Giá gãy nhịp tăng ngắn hạn, ưu tiên Sell hồi về vùng cung

Trên khung H1, JPYUSD sau cú tăng mạnh ngày 24 đã bước vào pha phân phối dưới vùng Weak High (khoảng 0.00657). Hiện tại giá đã có dấu hiệu BOS giảm (gãy cấu trúc tăng ngắn hạn) và đang trượt về vùng cầu màu xanh quanh 0.00645. Với hành vi giá này, kịch bản có xác suất cao trong ngày là hồi lên để bán, trừ khi vùng cầu 0.00645 giữ cực tốt và tạo tín hiệu đảo chiều rõ.

Giá hiện tại quanh 0.0064988 đang ở “vùng giữa”, dễ nhiễu. Ưu tiên chờ giá về vùng kỹ thuật để vào lệnh.

1) Cấu trúc giá H1: Từ tăng mạnh sang điều chỉnh

Pha trước: tăng mạnh và tạo đỉnh.

Pha sau: tích lũy dưới Weak High, nhiều nhịp giằng co nhỏ.

Hiện tại: giá rơi khỏi vùng cân bằng và bắt đầu đi xuống vùng cầu (demand).

Khi BOS đã xuất hiện, chiến lược hiệu quả nhất thường là: Sell pullback về vùng cung/EMA, chốt tại demand.

2) Hỗ trợ và kháng cự quan trọng

Kháng cự (Resistance)

R1: 0.00652 – 0.00654: vùng hồi gần, dễ bị từ chối (đúng khu vực BOS/đỉnh hồi nhỏ)

R2: 0.00655 – 0.00657: vùng cung lớn dưới Weak High (khu vực sell đẹp nếu giá hồi sâu)

R3: 0.00658 – 0.00660: đỉnh thanh khoản (ít xảy ra trong ngày nếu lực bán còn mạnh)

Hỗ trợ (Support)

S1: 0.00646 – 0.00644: vùng cầu H1 (dải xanh) – điểm quyết định trong ngày

S2: 0.00633 – 0.00630: vùng hỗ trợ sâu (đáy cấu trúc lớn, “strong low” trên chart)

S3: 0.00625: hỗ trợ biên cuối nếu thị trường tăng biến động

3) Fibonacci nhịp giảm: xác định vùng “hồi để bán”

Đo Fib cho nhịp giảm gần nhất từ vùng cung 0.00655–0.00657 xuống vùng cầu 0.00645:

Vùng hồi kỹ thuật thường gặp: 0.5 – 0.618 của nhịp giảm, trùng quanh 0.00652 – 0.00654

Đây là vùng hợp lưu rất tốt để canh Sell pullback nếu xuất hiện nến từ chối.

4) EMA và RSI: dùng để lọc tín hiệu, tránh vào giữa vùng nhiễu

EMA (gợi ý EMA20/50 trên H1)

Nếu EMA20 bắt đầu dốc xuống và giá hồi chạm EMA rồi bị đẩy xuống: xác nhận bias giảm trong ngày.

Vùng 0.00652–0.00654 thường trùng vùng “đè EMA” sau BOS, phù hợp canh sell.

RSI (RSI 14)

Nếu RSI dưới 50 và hồi lên nhưng không vượt 50: xu hướng giảm intraday vẫn chiếm ưu thế.

Nếu RSI tạo phân kỳ tăng rõ ngay tại 0.00645: có thể xuất hiện cú bật hồi kỹ thuật (scalp buy).

5) Kế hoạch giao dịch trong ngày (có stop loss rõ ràng)

Plan A: Sell pullback (ưu tiên theo cấu trúc hiện tại)

Điều kiện kích hoạt:

Giá hồi lên 0.00652–0.00654 hoặc cao hơn vào 0.00655–0.00657

Xuất hiện nến từ chối (pinbar, engulfing giảm) hoặc M15 phá đáy nhỏ

Vùng vào lệnh:

Sell quanh 0.00652–0.00654

Nếu hồi sâu: Sell tốt hơn tại 0.00655–0.00657

Stop loss:

Nếu sell R1: SL trên 0.00655

Nếu sell R2: SL trên 0.00658

Take profit:

TP1: 0.00646 – 0.00645

TP2: 0.00640

TP3: 0.00633 – 0.00630 (nếu breakdown mạnh)

Quản trị lệnh:

Khi chạm TP1, có thể dời SL về hòa vốn để giữ vị thế.

Plan B: Buy tại vùng cầu 0.00645 (chỉ là kèo hồi kỹ thuật)

Điều kiện kích hoạt:

Giá chạm 0.00646–0.00644 và tạo nến đảo chiều tăng rõ

RSI bật lên, cấu trúc M15 tạo đáy cao hơn

Vùng vào lệnh:

Buy quanh 0.00645 sau nến xác nhận

Stop loss:

Dưới 0.00643 (hoặc dưới đáy quét gần nhất)

Take profit:

TP1: 0.00649 – 0.00650

TP2: 0.00652 – 0.00654

TP3: 0.00655 – 0.00657 (nên chốt phần lớn vì đây là vùng cung)

Plan C: Breakout theo phá vỡ vùng cầu

Nếu H1 đóng dưới 0.00644 và retest thất bại:

Sell theo breakdown

SL: trên 0.00646

TP: 0.00640 → 0.00633–0.00630

6) Trendline: cách kẻ nhanh để bắt điểm hồi

Kẻ trendline tăng của nhịp bùng nổ ngày 24; hiện giá đã đi ngang và bắt đầu thủng động lượng.

Trong bối cảnh này, trendline hữu ích nhất là trendline giảm ngắn hạn nối các đỉnh hồi sau cú rơi; canh sell khi giá chạm trendline + vùng R1/R2.

7) Kết luận nhanh cho JPYUSD hôm nay

Bias chính: giảm ngắn hạn sau BOS, ưu tiên Sell khi hồi.

Mốc quyết định: 0.00646–0.00644

Giữ vững: có thể bật hồi về 0.00652–0.00654

Thủng: mở rộng giảm về 0.00633–0.00630

EURUSD H1 hôm nay: Sideway trong hộp giáEURUSD H1 hôm nay: Sideway trong hộp giá, canh “đập biên” hay chờ phá vỡ?

Trên khung H1, EURUSD đang đi vào pha tích lũy sideway sau nhịp tăng mạnh trước đó. Đỉnh phía trên được đánh dấu Weak High quanh 1.21, trong khi giá hiện tại quanh 1.1925 nằm giữa “hộp giá” (vùng xanh). Điều này thường dẫn tới 2 kịch bản chính:

Quét thanh khoản hai đầu hộp rồi mới chọn hướng

Tiếp diễn xu hướng tăng nếu phá biên trên và giữ vững

Điểm mấu chốt hôm nay: giao dịch theo biên cho tới khi có nến H1 đóng cửa rõ ràng ngoài hộp.

1) Cấu trúc giá và hành vi thị trường (H1)

Giai đoạn trước: tăng mạnh và tạo đỉnh cao.

Hiện tại: giá bị “nén” trong vùng sideway, nhiều nhịp ChoCH nhỏ xuất hiện cho thấy thị trường đang giằng co và săn stop.

Tâm lý phổ biến ở pha này: giá thường đẩy lên chạm kháng cự để hút buy, sau đó đạp xuống quét sell, rồi mới chạy theo hướng thật.

2) Hỗ trợ – kháng cự quan trọng trong ngày

Kháng cự (Resistance)

R1: 1.1950 – 1.1985: vùng cung gần (khu vực giá dễ bị từ chối, phù hợp canh sell hồi ngắn hạn)

R2: 1.2000 – 1.2020: biên trên hộp sideway (break thật sẽ mở hướng tăng)

R3: 1.2050: đỉnh hồi gần nhất

R4: 1.2100: Weak High (điểm hút thanh khoản lớn)

Hỗ trợ (Support)

S1: 1.1900 – 1.1890: đáy trong hộp (vùng “đỡ giá” quan trọng cho chiến lược đánh biên)

S2: 1.1865 – 1.1850: vùng hỗ trợ mạnh kế tiếp (vùng xanh bên dưới)

S3: 1.1750 – 1.1700: hỗ trợ sâu (đáy cấu trúc lớn)

3) Fibonacci: vùng giá “quyết định” cho sideway

Nếu đo Fibonacci cho nhịp tăng lớn (xấp xỉ từ 1.1750 lên 1.2050), ta có các mốc hợp lưu đẹp:

0.236: ~1.1980 (trùng vùng cung gần R1)

0.382: ~1.1935 (đúng vùng giá hiện tại, thường là điểm giằng co)

0.5: ~1.1900 (đáy hộp sideway S1)

0.618: ~1.1865 (hỗ trợ mạnh S2)

Ý nghĩa giao dịch: khi giá còn nằm giữa 0.382–0.5, thị trường dễ “lắc” và quét stop. Ưu tiên chờ giá về biên để vào lệnh.

4) EMA và RSI: dùng để lọc kèo, tránh vào giữa hộp

EMA (gợi ý EMA20/50/200 trên H1)

Trong sideway, EMA20 thường phẳng và xuyên qua giá liên tục → không hợp để đu trend giữa hộp.

Vùng R1–R2 thường là nơi giá “chạm EMA” rồi bị đẩy xuống; vùng S1–S2 là nơi giá bật lại nếu lực mua còn.

RSI (RSI 14)

RSI đi ngang quanh 45–55 là dấu hiệu điển hình của sideway.

Tín hiệu chất lượng:

Canh sell khi RSI lên gần 55–60 và giá chạm R1/R2 rồi bị từ chối

Canh buy khi RSI về 40–45 tại S1/S2 và xuất hiện nến đảo chiều

5) Chiến lược giao dịch hiệu quả (có stop loss rõ ràng)

Plan A: Sell biên trên (ưu tiên khi giá hồi lên vùng cung)

Điều kiện kích hoạt:

Giá hồi lên 1.1950–1.1985 hoặc cao hơn 1.2000–1.2020

Có tín hiệu đảo chiều: pinbar, engulfing giảm, hoặc phá đáy nhỏ trên M15

Vùng vào lệnh:

Sell quanh 1.1950–1.1985 (an toàn hơn)

Nếu giá chạm 1.2000–1.2020 và bị từ chối mạnh, đó là điểm sell đẹp hơn

Stop loss:

Nếu sell R1: SL trên 1.2005–1.2025

Nếu sell R2: SL trên 1.2035–1.2055

Take profit:

TP1: 1.1920–1.1900

TP2: 1.1890

TP3: 1.1865–1.1850 (nếu breakdown)

Plan B: Buy biên dưới (đánh hồi trong hộp)

Điều kiện kích hoạt:

Giá về 1.1900–1.1890, tạo nến đảo chiều rõ (engulfing tăng, râu dưới dài)

RSI bật lên từ vùng thấp và cấu trúc M15 tạo đáy cao hơn

Vùng vào lệnh:

Buy quanh 1.1900–1.1890

Stop loss:

Dưới 1.1875 (để tránh nhiễu quét đáy)

Take profit:

TP1: 1.1935

TP2: 1.1950–1.1985

TP3: 1.2000–1.2020

Plan C: Chờ phá vỡ hộp, đánh theo hướng thật (breakout)

Break lên:

H1 đóng cửa trên 1.2020, sau đó retest giữ vững

Buy theo breakout

SL: dưới 1.1985

TP: 1.2050 → 1.2100

Break xuống:

H1 đóng cửa dưới 1.1890

Sell theo breakdown

SL: trên 1.1925–1.1935

TP: 1.1865–1.1850 → xa hơn 1.1750

6) Trendline: cách kẻ để tránh “đuỉnh đáy”

Kẻ trendline tăng từ đáy ngày 24 lên đáy ngày 28: hiện giá đã vào tích lũy, trendline chỉ còn giá trị tham khảo.

Trong sideway, ưu tiên kẻ đường xu hướng cho các đỉnh thấp dần bên trong hộp để canh sell khi giá chạm lại trendline giảm ngắn hạn.

7) Kết luận nhanh cho EURUSD hôm nay

EURUSD đang sideway trong hộp, ưu tiên chiến lược đập biên: sell vùng 1.1950–1.2020, buy vùng 1.1900–1.1865 (tùy tín hiệu xác nhận).

Chỉ khi H1 đóng ngoài hộp mới nên chuyển sang tư duy “đu theo xu hướng”.

Chỉ cần một cái tên Kevin Warsh là đủ để đảo chiều mọi thứKhi thông tin Nhà Trắng chuẩn bị để Tổng thống Donald Trump đề cử Kevin Warsh làm Chủ tịch tiếp theo của Cục Dự trữ Liên bang lan ra, phản ứng của thị trường diễn ra gần như tức thì. Dollar Mỹ bật tăng mạnh, lợi suất trái phiếu vọt lên, và vàng mất 223 Dollar chỉ trong một phiên.

Nội dung được biên tập và xuất bản bởi @BestSC

Đây không phải cú rung lắc do tin đồn thông thường. Nó phản ánh một sự thay đổi kỳ vọng rất rõ ràng: Fed tương lai có thể cứng rắn hơn, ít ôn hòa hơn, và kém “thân thiện” với tài sản trú ẩn.

Warsh là một cái tên mà thị trường hiểu rất rõ. Và cũng vì thế, phản ứng mới mạnh đến vậy

Theo các nguồn tin thân cận, Kevin Warsh cựu Thống đốc Fed đã có mặt tại Nhà Trắng hôm thứ Năm và được cho là gây ấn tượng mạnh với ông Trump. Tổng thống Mỹ cũng úp mở rằng người được chọn “không phải cái tên bất ngờ” và “lẽ ra đã có thể ở vị trí này từ nhiều năm trước”.

Đó là mô tả gần như khớp hoàn toàn với Warsh.

Trong nhiệm kỳ tại Fed giai đoạn 2006–2011, Warsh nổi tiếng với lập trường diều hâu, gần như không khoan nhượng với lạm phát. Ông đại diện cho trường phái chính sách tiền tệ truyền thống hơn và ưu tiên ổn định giá cả, chấp nhận hy sinh tăng trưởng nếu cần.

Chính điều đó khiến thị trường ngay lập tức định giá lại quỹ đạo lãi suất.

Phản ứng thị trường: nhanh, mạnh và rất “đúng sách giáo khoa”

Chỉ số Dollar Mỹ bật lên mức 96,74.

Lợi suất trái phiếu kho bạc Mỹ tăng đồng loạt: kỳ hạn 10 năm tăng 3 điểm cơ bản, kỳ hạn 30 năm tăng tới 5 điểm cơ bản.

Và vàng tài sản nhạy cảm nhất với lãi suất thực rơi thẳng xuống 5.146,90 USD/ ounce, mất 223USD trong ngày.

Không cần chờ tuyên bố, thị trường đã bỏ phiếu

Dữ liệu từ Polymarket cho thấy xác suất Kevin Warsh trở thành Chủ tịch Fed tiếp theo vọt lên hơn 80%, trong khi sự ủng hộ dành cho Rick Rieder ứng viên mang màu sắc ôn hòa hơn suy giảm nhanh chóng.

Andrew Ticehurst của Nomura nhận định khá thẳng thắn: nếu Warsh được chọn, thị trường sẽ phải chấp nhận một Fed ít cắt giảm lãi suất hơn.

Điểm mấu chốt nằm ở đây: Warsh không chỉ là một cá nhân, ông là một tín hiệu chính sách

Trong nhiều tháng qua, thị trường đã quen với câu chuyện về một Fed mềm mỏng hơn, đặc biệt trong bối cảnh Nhà Trắng liên tục gây áp lực đòi cắt giảm lãi suất. Vàng, bạc và các tài sản phòng thủ đã hưởng lợi lớn từ câu chuyện đó.

Nhưng Warsh đại diện cho một kịch bản khác:

– Ít nới lỏng hơn

– Lãi suất thực cao hơn

– USD mạnh hơn

Chỉ cần khả năng này tăng lên, dòng tiền lập tức đảo chiều.

Điều thú vị là trong thời gian gần đây, chính Warsh lại công khai ủng hộ việc giảm lãi suất, một thái độ tưởng như mâu thuẫn với danh tiếng “chống lạm phát” của ông. Điều đó cho thấy ông Trump đang tìm kiếm một ứng viên vừa đủ cứng để thị trường tin, vừa đủ linh hoạt để không đối đầu trực diện với Nhà Trắng.

Nếu Warsh chính thức được đề cử và sau đó được Thượng viện phê chuẩn, đây sẽ là một bước ngoặt lớn: không chỉ với vàng, mà với toàn bộ cấu trúc định giá tài sản toàn cầu trong giai đoạn tới.

Thị trường đã phản ứng trước. Phần còn lại giờ chỉ là xác nhận.

Bài viết đến đây là hết, chúc bạn đọc ngày làm việc hiệu quả và hạnh phúc!

XAUUSD H1 hôm nay: Sau cú rơi mạnhXAUUSD H1 hôm nay: Sau cú rơi mạnh, vàng đang hồi kỹ thuật hay chuẩn bị giảm tiếp?

Khung H1 trên hình cho thấy XAUUSD vừa đảo chiều giảm rõ rệt sau khi tạo Weak High vùng 5,600, rồi xuất hiện một nhịp “xả” mạnh kéo giá rơi thẳng về vùng cầu quanh 5,100. Hiện tại giá đang hồi lên quanh 5,200, nhưng cấu trúc vẫn nghiêng về bearish pullback (hồi để bán) cho tới khi lấy lại các mốc kháng cự quan trọng.

Điểm mấu chốt hôm nay: 5,100 là “ranh giới sống còn” của phe mua, còn 5,280–5,320 là “vùng quyết định” để phe bán tiếp tục kiểm soát.

1) Bối cảnh hành vi giá H1: Uptrend gãy, thị trường chuyển sang pha phân phối

Trước đó là xu hướng tăng liên tục (chuỗi HH/HL) lên vùng 5,600.

Tại đỉnh xuất hiện Weak High (thanh khoản dễ bị quét), sau đó đạp gãy cấu trúc bằng nến giảm thân dài.

Pha sau là các nhịp hồi yếu, rồi tiếp tục giảm về vùng 5,100 (vùng cầu màu xanh).

Hiện tại: giá hồi từ đáy với râu nến dài → dấu hiệu short-term bounce, nhưng chưa đủ để xác nhận đảo chiều tăng bền.

2) Vùng hỗ trợ – kháng cự quan trọng trong ngày

Hỗ trợ (Support)

S1: 5,120 – 5,080: vùng cầu/H1 demand (vùng xanh), nơi giá phản ứng mạnh.

S2: 5,000: mốc tâm lý + đáy trung gian.

S3: 4,920 – 4,880: vùng hỗ trợ sâu (vùng xanh kế tiếp).

S4: 4,800: đáy biên lớn trên chart.

Kháng cự (Resistance)

R1: 5,220 – 5,250: kháng cự gần, đúng vùng hồi kỹ thuật.

R2: 5,280 – 5,320: vùng retest cấu trúc gãy + khu vực dễ bị EMA (20/50) “đè”.

R3: 5,400 – 5,450: đỉnh hồi trước khi giảm tiếp.

R4: 5,560 – 5,600: supply/Weak High (vùng phân phối lớn).

3) Fibonacci cho nhịp giảm chính: xác định vùng “hồi để bán”

Lấy đỉnh ~5,600 xuống đáy ~5,100:

0.236: ~5,220 (đang là vùng giá hiện tại)

0.382: ~5,290

0.5: ~5,350

0.618: ~5,410

Ý nghĩa giao dịch:

Khi giá chỉ hồi quanh 0.236–0.382 và bị từ chối → thường là đúng mô hình pullback trong downtrend.

Nếu vượt được 0.5–0.618 và giữ vững → xác suất đảo chiều sâu tăng lên rõ rệt.

4) EMA & RSI: ưu tiên kịch bản theo “động lượng”

EMA (gợi ý dùng EMA20/50/200 trên H1)

Sau cú rơi mạnh, xác suất cao giá đang nằm dưới EMA50, EMA20 dốc xuống → ưu tiên sell khi hồi.

Vùng 5,280–5,320 thường trùng “điểm chạm EMA” rất đẹp để canh phản ứng.

RSI (gợi ý RSI 14)

Sau nhịp giảm mạnh, RSI thường rơi dưới 50; nếu hồi lên nhưng không vượt 50 → thị trường vẫn bearish.

Nếu RSI tạo phân kỳ tăng tại 5,100 và phá lên trên 50 → mới đáng tin cho kịch bản buy mạnh hơn.

5) Kế hoạch giao dịch thực chiến (Plan A/B/C) cho hôm nay

Plan A: Sell pullback (ưu tiên theo xu hướng chính)

Điều kiện kích hoạt:

Giá hồi lên vùng 5,220–5,290 (Fib 0.236–0.382) và xuất hiện tín hiệu từ chối: nến pinbar, engulfing giảm, hoặc break đáy nhỏ trên M15/H1.

Vùng vào lệnh:

Sell quanh 5,240–5,290

Stop loss:

An toàn: trên 5,330–5,350 (tránh nhiễu, vượt vùng hồi quan trọng)

Take profit:

TP1: 5,120

TP2: 5,050–5,000

TP3 (nếu breakdown mạnh): 4,920–4,880

Gợi ý quản trị:

Khi chạm TP1, dời SL về hòa vốn để giữ vị thế an toàn.

Plan B: Buy tại vùng cầu 5,100 (scalp hồi kỹ thuật)

Kịch bản này chỉ là “ăn hồi”, không phải mua dài hạn trừ khi có xác nhận đảo chiều rõ.

Điều kiện kích hoạt:

Giá quét xuống 5,120–5,080 rồi bật lên mạnh, tạo mô hình đảo chiều (2 đáy nhỏ, engulfing tăng), RSI hồi tích cực.

Vùng vào lệnh:

Buy quanh 5,110–5,130 (sau nến xác nhận)

Stop loss:

Dưới 5,070 (hoặc dưới đáy quét gần nhất)

Take profit:

TP1: 5,200–5,220

TP2: 5,280–5,320 (vùng quyết định, nên chốt phần lớn)

Plan C: Giao dịch theo phá vỡ (breakout)

Nếu H1 đóng trên 5,320 và retest giữ vững:

Buy theo breakout

TP: 5,400–5,450 rồi xa hơn 5,410–5,500

SL: dưới vùng retest 5,280–5,300

Nếu H1 đóng dưới 5,080:

Sell theo breakdown

TP: 5,000 → 4,920–4,880

SL: trên 5,120

6) Trendline: cách dùng nhanh để lọc kèo

Kẻ trendline giảm nối các đỉnh hồi sau cú rơi (từ vùng 5,600 qua 5,450 và các đỉnh hồi gần nhất).

Chừng nào giá còn bị trendline này “đè” trên H1 → ưu tiên sell khi giá chạm trendline.

Chỉ khi phá trendline + giữ lại 5,320 thì mới chuyển bias sang buy.

7) Tổng kết xu hướng trong ngày

Thiên hướng chính: giảm (bearish pullback), ưu tiên tìm điểm sell khi hồi.

Mốc quyết định:

Giữ được 5,100 → có thể hồi lên test 5,280–5,320

Mất 5,100 → xác suất mở rộng giảm về 5,000 và sâu hơn

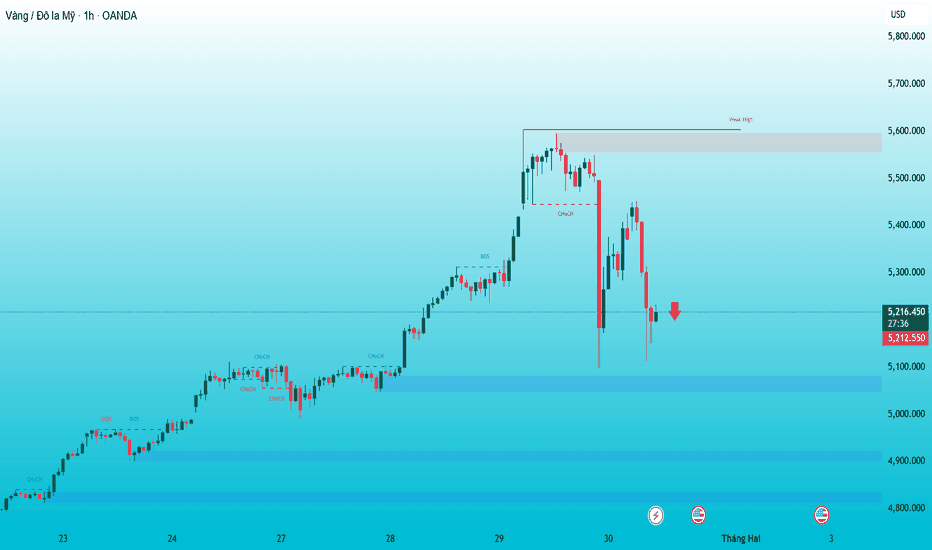

Phân tích kỹ thuật và gợi ý Entry vàng (Ngày 30 tháng 1)Bức tranh lớn: xu hướng tăng vẫn là trục chính, bất chấp điều chỉnh mạnh.

Trên khung ngày (D1), vàng OANDA:XAUUSD vẫn đang vận động trong xu hướng tăng trung – dài hạn rõ ràng, được xác nhận bởi:

• Chuỗi đỉnh sau cao hơn đỉnh trước, đáy sau cao hơn đáy trước

• Giá duy trì phía trên đường MA trung hạn, dù độ lệch so với MA từng bị kéo giãn mạnh trong nhịp tăng gần đây

Đợt giảm mạnh vừa qua gần 3% trong một phiên về bản chất là pha điều chỉnh kỹ thuật sau trạng thái tăng nóng, không phải tín hiệu đảo chiều xu hướng.

Fibonacci mở rộng: các mốc giá đang đóng vai trò “la bàn” cho thị trường

Dựa trên nhịp tăng chính gần nhất, Fibonacci mở rộng cho thấy cấu trúc rất đáng chú ý:

• Vùng 0.382 ~ 5.500 USD → Vùng kháng cự gần, nơi giá đã phản ứng mạnh và bị từ chối trong nhịp vừa rồi.

• Vùng 0.236 ~ 5.345 USD → Hỗ trợ động quan trọng, trùng với biên dưới của kênh tăng ngắn hạn (kênh giá a).

• Vùng 0 ~ 5.098 USD → Mốc hỗ trợ Fibonacci “cuối cùng” của nhịp tăng hiện tại, đồng thời là vùng giao thoa với kênh tăng lớn hơn (kênh giá b).

Việc giá chưa phá vỡ cấu trúc kênh tăng, dù biên độ điều chỉnh rất rộng, cho thấy dòng tiền lớn chưa rút khỏi xu hướng mà chỉ đang tái cân bằng vị thế.

Động lượng: nóng nhưng chưa gãy

RSI vẫn duy trì trên vùng trung tính 50, dù đã rút khỏi trạng thái quá mua. Điều này phản ánh:

• Động lượng tăng đã hạ nhiệt

• Nhưng chưa xuất hiện phân kỳ giảm rõ ràng trên khung ngày

Nói cách khác, đây là điều chỉnh trong xu hướng tăng, không phải giai đoạn phân phối hoàn chỉnh.

Gợi ý Entry (phục vụ phân tích, không phải một lời mời đầu tư)

Nguyên tắc xuyên suốt: chỉ canh mua theo xu hướng tăng, không đuổi giá, không bắt đỉnh hay đáy.

• Vùng canh mua: 5.050 – 5.100 USD

• Đây là vùng:

o Hỗ trợ Fibonacci 0

o Biên dưới kênh tăng lớn (kênh giá b)

• Mục tiêu trung hạn: quay lại 5.500 → 5.750 USD

• Dừng lỗ: dưới 4.980 USD

Lưu ý quan trọng

• Biên độ biến động hiện tại rất lớn, cần quản trị khối lượng chặt chẽ

• Không loại trừ khả năng giá còn rung lắc mạnh do yếu tố chính sách tiền tệ và địa chính trị

• Nhưng chừng nào cấu trúc xu hướng tăng chưa bị phá vỡ, mọi nhịp giảm sâu vẫn nên được nhìn nhận là cơ hội trong xu hướng, không phải tín hiệu đảo chiều.

@BestSC - Phân tích và xuất bản nội dung

XAUUSD 30/1/26Vàng đã giảm 500 giá sau đó quay lại phục hồi

=> đang phá trend tăng, quanh vùng này có thể kì vọng 1 pha xuống trong ngắn hạn, chờ tạo đáy trên khung dài hạn

mục tiêu 497x tạo đáy 4h , hồi quanh 5088

rồi tiếp tục về 4625 vùng này nên tối ưu lợi nhuận nếu có lệnh phá trên

Sau đó sẽ theo dõi tạo đáy trên vùng đỉnh

Phân Tích XAUUSD – Sau Cú Xả Mạnh, Thị Trường Bước Vào Giai ĐoạnPhân Tích XAUUSD – Sau Cú Xả Mạnh, Thị Trường Bước Vào Giai Đoạn Chọn Phe | Sell Ngắn Hạn – Buy Chỉ Ở Vùng Giá Thấp

1. Tổng Quan Thị Trường

Sau chuỗi tăng nóng và liên tục lập đỉnh, XAUUSD đã xuất hiện cú xả mạnh trên khung H1, cho thấy áp lực chốt lời từ Big Boy bắt đầu nhập cuộc. Biên độ giảm lớn, nến thân dài xác nhận đà tăng trước đó đã bị gián đoạn.

Tâm lý thị trường lúc này:

Considerable FOMO BUY đã bị “đánh rơi”

Dòng tiền bắt đầu luân chuyển từ mua đuổi sang bán hồi

Thị trường bước vào pha điều chỉnh – thanh lọc vị thế

2. Phân Tích Cấu Trúc Giá H1

Về cấu trúc:

Đỉnh cao nhất đã hình thành

Giá phá vỡ nhịp HL gần nhất

Xuất hiện lower high tạm thời

👉 Điều này cho thấy:

Trend tăng chưa gãy hoàn toàn

Nhưng flow ngắn hạn đã chuyển sang SELL hồi

H1 hiện tại không còn phù hợp để BUY ngay, mà cần chờ giá về vùng dòng tiền lớn.

3. Các Vùng Giá Quan Trọng & Kịch Bản Theo Đúng Hình

🔴 Kịch Bản 1 – Sell Hồi Ngắn Hạn (Ưu Tiên)

📍 Vùng 5,365 – 5,380

Là vùng cung hình thành sau cú xả mạnh

Giá hồi lên đây có xác suất cao bị phe SELL đè xuống

Phù hợp cho lệnh SELL theo nhịp điều chỉnh

🎯 Mục tiêu:

5,245 – 5,230

Xa hơn là vùng demand lớn phía dưới

⚠️ SELL chỉ nên đánh ngắn, không giữ tham vọng quá lớn.

🟢 Kịch Bản 2 – Buy Vùng Giá Thấp (Kịch Bản Chính)

📍 Vùng Demand Lớn 5,050 – 5,030

Vùng tích lũy trước toàn bộ pha tăng mạnh

Hợp lưu demand H1 + đáy cấu trúc

Là nơi dòng tiền lớn có khả năng quay lại nhập cuộc

🎯 Kỳ vọng:

Bật hồi mạnh lên 5,240 – 5,300

Xa hơn có thể retest vùng 5,360+

👉 Đây là vùng BUY duy nhất an toàn, tuyệt đối không buy giữa đường.

4. Quản Lý Rủi Ro & Lưu Ý Quan Trọng

❌ Không BUY khi giá đang hồi lên

❌ Không SELL đuổi sau nến giảm mạnh

✅ SELL chỉ khi giá hồi đúng vùng cung

✅ BUY chỉ khi giá chạm demand lớn phía dưới

✅ Giảm khối lượng vì biên độ đang rất rộng

📌 Giai đoạn này ai vào sai vị trí sẽ bị quét rất nhanh

5. Kết Luận & Tư Duy Giao Dịch

Sau trend mạnh là giai đoạn thanh lọc,

Trader sống sót là trader biết đứng đúng phe – đúng thời điểm.

Ngắn hạn: Ưu tiên SELL hồi

Trung hạn: Chờ BUY sâu – BUY an toàn

Chưa có dấu hiệu cho phép BUY đuổi trở lại

📌 XAUUSD đang trong pha điều chỉnh cần thiết sau tăng nóng

📌 Kiên nhẫn chờ giá về vùng thấp = lợi thế lớn nhất lúc này

XAU/USD Trend Analysis 30/01/20261. PHÂN TÍCH CƠ BẢN:

a) Kinh tế:

USD: Sau nhịp tăng ngắn hạn, USD có dấu hiệu chững lại → không còn là lực cản mạnh với vàng. Chứng khoán Mỹ: Dao động phân hóa, dòng tiền chưa quay lại full risk-on -> vàng vẫn được giữ vai trò trú ẩn. FED: Kỳ vọng lãi suất duy trì cao trong ngắn hạn nhưng không còn bất ngờ mới, thị trường dần “tiêu hóa xong tin”. TRUMP: Yếu tố chính trị Mỹ tiếp tục tạo nhiễu -> hỗ trợ tâm lý nắm giữ vàng.

b) ETF vàng (SPDR): Dòng vốn ETF không rút mạnh (bán nhẹ 3.43 tấn), cho thấy phe nắm giữ dài hạn chưa rời bỏ vàng.

c) Chính trị: Căng thẳng địa chính trị chưa hạ nhiệt hoàn toàn → vàng vẫn có nền hỗ trợ trung hạn.

d) Tâm lý thị trường: Risk-on yếu – Risk-off chưa rõ ràng. Phù hợp với BUY hồi, không phù hợp SELL đuổi.

------------------------------------

2. PHÂN TÍCH KỸ THUẬT:

Xu hướng chính: Tăng trung hạn – điều chỉnh ngắn hạn

Giá đã có cú rơi mạnh (flush) rồi hồi nhanh -> dấu hiệu rũ bỏ – hấp thụ lực bán

Hiện tại: Giá đang hồi lên vùng MA + Fibo 0.5 – 0.618. RSI thoát quá bán -> hồi kỹ thuật là hợp lý

Cấu trúc: Chưa phá xu hướng tăng lớn. Ưu tiên: canh BUY theo nhịp hồi – không SELL ngược trend

------------------------------------

KHÁNG CỰ: 5.472 - 5.547 - 5.600

HỖ TRỢ: 5.400 - 5.345 - 5.286

------------------------------------

3. THỊ TRƯỜNG HÔM TRƯỚC:

Phiên trước: Vàng giảm sốc – quét SL – tạo nến rút chân mạnh

Lực mua vào rất nhanh sau cú rơi -> dấu hiệu big boy tham gia

Ai SELL đuổi đáy -> dễ trả giá

Ai kiên nhẫn chờ vùng -> có lợi thế rõ ràng

Canh điều chỉnh xong buy lại rất an toàn.

------------------------------------

4. CHIẾN LƯỢC HÔM NAY:

🟢 BUY khi:

- Giá chạm hỗ trợ 5.400 - 5.345 - 5.286 (bật lại kèm nến M5 xác nhận)

- Giá phá kháng cự 5.472 - 5.547 - 5.600 (phá qua kèm nến M5 xác nhận)

🔴 SELL khi:

- Giá chạm kháng cự 5.472 - 5.547 - 5.600 (bật lại kèm nến M5 xác nhận)

- Giá thủng hỗ trợ 5.400 - 5.345 - 5.286 (phá qua kèm nến M5 xác nhận)

ĐẶT CẢNH BÁO CHO CÁC MỨC CẢN KHI CHUÔNG REO THÌ VÀO LẤY TIỀN !

SL dưới râu cây nến M5 đóng xác nhận, nếu bị quét thì thị trường Sideways - dừng trade đoạn giá đó chờ qua khỏi vùng nguy hiểm thì tiếp tục. Nếu cây M5 đó ngắn thì tăng khối lượng để đảm bảo rủi ro luôn cố định, lợi nhuận luôn gia tăng. Điều chỉnh khối lượng theo mức lỗ cho 1 lệnh là 3% vốn, không điều chỉnh mức lỗ theo khối lượng. Cần xác định mức lỗ ngày khoảng 9% vốn. Chia nhỏ vốn, nộp nhiều lần, không nộp quá lớn, khoảng 200% mức lỗ ngày. Hãy thua giỏi - xem thua lỗ là chi phí trong vận hành hệ thống giao dịch, không để thua lớn, không làm mất tâm lý sau thua lỗ.

TP đảm bảo tỷ lệ R:R tốt. Muốn gồng lãi phải chốt một phần, SL hoà phần còn lại, không gồng bằng tiền của mình. Giữ tiền quan trọng hơn lấy tiền. Không để mất tiền quá sức chịu đựng. Vì mất tiền sẽ mất bình tĩnh dẫn đến quyết định sai và mất to hơn.

Khi vàng sập không nên bắt dao rơi, không sell đuổi (Lệnh sell rất nguy hiểm vì bán trong hoảng loạn, mua trong tham lam), chờ giá chạm hỗ trợ mạnh có tín hiệu tăng lại thì mua mạnh hay hơn.

-------------------------------

5. LƯU Ý KHI SCALPING XAU/USD:

KHÔNG GỒNG LỖ – Cắt lỗ ngay khi có tín hiệu sai không cần đợi SL. Giữ tiền quan trọng hơn lấy tiền.

Không DCA âm mà không có điểm tựa, không vào khối lượng quá sức tài khoản.

RSI khung M5 là tín hiệu quan trọng: quá bán -> canh mua, quá mua -> canh bán. Cá mập quét SL thường để lại phân kỳ.

SL tối thiểu R:R 1:1, không giữ lệnh quá lâu.

Ưu tiên thuận xu hướng H1–H4, không vào lệnh ngược sóng lớn.

Buy khi nến M5 đóng trên MA20, Sell khi nến M5 đóng dưới MA20 sẽ tốt hơn.

Nắm vững ba chiêu PHÂN KỲ - PHÁ HỘP - PHÁ MÔ HÌNH ad đã cung cấp. Nắm cách tạo Stop hunt của cá mập. Không trade khi thị trường Sideways, tích luỹ, phân phối, nén.

-----------------------------------

Chúc anh em giao dịch thuận lợi!

Vàng tăng điên, khiến nhiều người sợ hãiGiá XAUUSD sau khi bật mạnh từ vùng hỗ trợ quan trọng đã hình thành một xu hướng tăng mạnh rõ ràng trên khung H1. Lực mua tham gia quyết liệt giúp giá phá vỡ các vùng cản trước đó và duy trì động lượng tăng khá tốt. Ở thời điểm hiện tại, giá đang tiến vào khu vực kháng cự tròn 5700 phía trên nên khả năng cao. Chừng nào giá còn giữ vững trên các vùng hỗ trợ bên dưới thì xu hướng tăng vẫn được ưu tiên, và các nhịp hồi sẽ là cơ hội phù hợp để theo phe mua thay vì vội vàng bắt đỉnh.

BUY GOLD 5515-5513

STOPLOSS : 5509

✅TP1 : 5518

✅TP2 : 5525

BUY GOLD 5454-5452

STOPLOSS : 5448

✅TP1 : 5547

✅TP2 : 5554

BUY GOLD 5420-5418

STOPLOSS : 5414

✅TP1 : 5423

✅TP2 : 5430