Chỉ số thị trường

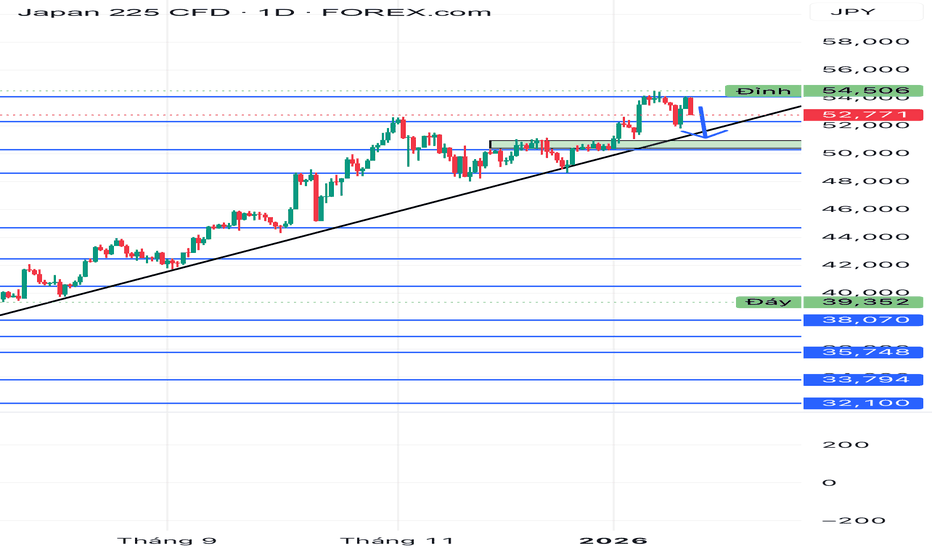

Chỉ số Nikkei 225 chuẩn bị bước vào nhịp tăng giá tiếp theoChỉ số Nikkei 225 (JPY225) OANDA:JP225YJPY đang có xác suất cao sẽ tiếp tục tăng giá trong ngắn hạn.

với thiết lập VCB 3T ở khung H4 - Giai đoạn 2

Đồng thuận EMA

Điểm vào : 54150

Điểm dừng lỗ : 51800

Mục tiêu chốt lời : Hướng tới vùng 55,000 - 55,200 ( dựa trên Fibonacci Extension 100% - 127.2%) ngay trong đầu tháng 2. chốt 1/2 và thả nổi theo trailing stop

Lưu ý rủi ro cho giao dịch này : Tránh giữ vị thế quá lớn qua ngày 08/02 (ngày bầu cử) để đề phòng Gap giá đầu phiên. Chỉ nên đi 1/4 vốn mặc định .

Hiện tại, có 3 động lực chính đang ủng hộ cho thiết lập này :

Làn Sóng Công nghệ và AI : Đây là động lực mạnh nhất. Các báo cáo lợi nhuận quý 3 cực tốt từ các ông lớn như Advantest (cty thiết bị kiểm tra chip) và Kioxia ( làm bộ nhớ) đang dẫn dắt thị trường. Nhu cầu về AI và bán dẫn vẫn là "long mạch" của chỉ số này, tương tự như đà tăng của Nasdaq tại Mỹ.

Ngân hàng Trung ương Nhật Bản (BOJ) đã giữ nguyên lãi suất ở mức 0.75% trong cuộc họp ngày 23/01/2026. Điều này xóa bỏ nỗi lo "diều hâu" bất ngờ , giúp dòng vốn rẻ vẫn duy trì trong thị trường. Tỷ giá USD/JPY ổn định , sideway cũng giúp các cổ phiếu xuất khẩu (như Toyota, Sony) không bị áp lực bán tháo .

Kỳ vọng trước thềm Bầu cử : Nhật Bản sắp có cuộc bầu cử hạ viện vào ngày 8 tháng 2/2026. Thông thường, thị trường chứng khoán có xu hướng tăng trước bầu cử do kỳ vọng vào các gói kích thích kinh tế mới .

Luyên thuyên trên cao nguyên nhưng vẫn đặt yếu tố quản trị rủi ro lên hàng đầu vì tin tức chính trị là con dao 2 lưỡi . Luôn có cơ hội bồi thêm vị thế nếu giá đi đúng hướng .

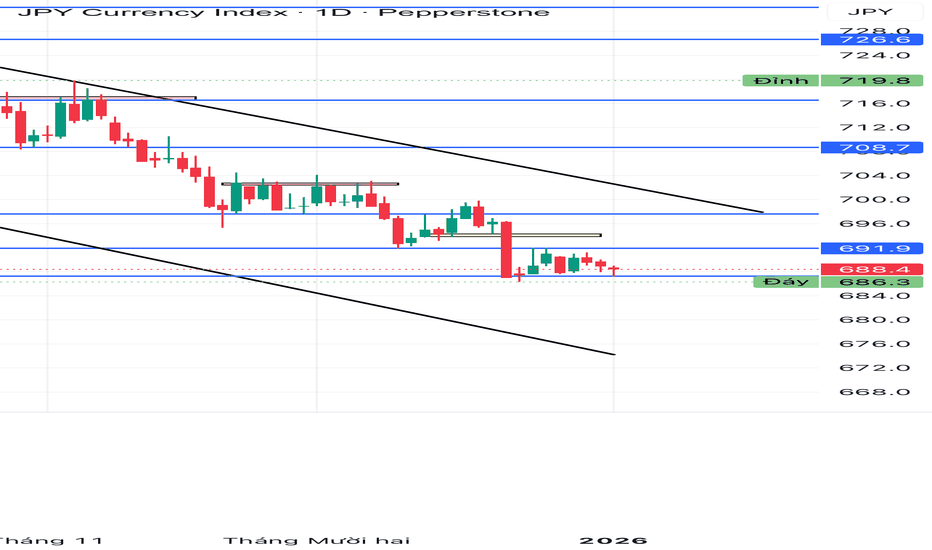

Xu hướng DXY tuần từ 26/1 -30/1Nhận định xu hướng DXY tuần tới từ 26/1 -30/1

DXY tuần vừa rồi liên tục điều chỉnh giảm do bị bán tháo tương đối mạnh

Trên khung Ngày và Tuần thấy được lực bán đang áp đảo hoàn toàn

Nhưng tuy nhiên DXY đang chuẩn bị rơi và vùng quá bán và chạm trendline và vùng hỗ trợ nên cũng có thể rất dễ bị bất lại nên ace cần chú ý nhé

Mục tiêu thì DXY có thể đi đến kiểm tra mức 97.0 nhé ace

SỰ ÁM ẢNH VỚI SỰ CHÍNH XÁC — MỘT ẢO TƯỞNG TRONG CUỘC SỐNG!

Trong thế giới đầy biến động của thị trường và đời sống, con người luôn khao khát sự chính xác. Dự đoán đúng 100%, nắm bắt đúng đỉnh, đúng đáy, hoặc tìm ra điểm xoay chiều hoàn hảo – đó là giấc mơ của nhiều người. Nhưng thực tế, “sự chính xác tuyệt đối” chỉ là một ảo tưởng được bọc trong vẻ ngoài của lý trí.

Tự nhiên không vận hành theo công thức, và thị trường cũng vậy. Mọi thứ luôn chịu ảnh hưởng của vô vàn yếu tố – từ tâm lý đám đông, dòng tiền, tin tức bất ngờ, cho đến một dòng tweet ngẫu nhiên. Con người sinh ra đã muốn kiểm soát, và chính mong muốn ấy trở thành nguyên nhân của phần lớn căng thẳng. Khi càng cố “biết chắc”, nỗi bất an càng lớn.

Ám ảnh với sự chính xác không chỉ có trong trading. Trong cuộc sống, cũng có những kế hoạch cần “hoàn hảo”, những quyết định phải “chắc chắn”, và những dự tính phải “đúng hướng”. Nhưng khi bám vào “đúng”, con người vô tình đánh mất sự linh hoạt – vốn là nhịp tự nhiên của vạn vật.

Tìm đỉnh, bắt đáy trong trading chẳng khác nào trúng vé số. Đôi khi, may mắn mỉm cười, nhưng xác suất ấy thấp đến mức không thể dựa vào. Những trader dày dạn kinh nghiệm có thể gia tăng khả năng thành công nhờ kỷ luật và quản trị rủi ro, nhưng không ai có thể “đúng mãi”. Thị trường vận hành theo xác suất, không theo ý chí. Cố gắng nắm bắt từng điểm xoay, giống như nắm gió trong tay.

Nhiều người cháy tài khoản không phải vì thiếu kiến thức, mà vì theo đuổi ảo tưởng chính xác. Họ chờ “tín hiệu hoàn hảo” đến mức bỏ lỡ cơ hội, hoặc giao dịch quá mức vì tin rằng “lần này chắc chắn đúng”. Kết quả là chuỗi thua lỗ nối dài và căng thẳng triền miên. Những nhà đầu tư huyền thoại không thắng nhờ đoán giỏi hơn người, mà nhờ quản trị rủi ro và giữ tâm ổn định giữa hỗn loạn.

Triết lý Khắc Kỷ và Hơi Thở Thiền Trong Trading

Triết học Khắc Kỷ từng dạy: cuộc đời chia thành hai phần – điều có thể kiểm soát và điều không thể. Điều có thể kiểm soát là hành động, suy nghĩ, kỷ luật. Điều không thể là kết quả, thị trường, và may rủi. Sự ám ảnh chính xác chính là nỗ lực điều khiển phần không thể, và đó là nguồn gốc của lo âu.

Trong trading, bài học ấy càng rõ ràng.

Chấp nhận sự không chắc chắn – thị trường giống như thời tiết, không thể đoán trước, nhưng có thể chuẩn bị. Một chiếc ô, trong trading, chính là stop-loss, quản trị vốn và tâm thế bình tĩnh.

Tập trung vào quá trình – thay vì mải tìm điểm hoàn hảo, hãy củng cố quy trình vững chắc: quản lý rủi ro, tuân thủ nguyên tắc, ghi chép và học từ lỗi lầm. Thành công không đến từ việc “đoán đúng”, mà từ việc “làm đúng”.

Giữ tâm quân bình – khi thị trường đỏ lửa, không hoảng loạn; khi xanh rực, không hưng phấn. Quan sát cảm xúc, nhưng không bị cuốn đi. Epictetus từng nói: “Đừng đòi hỏi thế giới vận hành như ý muốn; hãy muốn nó diễn ra như vốn dĩ, và sẽ thấy bình an.”

Khi buông ảo tưởng “phải đúng”, tâm trở nên nhẹ. Thay vì cưỡng cầu, chỉ còn hành động trong tỉnh thức – giống như người chèo thuyền thuận theo dòng, biết khi nào nên chèo, khi nào nên dừng.

Buông Ảo Tưởng, Giữ Tĩnh Lặng

Sự chính xác tuyệt đối chỉ tồn tại trong toán học, không tồn tại trong đời sống và thị trường. Trading không phải cuộc đua nước rút, mà là hành trình dài cần sức bền, kiên nhẫn và sự chấp nhận. Kinh nghiệm làm tăng xác suất, nhưng may rủi vẫn là một phần của tự nhiên.

Khi học cách nhìn thị trường như dòng nước – không phán xét, không cưỡng ép, chỉ quan sát – trading trở thành một bài thiền động. Mỗi cây nến, mỗi nhịp giá là hơi thở của thế giới, và người giao dịch chỉ là kẻ đồng hành, không phải kẻ điều khiển.

Buông bỏ ảo tưởng về sự chính xác, con người không chỉ trade tốt hơn, mà còn sống nhẹ hơn. Vì điều quan trọng không phải là “đúng”, mà là đủ tĩnh để thấy sai mà không sợ, đủ kiên nhẫn để đợi, đủ hiểu biết để không cần thắng trong mọi ván chơi.

Sự chính xác là ảo tưởng, nhưng sự tỉnh thức là có thật.

Giữa một thế giới đầy biến động, chỉ có tâm tĩnh mới thấy rõ từng chuyển động của giá – và của chính mình.

Bạn đã bỏ lỡ giao dịch TACO mới nhất?Vàng đã đạt mức kỷ lục mới trên $4,800 vào thứ Tư khi các nhà đầu tư chuyển sang các tài sản an toàn trước những đe dọa mới về thuế quan từ Nhà Trắng.

Động thái đó hiện đang đảo chiều. Trong một bài đăng trên mạng xã hội, Tổng thống Donald Trump cho biết ông không còn kế hoạch áp đặt thuế quan đối với các nước châu Âu phản đối tham vọng của Mỹ trong việc mua Greenland. Ông viết: “Tôi sẽ không áp đặt các mức thuế quan dự kiến có hiệu lực vào ngày 1 tháng 2.”

Chứng khoán Mỹ tăng mạnh nhờ sự thay đổi này. Chỉ số Dow Jones tăng 588,64 điểm, trong khi S&P 500 tăng 1,16% và Nasdaq tăng 1,18%.

Vàng đã mất đi những mức tăng trước đó. Mặc dù vàng vẫn ở mức cao lịch sử, việc loại bỏ hạn chót áp thuế vào ngày 1/2 đã làm giảm bớt rủi ro ngắn hạn của Mỹ.

Vàng vượt mốc 4.500 khi niềm tin vào dữ liệu kinh tế Mỹ bị th...Vàng vượt mốc 4.500 khi niềm tin vào dữ liệu kinh tế Mỹ bị thử thách

Dữ liệu việc làm của Mỹ trong tháng 12 đã gây ra phản ứng hỗn loạn trên thị trường.

Theo Cục Thống kê Lao động, tổng số việc làm phi nông nghiệp tăng 50.000 trong tháng 12. Con số này cho thấy nền kinh tế vẫn đang tạo ra việc làm, nhưng với tốc độ rất chậm.

Tuy nhiên, các tháng trước đó cũng được điều chỉnh giảm, bao gồm tháng 11 từ 64.000 xuống 56.000 và tháng 10 từ -173.000 xuống -105.000.

Vàng vượt qua mức 4.500 đã góp phần làm gia tăng cảm giác rằng thị trường đang gặp khó khăn trong việc đưa ra một diễn giải rõ ràng về dữ liệu.

Ngoài báo cáo việc làm, các báo cáo từ Nhật Bản cho thấy khả năng diễn ra cuộc bầu cử sớm vào tháng 2 năm 2026, điều này có thể ảnh hưởng đến giá trị của đồng yen.

VN index 2026Chiến lược này tập trung vào việc quản trị vốn và kiên nhẫn chờ đợi các mốc giá mục tiêu. Đầu tiên, bạn nên theo dõi vùng 1.383 điểm (mốc 0.382) để thực hiện các lệnh mua lướt sóng ngắn hạn. Tại đây, việc chia vốn để bắt 1 - 2 đáy sẽ giúp bạn giảm bớt áp lực tâm lý nếu thị trường biến động mạnh. Nếu chỉ số tiếp tục giảm sâu về vùng 1.073 điểm (mốc 0), đây chính là thời điểm vàng để bạn dồn toàn bộ vốn (all in) cho một chu kỳ dài hạn mới. Bạn cần kết hợp quan sát chỉ báo RSI để đảm bảo thị trường không còn ở trạng thái quá mua khi bắt đầu giải ngân. Hãy luôn giữ kỷ luật và không nên vội vã mua đuổi khi giá đang ở vùng đỉnh 1.884 điểm. Kế hoạch này giúp bạn bảo vệ lợi nhuận và tận dụng tối đa lợi thế của các ngưỡng hỗ trợ kỹ thuật. Chúc bạn có một hành trình đầu tư thuận lợi và đạt kết quả cao trong năm 2026.

Mốc Fibonacci,Chỉ số dự kiến,Hành động cụ thể,Tỷ trọng vốn

Mốc 1.0,1.884 điểm: "Vùng đỉnh: Không mua đuổi, ưu tiên chốt lời.",Giữ tiền mặt

Mốc 0.382,1.383 điểm,Bắt đáy 1: Mua lướt sóng ngắn hạn khi có nến rút chân.,20% vốn

Mốc 0.236,1.264 điểm,Bắt đáy 2: Tiếp tục gom hàng nếu thị trường chưa ngừng rơi.,30% vốn

Mốc 0,1.073 điểm,Vùng đáy: All-in cho chu kỳ tăng trưởng dài hạn mới.,100% vốn

Chiến lược thực hiện

Kiên nhẫn là chìa khóa: Bạn tuyệt đối không nên nóng lòng khi thấy thị trường xanh đỏ ở vùng 1.800 điểm.

Quan sát tín hiệu: Chỉ giải ngân tại mốc 0.382 nếu chỉ báo RSI rơi xuống vùng quá bán (dưới 30).

Quản trị rủi ro: Nếu bắt đáy 1 không thành công, hãy giữ sức mua cho vùng đáy lịch sử ở mốc 0.

Tâm lý vững vàng: Việc đưa chỉ số về mốc 0 là một cú sốc lớn, bạn cần chuẩn bị tâm lý để hành động quyết đoán.

Mục tiêu dài hạn: Khi đã gom đủ ở mốc 0, hãy nắm giữ cho đến khi thị trường quay lại đỉnh cũ.

Mô phỏng Lợi nhuận với Ngân sách 1 Tỷ Đồng:

Giai đoạn đầu tư Chỉ số mua/bán Số tiền giải ngân Lợi nhuận dự kiến

Lướt sóng ngắn hạn Mua tại 1.383 điểm 200 triệu VNĐ Khoảng 15% (30 triệu VNĐ)

Chiến lược All-in Mua tại 1.073 điểm 800 triệu VNĐ + lời Gom hàng cho dài hạn

Mục tiêu quay lại đỉnh Bán tại 1.884 điểm Toàn bộ danh mục Tăng ~75% tài sản

CHƯƠNG 9: HỒI PHỤC - KHI ÁNH SÁNG TRỞ VỀ

Sau mỗi mùa đông, dù dài đến đâu, mặt trời vẫn mọc lại.

Thị trường cũng thế — luôn tìm đường trở lại từ chính đổ nát của mình.

Khi cơn bão qua đi, tiếng ồn tan biến,

chỉ còn lại vài người lặng lẽ ngồi trước biểu đồ,

không chờ đợi, không hưng phấn,

chỉ quan sát.

Trong sự tĩnh lặng ấy,

dấu hiệu hồi sinh đầu tiên xuất hiện.

Hơi thở của sự trở lại

Hồi phục không ồn ào.

Không pháo hoa, không tin tốt, không “tín hiệu mua” rực rỡ.

Chỉ là những ngày bình thường,

giá ngừng giảm, volume khẽ tăng,

vài cây nến xanh nhỏ nhoi giữa nền trời xám.

Những người từng trải nhận ra:

“Đây không phải kết thúc của cơn sập,

mà là khởi đầu của một chu kỳ mới.”

Niềm tin không quay lại bằng tiếng hò reo,

mà bằng im lặng và kiên nhẫn.

Những dấu hiệu của mùa xuân

Volume tăng dần trong các nhịp hồi nhỏ.

Đáy sau cao hơn đáy trước.

Tin xấu vẫn còn, nhưng giá không rơi sâu.

Một vài cổ phiếu, token mạnh hơn thị trường chung bắt đầu dẫn đầu.

Những dấu hiệu ấy giống như những chồi non đầu tiên sau mùa đông.

Không thể vội vàng hái,

nhưng chỉ cần nhìn, là biết:

mùa xuân đã trở lại.

Hồi phục không chỉ là giá

Sau mỗi cú rơi, điều khó khôi phục nhất không phải tài khoản,

mà là niềm tin.

Bàn tay ngập ngừng trước nút lệnh,

trái tim đập nhanh vì một cây nến đỏ,

ký ức về thua lỗ cũ vẫn còn nguyên.

Nhưng hồi phục thật sự không phải là “gỡ lại tiền”.

Đó là hành trình tìm lại lòng tin nơi chính mình.

Nhịp chậm của người trở về

Mỗi lần thị trường hồi phục, sự bình thản lại lớn thêm.

Không còn muốn đuổi theo

không còn tìm lối tắt,

chỉ muốn đi cùng nhịp thở của giá.

Ai mất kiên nhẫn ở vùng tích lũy – sẽ bỏ lỡ breakout.

Ai sợ hãi trong cơn sập – sẽ bỏ lỡ hồi phục.

Ai nóng vội trong hồi phục – lại bị chính lòng tham kéo ngược xuống.

Hồi phục là giai đoạn cần chậm nhất –

để trái tim tìm lại nhịp của thị trường.

Từ đua tranh đến hành hương

Trading không phải cuộc đua,

mà là cuộc hành hương.

Mỗi chu kỳ là một chặng đường.

Mỗi cú sập là một lần thử lòng.

Mỗi lần hồi phục là lời nhắc rằng:

“Vẫn còn ở đây,

vẫn có thể tiếp tục.”

Sau bão, bình yên có vẻ trống rỗng,

nhưng trong sự trống rỗng đó,

mọi thứ bắt đầu sinh ra lần nữa.

Sự kiên nhẫn của người sống sót

Đa số không thua vì sai lệnh,

mà vì vội vàng — mua quá sớm, bán quá muộn.

Hồi phục không phải lúc đánh lớn,

mà là lúc xây lại nền,

kiểm tra kỷ luật,

và cho tâm trí được nghỉ ngơi.

Giống cơ thể sau cơn bệnh nặng,

tài khoản cũng cần thời gian để lấy lại nhịp.

Ánh sáng của sự kiên nhẫn

Mỗi lần hồi phục là một phép màu nhỏ của thị trường,

và cũng là phép thử cho lòng kiên định.

Không cần đoán đáy,

chỉ cần ở lại đủ lâu để thấy ánh sáng quay về.

Bởi dù thị trường có sụp bao lần,

nó luôn hồi sinh —

và nếu tâm đủ bình thản,

con người cũng sẽ hồi sinh cùng nó.

Khi ánh sáng trở về,

đừng chỉ tìm cơ hội mới.

Hãy tìm lại phần tĩnh lặng,

sáng suốt và kiên nhẫn nhất trong chính mình.

Vì cuối cùng,

trading không phải hành trình để thắng,

mà là hành trình để hiểu

hiểu thị trường,

và hiểu chính tâm mình.

CHƯƠNG 7: PHÂN PHỐI - LÚC ÁNH ĐÈN DỊU XUỐNG

Có một nghịch lý trong thị trường:

Khi ai cũng thấy cơ hội, chính là lúc rủi ro đang đến gần.

Những con sóng tăng mạnh luôn mang theo tiếng hò reo.

Giá leo dốc không ngừng, tin tức tràn ngập, diễn đàn và mạng xã hội rộn ràng.

Người nói về lãi kép, kẻ mơ tự do tài chính.

Không khí rộn ràng như một lễ hội không có điểm dừng.

Nhưng giữa đám đông hứng khởi ấy, vẫn có những người im lặng.

Họ không còn mua thêm.

Chỉ lặng lẽ rút đi – từng nhịp, từng nhịp.

Và thế là, quá trình chuyển giao bắt đầu.

Tiền lớn rời đi trong im lặng, khi tiếng nhạc của thị trường vẫn còn vang.

Khi đám đông hát quá to

Giai đoạn cuối của một chu kỳ tăng giá không khởi đầu bằng cú sập.

Nó khởi đầu bằng sự hưng phấn.

Giá vẫn tăng, nhưng nhịp thở của thị trường bắt đầu đổi khác:

Volume cao mà giá không đi xa,

nến xanh dày đặc nhưng thân ngắn dần,

thi thoảng xen kẽ vài phiên giảm mạnh bất ngờ.

Thị trường lúc ấy giống như một chiếc bong bóng đang được bơm căng.

Vẫn đẹp, vẫn sáng, vẫn được ca ngợi.

Nhưng ai tinh ý đều nghe thấy tiếng rạn rất nhỏ giữa tiếng nhạc ồn ào.

Khi ít người quan tâm là tích lũy,

khi ai cũng muốn tham gia là phân phối.

Khi niềm tin chạm đỉnh

Những tín hiệu thường xuất hiện trước khi ánh sáng dịu xuống:

Volume đột biến ở vùng đỉnh, giá chỉ nhích nhẹ.

Nến rũ mạnh – phá đỉnh mới rồi rơi nhanh.

Tin tốt xuất hiện dồn dập, nhưng giá không tăng thêm.

Người kỳ cựu âm thầm chốt lời, trong khi người mới ào đến.

Thị trường không còn là nơi trao đổi thông tin,

mà trở thành sân khấu của cảm xúc.

Tiền lớn không bao giờ rời đi một lần.

Họ bán từng đợt, mỗi nhịp lại đẩy giá cao thêm một chút để mời gọi người mới.

Mỗi cây nến xanh cuối cùng trong xu hướng tăng, thực chất là một lần chuyển giao –

một gói hàng được trao bằng nụ cười và sự tin tưởng.

Chuỗi tâm lý quen thuộc

Hưng phấn → tin tưởng → nghi ngờ → sợ hãi → hoảng loạn.

Đó là vòng tuần hoàn của đám đông.

Khi giá rơi nhẹ, họ gọi đó là điều chỉnh.

Khi giá hồi, họ lại tin rằng xu hướng vẫn còn.

Cho đến khi cú rơi thật sự đến, nỗi sợ mới tràn ngập.

Nhưng lúc ấy, tiền lớn đã đi mất từ lâu.

Thị trường không bao giờ báo trước.

Chỉ gửi những tín hiệu cho ai đủ tĩnh để nghe:

volume bất thường, giá chững lại, tin tốt quá dày.

Khi cảm giác “chắc chắn không thể thua” xuất hiện,

đỉnh đã ở rất gần.

Nghệ thuật của sự rời đi

Giai đoạn cuối cùng của một chu kỳ không phải là kết thúc,

mà là bài kiểm tra của lòng tham.

Thị trường hỏi:

“Có thể buông khi mọi người vẫn đang say men chiến thắng không?”

Không ai bán đúng đỉnh.

Nhưng có thể rời đi khi tiếng nhạc còn đang vang.

Đó không phải sự bi quan, mà là nghệ thuật của tỉnh thức.

Rời đi khi vẫn còn tiếc – ấy là khi tâm chưa dính mắc.

Bởi khi dòng tiền lớn đã rút, mọi hy vọng đều trở thành gánh nặng.

Khi ánh đèn dịu xuống

Thị trường giống một bữa tiệc dài.

Khi giai điệu sôi động, người ta cười nói, rót rượu, nhảy múa.

Nhưng ở cuối bữa, âm thanh nhỏ dần.

Vài người lịch sự rời bàn.

Ánh sáng mờ đi.

Không ai để ý rằng, bữa tiệc đã bắt đầu tàn.

Phân phối không phải sụp đổ,

chỉ là lúc ánh đèn dịu xuống –

thời khắc của chuyển giao và tĩnh lặng.

Ai tinh ý sẽ rời đi nhẹ nhàng.

Ai say men chiến thắng – sẽ kẹt lại đến bình minh.

Chu kỳ của sự sống

Phân phối không phải kết thúc.

Nó là quãng nghỉ cần thiết để thị trường lấy lại nhịp thở.

Sau mỗi hưng phấn, luôn có giai đoạn tĩnh lặng.

Sau mỗi tiếng nhạc sôi động, là khoảng im chuẩn bị cho khúc ca mới.

Thị trường không chết.

Nó chỉ thở.

Người giữ được bình tâm trong im lặng ấy, sẽ là kẻ sống sót khi nhạc đổi nhịp.

Khi ánh đèn dịu xuống,

người vội vã nhìn quanh tìm cơ hội,

người tĩnh lặng chỉ mỉm cười –

vì biết rằng, bình minh tiếp theo chỉ đến với ai đã kịp rời khỏi đêm tiệc.

Đồng USD, khi trú ẩn an toàn và dữ liệu vĩ mô cùng lúc kéo giáĐồng Dollar Mỹ bước vào năm 2026 với một lợi thế không đến từ sự lạc quan, mà từ sự bất an của phần còn lại của thế giới. Trong phiên giao dịch đầu tuần, chỉ số DXY tăng ngày thứ năm liên tiếp, lùi sát mốc 99 điểm. Đây không phải là một cú bật kỹ thuật ngẫu nhiên, mà là kết quả của hai dòng lực hội tụ: địa chính trị leo thang và dữ liệu kinh tế Mỹ vượt kỳ vọng.

Trước hết là yếu tố vĩ mô . Nền kinh tế Mỹ đang phát đi một thông điệp khá rõ ràng: chưa có dấu hiệu buộc Fed phải vội vàng nới lỏng thêm. Tăng trưởng GDP quý III năm 2025 đạt 4,3%, cao hơn đáng kể so với dự báo. Các chỉ báo tần suất cao như doanh số nhà chờ bán và số đơn xin trợ cấp thất nghiệp tiếp tục củng cố bức tranh một thị trường lao động và tiêu dùng còn sức bền. Trong bối cảnh đó, kỳ vọng cắt giảm lãi suất nhanh chóng bị thị trường điều chỉnh lại.

Nếu loạt dữ liệu sắp công bố từ PMI sản xuất ISM, ADP, JOLTS đến bảng lương phi nông nghiệp tiếp tục giữ nhịp tích cực, kịch bản loại bỏ hoàn toàn việc cắt giảm lãi suất trong nửa đầu năm 2026 là điều có thể xảy ra. Khi đó, đồng Dollar sẽ được hỗ trợ không phải bởi chính sách nới lỏng, mà bởi sự trì hoãn của nó.

Về phía Cục Dự trữ Liên bang, thông điệp vẫn mang tính thận trọng có điều kiện. Sau khi đã cắt giảm tổng cộng 75 điểm cơ bản trong năm 2025, Fed hiện duy trì lãi suất mục tiêu ở mức 3,50–3,75%. Biên bản họp tháng 12 cho thấy đa số thành viên chỉ sẵn sàng tiếp tục nới lỏng nếu lạm phát giảm thêm một cách thuyết phục. Thị trường hiện chỉ còn định giá 2 lần cắt giảm nhỏ trong năm 2026, và thời điểm sớm nhất đã bị đẩy sang giữa năm.

Yếu tố chính trị tiền tệ cũng bắt đầu được đặt lên bàn. Việc Tổng thống Trump có thể đề cử một chủ tịch Fed mới sau khi nhiệm kỳ của Jerome Powell kết thúc vào tháng 5 tạo ra rủi ro trung - dài hạn cho đồng Dollar, nếu ứng viên đó mang lập trường ôn hòa hơn. Tuy nhiên, trong ngắn hạn, sự không chắc chắn về định hướng chính sách lại khiến nhà đầu tư chọn USD như một nơi trú ẩn quen thuộc, hơn là rời bỏ nó.

Quan trọng không kém là bối cảnh địa chính trị. Cuộc can thiệp quân sự của Mỹ vào Venezuela và việc bắt giữ Tổng thống Maduro đã nhanh chóng kích hoạt tâm lý né tránh rủi ro toàn cầu. Đồng đô la, cùng với vàng và franc Thụy Sĩ, hưởng lợi trực tiếp từ làn sóng phòng thủ này.

Những phát ngôn cứng rắn tiếp theo của ông Trump nhằm vào Colombia, Mexico và Cuba khiến căng thẳng tại Tây bán cầu không những không hạ nhiệt, mà còn có nguy cơ lan rộng.

Trong kịch bản bất ổn kéo dài hoặc xuất hiện thêm hành động quân sự, dòng vốn sẽ tiếp tục ưu tiên tài sản có thanh khoản cao bằng Dollar Mỹ, trong khi các đồng tiền Mỹ Latinh nhiều khả năng chịu áp lực giảm giá rõ rệt. Lịch sử cũng đứng về phía USD: sau khi suy yếu theo yếu tố mùa vụ vào tháng 12, chỉ số DXY thường phục hồi trong tháng 1 và đặc biệt là tháng 2.

Hiện tại, khi DXY dao động quanh vùng 98,6–98,7 với cả nền tảng cơ bản lẫn địa chính trị cùng lúc ủng hộ, phe bán đô la đang đối mặt với một môi trường ngày càng bất lợi. Ít nhất trong ngắn hạn, đồng USD vẫn đang được định giá như “điểm tựa an toàn” của một thế giới nhiều rủi ro hơn là một đồng tiền chu kỳ.

@BestSC - Biên tập, phân tích và xuất bản nội dung

DXY rơi vào trạng thái Trung TínhCập nhật DXY cho tuần 5/1/2025 - 9/1/2025:

DXY hiện tại theo cấu trúc thị trường khung Daily vẫn cho thấy xu hướng chung là xu hướng Giảm.

Nhưng, mốc giá 97.868 cho thấy dấu hiệu thanh khoản giá tại đây. Gap Bearish daily cho thấy dấu hiệu Đóng qua hơn là phản ứng để filled gap và tiếp tục xu hướng Giảm.

Ngay tại key level Daily Gap đó thì mình đang kỳ vọng giá sẽ hồi về tại vùng 98.300 - 98.400 để Tăng ngắn hạn lên vùng Daily Bearish Gap ở vùng 98.900 ~ 98.700 trong Case tiếp tục Xu hướng Giảm.

Việc thị trường đang nằm trong vùng giá giảm từ ngày 19/12/2025 - 24/12/2025 vì thế hiện tại mình đưa vào dạng Trung Tính, trước khi có dấu hiệu phá dứt khoát qua mốc 98.700.

Tóm lại Trend vẫn là Trend Giảm, nhưng ngắn hạn theo Technical thì mình vẫn nhìn nhận nghiêng về xu hướng Tăng ngắn hạn trong tuần tới đến các key level Gap hiện đang có.

DXY cho thấy tín hiệu GIẢM tiếp tục những ngày cuối 2025Cập nhật DXY - những ngày giao dịch của 2025.

Thị trường nước ngoài hiện tại đang ở trong kỳ nghỉ Giáng Sinh và New Year vì thế thanh khoản ngày thứ 2 (29/12), thứ 3 (30/12), và thứ 4 (31/12/2025) cũng có thể duy trì ở mức thấp.

Nhưng với cấu trúc thị trường hiện khung Daily, xu hướng Giảm khả năng sẽ tiếp tục với với đáy thấp hơn.

Mức giá cho retracement tiềm năng ghi nhận tại 98.305 - mức 50% của Daily gap. Và mức target cho xu hướng Giảm sẽ là mốc 97.467 - mức thấp nhất ghi nhận ngày 1/10/2025. (Case bearish continuation).

Nhưng khi zoom cận vào ngày 24/12/2025, dấu hiệu của việc quét thanh khoản (giá chỉ quét qua), điều này hoàn toàn có thể rơi vào case sẽ trigger một tín hiệu Reversal của thị trường. Hơn nữa, FOMC Minutes có thể là sự kiện để giúp cho DXY củng cố thêm tín hiệu trong trường hợp này. (Case Bullish)

--> Hiện tại mình vẫn ưu tiên xu hướng GIẢM (case 1) hơn vì follow trend vẫn sẽ là cách tiếp cận an toàn hơn dù Risk to Reward có thể không bằng việc bắt Đáy.

Đợt bán tháo tồi tệ nhất kể từ 2017 chưa khép lạiThị trường đang bước vào những phiên cuối cùng của năm 2025 với một bức tranh không mấy dễ chịu cho đồng Dollar Mỹ. Đợt suy yếu sâu nhất trong gần một thập kỷ không những chưa kết thúc, mà các dữ liệu từ thị trường quyền chọn còn cho thấy áp lực giảm giá vẫn đang âm thầm tích tụ.

Nội dung được phân tích và xuất bản bởi @BestSC

Chỉ số Dollar Spot Index TVC:DXY đã trượt về mức thấp nhất kể từ đầu tháng 10 trong phiên 23/12. Tính từ đầu năm, chỉ số này đã mất khoảng 8% giá trị, mức giảm đủ để ghi nhận năm tồi tệ nhất của đồng bạc xanh kể từ 2017. Đáng chú ý hơn, thị trường quyền chọn không hề cho thấy tâm lý “bắt đáy”, mà ngược lại, đang chuẩn bị cho những nhịp suy yếu kéo dài sang năm 2026.

Trong bối cảnh đó, kỳ vọng Fed tiếp tục cắt giảm lãi suất đang trở thành lực kéo chủ đạo. Khi chu kỳ nới lỏng của Mỹ vẫn còn dư địa, trong khi nhiều ngân hàng trung ương lớn khác đã tiệm cận điểm dừng, lợi thế lãi suất trụ cột truyền thống của đồng Dollar đang bị bào mòn rõ rệt. Riêng trong tháng 12, đồng Dollar đã giảm hơn 1%, một tín hiệu không mấy tích cực về mặt xu hướng.

Dữ liệu từ CFTC càng củng cố bức tranh này. Trong tuần kết thúc ngày 16/12, các nhà đầu cơ đã quay lại đặt cược vào kịch bản Dollar suy yếu lần đầu tiên kể từ tháng 10. Trên thị trường quyền chọn, “đảo chiều rủi ro” cho thấy tâm lý bi quan với đồng bạc xanh đang ở mức cao nhất trong ba tháng, với đồng euro và đô la Úc trở thành công cụ được ưa chuộng để thể hiện quan điểm bán Dollar.

Tuy nhiên, câu chuyện không hoàn toàn một chiều. Số liệu GDP quý III của Mỹ, với mức tăng trưởng 4,3%, nhắc nhở thị trường rằng nền kinh tế Mỹ vẫn chưa đánh mất sức bật. Tiêu dùng và đầu tư doanh nghiệp duy trì vững vàng, tạo ra rủi ro rằng Fed có thể bị buộc phải điều chỉnh lại giọng điệu nếu lạm phát hoặc thị trường lao động không hạ nhiệt như kỳ vọng.

Vấn đề nằm ở chỗ: một môi trường tăng trưởng “vừa đủ tốt” lại không phải điều kiện lý tưởng cho đồng Dollar. Đồng tiền này thường mạnh lên trong hai kịch bản cực đoan, hoặc khi thị trường hoảng loạn tìm nơi trú ẩn, hoặc khi Mỹ thể hiện sự vượt trội rõ rệt so với phần còn lại của thế giới. Hiện tại, cả hai điều kiện đó đều chưa xuất hiện.

Bên ngoài nước Mỹ, các đồng tiền khác đang dần lấy lại vị thế. Đồng Dollar Canada bật tăng sau dữ liệu kinh tế tích cực trong tháng 11. Krona Thụy Điển, đồng tiền có hiệu suất tốt nhất nhóm G10 năm nay tiếp tục lập đỉnh mới so với Dollar Mỹ. Những chuyển động này cho thấy áp lực suy yếu của đồng bạc xanh không chỉ là câu chuyện nội tại, mà còn phản ánh sự thay đổi tương đối trong bức tranh kinh tế toàn cầu.

Tóm lại, xu hướng chủ đạo của đồng Dollar vẫn đang nghiêng về phía bất lợi. Dù các nhịp phục hồi kỹ thuật có thể xuất hiện bất cứ lúc nào nếu kỳ vọng về Fed thay đổi, cán cân rủi ro hiện tại vẫn chưa ủng hộ một sự đảo chiều bền vững. Với thị trường, đây không còn là câu chuyện của vài phiên cuối năm mà là một bài toán lớn kéo dài sang năm 2026.

Biểu đồ kỹ thuật cho thấy đồng Dollar Mỹ TVC:DXY đang yếu đi một cách có hệ thống

Đồng Dollar Mỹ không còn rơi tự do như giai đoạn đầu năm, nhưng điều đó không đồng nghĩa với việc xu hướng đã đảo chiều. Biểu đồ DXY hiện tại phản ánh một trạng thái quen thuộc của các chu kỳ giảm dài hạn: giảm mạnh – đi ngang – rồi tiếp tục suy yếu.

Sau cú bán tháo sâu từ vùng đỉnh đầu năm, DXY bước vào một giai đoạn tích lũy kéo dài nhiều tháng, dao động trong biên hẹp. Tuy nhiên, đi ngang này mang tính “nghỉ chân” nhiều hơn là tái tạo sức mạnh. Cấu trúc giá cho thấy các đỉnh sau thấp hơn đỉnh trước, trong khi các nhịp hồi đều bị chặn lại quanh vùng kháng cự kỹ thuật quan trọng.

Về mặt xu hướng, DXY vẫn nằm dưới các đường trung bình động dài hạn, đặc biệt là MA chủ đạo đang dốc xuống, một dấu hiệu cổ điển cho thấy lực bán vẫn kiểm soát thị trường. Những nỗ lực hồi phục gần đây chỉ dừng lại ở vùng Fibonacci 0,236–0,382 trước khi nhanh chóng bị bán ngược trở lại, cho thấy đồng đô la thiếu động lực thực sự để đảo chiều.

RSI duy trì dưới ngưỡng trung tính 50 trong phần lớn thời gian, phản ánh tâm lý thị trường vẫn nghiêng về phòng thủ hơn là đặt cược vào sức mạnh của USD. Mỗi nhịp RSI hồi lên đều nhanh chóng quay đầu, củng cố quan điểm rằng dòng tiền lớn vẫn đang đứng ngoài hoặc tiếp tục bán ra khi có giá tốt.

Đặt biểu đồ kỹ thuật này trong bối cảnh vĩ mô rộng hơn, bức tranh càng rõ ràng. Kỳ vọng Fed bước vào chu kỳ nới lỏng trong năm 2026, cùng với tăng trưởng Mỹ đang dần quay về mức “bình thường mới”, khiến đồng Dollar không còn lợi thế vượt trội như các năm trước. Trong khi đó, các nền kinh tế khác từ châu Âu đến một số thị trường phát triển nhỏ, đang dần thu hẹp khoảng cách chính sách tiền tệ với Mỹ.

Đi ngang kéo dài, nhưng nền giá này đang nghiêng xuống chứ không phải tích lũy cho một cú bật lên. Về mặt kỹ thuật, DXY vẫn đang trong một xu hướng giảm có kiểm soát, và chừng nào giá chưa lấy lại được các vùng kháng cự then chốt phía trên, mọi nhịp hồi vẫn chỉ nên được xem là điều chỉnh trong xu hướng giảm lớn hơn.

Bài viết đến đây là hết, chúc bạn đọc kỳ nghỉ lễ Giáng sinh nhiều sức khoẻ, ấm áp và hạnh phúc!

DXY tìm về Gap bearish - PA để tiếp tục cấu trúc GIẢMCấu trúc thị trường hiện giữ vững Cấu trúc Giảm với pull back tạo cấu trúc bền vững.

DXY sáng nay đang bứt phá để tìm về vùng 98.7 và 98.9 - vùng Daily Gap.

Đây cũng là vùng FIB 0.5 - 0.618 của DXY với range giá từ ngày 9/12/2025 đến ngày 16/12/2025.

2 target đáng để quan tâm trong tuần này tại:

(1) 99.309 - mức Daily high Ranging - khi mức giá này bị phá vỡ thì xu hướng có thể chuyển từ Bearish sang Bullish.

(2) 97.869 - mức Daily low Ranging - khi mức giá này bị phá vỡ sẽ tạo ra đáy thấp hơn và tiếp tục xu hướng Giảm.

Giai Đoạn "Bình Yên" Của Trader: Khi Mọi Thứ Có Vẻ Ổn Trong hành trình trading, có một giai đoạn mà nhiều người từng trải gọi là “bình yên giả tạo” – khi bạn cảm thấy mình đã “hiểu thị trường”. Sau thời gian dài học hỏi, thua lỗ, rèn kỷ luật và mài giũa chiến lược, tài khoản bắt đầu dương đều, lợi nhuận ổn định vài tháng liền. Bạn tự tin, không còn FOMO, không còn bị cuốn theo tin tức. Nhưng cùng lúc đó, niềm hứng khởi ban đầu dần biến mất.

Mỗi cú trade trở nên quen thuộc, thị trường bỗng “dễ đoán” đến mức… chán. Và chính lúc này, sự “bình yên” đó lại có thể là tín hiệu cảnh báo.

1. Khi Thị Trường Trở Nên “Quá Dễ Dự Đoán”

Giai đoạn đầu, mỗi biểu đồ là một cuộc phiêu lưu – bạn học từng cú breakout, từng cú fake-out, từng cây nến volume cao bất thường. Dần dần, mọi thứ trở nên rõ ràng hơn: bạn hiểu cách giá, khối lượng và thời gian kết hợp với nhau để tạo nên nhịp điệu của thị trường – hay nói cách khác, bạn đã cảm nhận được nhịp PVT theo cách riêng.

Nhưng cũng chính lúc đó, dopamine – “hormone hứng khởi” – bắt đầu giảm. Mọi thứ quá quen, quá dễ dự đoán, và não bạn không còn cảm giác chinh phục. Giao dịch trở thành công việc lặp lại, không còn là cuộc chơi đầy thách thức như ngày đầu.

2. Khi Sự Bình Yên Trở Thành Cái Bẫy

Khi bạn nghĩ mình “nắm được quy luật”, sự tự mãn rất dễ len vào. Bạn bắt đầu tin rằng mình đã đủ giỏi, đủ hiểu thị trường – và đó chính là lúc nguy hiểm nhất.

Sự nhàm chán khiến nhiều trader tìm lại cảm giác bằng cách tăng size, trade nhiều hơn, hoặc thử những thị trường xa lạ. Không phải vì thấy cơ hội – mà vì muốn “cảm nhận lại adrenaline”. Và rồi, một cú trượt giá bất ngờ, một cú tin tức ngoài dự đoán… đủ để xóa sạch thành quả.

Thống kê từ nhiều sàn giao dịch cho thấy: gần một nửa số trader có lợi nhuận ổn định trong 6 tháng đầu sẽ thua lỗ nặng trong năm tiếp theo, phần lớn vì chủ quan hoặc mất tập trung.

3. Dấu Hiệu Của Giai Đoạn “Bình Yên Giả Tạo”

Bạn giao dịch ít sai, nhưng không thấy tiến bộ thêm.

Bạn trả lời được hầu hết câu hỏi của người mới, nhưng không còn đặt câu hỏi cho chính mình.

Bạn nhìn chart theo phản xạ, không còn phân tích sâu.

Bạn vẫn thắng, nhưng cảm thấy “trống rỗng” – như thể chỉ đang làm cho xong việc.

Nếu những điều này nghe quen, có thể bạn đang đứng ở “vùng cao nguyên” của hành trình trading – nơi mà mọi thứ ổn định, nhưng tiềm năng phát triển bị kìm lại.

4. Cách Vượt Qua Giai Đoạn Nhàm Chán

1. Nhận diện và chấp nhận:

Khi thấy chán, đừng cố phủ nhận. Hãy ghi lại cảm xúc mỗi ngày. Chán không xấu – nó là tín hiệu cho thấy bạn đã đạt tới một giới hạn mới cần được mở rộng.

2. Làm mới góc nhìn:

Thay vì mạo hiểm, hãy thử mở rộng cách quan sát. Nếu trước giờ bạn chỉ tập trung vào giá (Price), hãy để ý hơn đến khối lượng (Volume) hoặc thời điểm (Time). Mỗi yếu tố trong PVT đều chứa một câu chuyện riêng.

3. Học điều mới:

Đọc thêm về hành vi thị trường, hoặc thử kiểm chứng lại chiến lược của mình trên khung thời gian khác. Việc đặt câu hỏi và khám phá lại những gì “tưởng như đã biết” sẽ giúp bạn kích hoạt lại sự tò mò.

4. Kết nối cộng đồng:

Trao đổi thật lòng với những người cùng đam mê. Chia sẻ cách bạn vượt qua chán nản, hoặc đơn giản là nghe câu chuyện của người khác – bạn sẽ thấy nhiều góc nhìn mới mẻ.

5. Giữ cân bằng cuộc sống:

Đôi khi, vấn đề không nằm ở trading mà ở năng lượng cá nhân. Hãy bước ra ngoài, thể thao, đi du lịch, hoặc làm việc gì khác để làm mới tâm trí. Khi tâm trạng tươi mới, thị trường cũng sẽ “thú vị” trở lại.

5. Biến “Nhàm Chán” Thành Cơ Hội

Giai đoạn bình yên không phải là kết thúc – nó là một cột mốc phát triển. Nó cho thấy bạn đã thoát khỏi vòng xoáy cảm xúc và bước sang một cấp độ mới: giao dịch bằng lý trí. Nhưng nếu dừng lại, bạn sẽ bị “mòn đi” trong vùng an toàn đó.

Thay vì tìm lại cảm xúc bằng rủi ro, hãy tìm lại đam mê bằng sự tò mò và sáng tạo. Hãy nhìn lại phương pháp PVT mà bạn đang theo đuổi – không phải như một công thức cứng nhắc, mà như một chiếc la bàn giúp bạn khám phá sâu hơn nhịp điệu của thị trường.

Và khi bạn khơi lại được sự tò mò đó, bạn sẽ thấy:

Thị trường chưa bao giờ nhàm chán — chỉ có tư duy của chúng ta đôi khi tạm dừng mà thôi.

Tối nay! báo cáo việc làm Mỹ “hai trong một”Tối nay, thị trường toàn cầu sẽ đối mặt với một báo cáo việc làm phi nông nghiệp bất thường hiếm thấy của Mỹ công bố giữa tuần, giữa tháng, và mang theo lượng nhiễu lớn do hệ quả của đợt đóng cửa chính phủ kéo dài.

Không chỉ là một báo cáo lao động đơn lẻ, dữ liệu lần này đóng vai trò then chốt cho lộ trình lãi suất năm tới, trong bối cảnh Fed đang đứng giữa ranh giới mềm giữa “hạ cánh kinh tế” và nguy cơ suy yếu chu kỳ.

Nội dung được phân tích và xuất bản bởi @BestSC

Vì sao báo cáo này đặc biệt rủi ro?

Do ảnh hưởng của đợt đóng cửa chính phủ dài nhất lịch sử, Cục Thống kê Lao động buộc phải công bố báo cáo tháng 11 theo dạng “hai trong một”: vừa cập nhật số liệu hiện tại, vừa bù đắp phần dữ liệu tháng 10 bị thiếu.

Điều này khiến chất lượng tín hiệu kém ổn định hơn bình thường. Thị trường không chỉ đọc số việc làm, mà còn phải giải mã các ghi chú kỹ thuật, điều chỉnh mùa vụ và những sai lệch do độ trễ thu thập dữ liệu.

Kỳ vọng thị trường đang phân hóa mạnh

Đồng thuận hiện tại cho thấy:

• Việc làm phi nông nghiệp có thể tăng khoảng 50.000

• Tỷ lệ thất nghiệp dự kiến quanh 4,4%, nhưng rủi ro vượt 4,5% là có thật

Biên độ dự báo rất rộng, từ giảm 20.000 đến tăng hơn 120.000 việc làm. Điều này phản ánh một thực tế: thị trường lao động Mỹ đang bước vào giai đoạn khó đọc nhất trong nhiều năm.

Động lực nội tại: tăng trưởng không đồng đều

Các phân tích gần đây cho thấy:

• Y tế, giáo dục tư nhân và dịch vụ tiếp tục là trụ cột tạo việc làm

• Sản xuất và khu vực hàng hóa vẫn suy yếu

• Tốc độ tăng lương có xu hướng chậm lại, đặt áp lực lên tiêu dùng trong các quý tới

Đáng chú ý, hơn 140.000 công chức liên bang đã rời khu vực công sau chương trình hoãn nghỉ việc. Dù tác động thống kê có thể không quá mạnh, nhưng về mặt tâm lý và kỳ vọng, đây là yếu tố không thể bỏ qua.

Rủi ro lớn nhất với thất nghiệp tăng nhanh hơn dự kiến

Tỷ lệ thất nghiệp đã tăng liên tiếp trong các tháng trước do:

• Môi trường tuyển dụng chậm lại

• Tỷ lệ tham gia lực lượng lao động cải thiện

• Số thông báo sa thải đạt mức cao nhất kể từ đầu năm 2023

Trong bối cảnh dữ liệu bị “vá” và thiếu mốc so sánh tháng 10, chỉ cần một cú lệch nhỏ cũng đủ khiến tỷ lệ thất nghiệp bật lên 4,5–4,6%, tạo hiệu ứng tâm lý đáng kể lên thị trường tài chính.

Không chỉ việc làm: ba ngày dữ liệu quyết định

Báo cáo tối nay chỉ là phát súng mở màn. Trong ba ngày tới, thị trường sẽ tiếp tục đối mặt với:

• Doanh số bán lẻ tháng 10

• CPI tháng 11 (chỉ có số liệu năm, không có tháng)

• Các chỉ báo tiêu dùng và lạm phát quan trọng khác

Chuỗi dữ liệu này sẽ quyết định liệu Fed có đủ tự tin để tiếp tục chu kỳ cắt giảm lãi suất, hay buộc phải giữ lập trường thận trọng lâu hơn.

Chốt lại! biến động lớn là gần như chắc chắn. Nhưng quan trọng hơn cả, thị trường sẽ không phản ứng với một con số, mà với câu chuyện đằng sau các con số đó.

Bài viết đến đây là hết, chúc bạn đọc nhiều sức khoẻ và hạnh phúc!

Xu hướng chứng khoán tử 15/12 -19/12Nhận định xu hướng chứng khoán Việt Nam vinaindex tuần tới 15/12 -19/12

Tuần vừa rồi VINAINDEX bất ngờ quay đầu giảm mạnh , với lực giảm tương đối mạnh khả năng tuần tới chỉ số này sẽ tiếp tục giảm về mức quanh 1600 nếu mức này không giữ được thì có thể giảm về quanh mức 1550 nhé ace

DXY downtrend tiếp tục với việc cắt giảm lãi suất !!! Hiện tại DXY với xu hướng Giảm hiện tại đã có những phản ứng Bearish ngay cả trước thông tin về cắt giảm lãi suất 0.25%.

Thông tin về macro từ FED là thông tin mang tính bổ sung để xu hướng giảm được giảm nhanh và mang tính định hình nhiều hơn cho xu hướng tiếp tục của DXY.

DXY hiện đã phá qua vùng cản quan trọng tại vùng 99.000, giá đã break qua mức thanh khoản tại 98.772 vào ngày 10 tháng 12, 2025 với sự chiếm mạnh từ Sellers.

Gap Daily của ngày 10 tháng 12, 2025 vẫn đang yêu cầu cần được filled để xu hướng Giảm được diễn ra healthy hơn.

Target ngắn hạn là mức 98.000 và target dài hạn là mức 97.500 cho tuần tiếp theo.